周三(3月27日)美元指数在104关口上方窄幅震荡,最终平收,报104.29。基准的10年期美债收益率维持在4.2%关口上方,收报4.228%,对美联储政策利率最敏感的2年期美债收益率收报4.583%。美元兑日元盘中一度升至151.97的1990年以来最高水平,日本三大金融机构召开紧急会议但未进行任何实际干预,美日应声大跌逾50点后再度回升。

金价周三(3月27日)上涨0.74%,日线录得三连阳,因为投资者普遍预计美联储将在6月份开始降息。

尽管EIA原油库存意外大增,两油仍有所上行。WTI原油周三(3月27日)在欧盘时段开启涨势,并站稳在81美元上方,最终收涨0.53%,报81.65美元/桶;布伦特原油周三(3月27日)收涨0.47%,报85.64美元/桶。

前日公布数据与消息:

由于市场关注日本官方干预外汇市场的可能性和市场缺少重大刺激因素,27日美元兑欧元、瑞士法郎和瑞典克朗走强,美元兑英镑、日元和加元走弱,美元指数在隔夜市场震荡回落,当日快速走高,随后窄幅盘整,尾盘时美元指数小幅上涨。衡量美元对六种主要货币的美元指数当天上涨0.05%,在汇市尾市收于104.348。

外汇经纪商Monex美国公司在27日早间表示,美元在前一交易日扭转了跌势并在27日小幅走高。看起来26日公布的美国强劲耐用品订单数据有一些延后效应。

Monex美国公司说,虽然一开始没有对美元产生大的影响,在没有其他坚实经济数据发布的情况下,耐用品订单数据帮助美元维持涨势。尽管如此,外汇市场整体上依然在全球多个国家复活节到来之前处于平静状态。

由于美元对日元汇率升至接近152:1的高点引发市场对日本官方进行强力干预的预期,美元对日元汇率有所回落。

日本央行、日本财政部和日本金融服务局在27日召开会议讨论应对日元的贬值。日本负责国际事务的副财政大臣神田真人(Masato Kanda)表示不能排除应对外汇市场的无序波动而采取任何措施。日本财务大臣铃木俊一(Shunichi Suzuki)则表示,将采取坚决措施应对外汇市场过度波动。

加拿大帝国商业银行资本市场公司北美外汇策略负责人拜潘•莱(Bipan Rai)说,日本方面一定程度上现在正“逆水游泳”,干预在短期有帮助,但不是长期性解决办法。

外汇经纪商资深分析师大卫·斯卡特(David Scutt)表示,虽然日本日前实现了17年来的首次加息,并在此过程中放弃了负利率,但只有10个基点,向市场传达清晰的信号并且没有承诺再次加息。重点是日本央行表示没有立即缩减大规模量化宽松的计划,而是继续加快购买日本政府债券。

斯卡特说,日本央行这些声明强化了日本极不可能像其他发达央行那样在经济周期早期开始实施激进的货币紧缩计划,从而使日本与世界其他地区之间的利差变得非常大。对于一个主要由利差驱动的货币对来说,在考虑美元兑日元汇率的前景时,这一点很重要。

斯卡特说,美元兑日元处于教科书般的上升三角形内,如果出现上行突破,美元对日元汇率可能会大涨。日本官员的麻烦可能很快就会扩散到全局。

美联储理事沃勒表示,目前没有迫切需要降息的迹象。他强调,通胀粘性表明无需急于降息,维持当前利率的时间可能比预期长,今年降息次数或减少。沃勒还称希望看到“至少几个月的通胀数据好转”,然后再降息。

日元一度贬值至1990年以来最高水平,日本三大金融机构召开紧急会议但未进行任何实际干预,日本财务省副大臣神田真人表示,不排除采取任何措施应对无序外汇波动。日本央行官员表示,如果外汇市场波动影响经济和物价趋势,央行将通过货币政策作出回应。

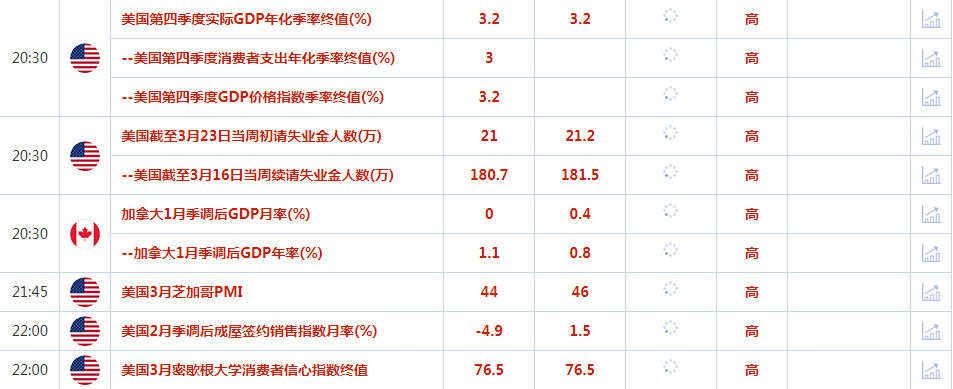

目前投资者在等待本周晚些时候的美国关键通胀数据,该数据可能为美联储的政策路径提供更多线索。本交易日还将迎来美国初请失业金人数变动、美国四季度GDP终值、美国3月密歇根大学消费者信心指数终值。

RJO Futures的高级市场策略师Alex Turro说,“我们必须看看美国国内的通胀是否足够疲软,从而为未来几个月的降息提供清晰的路径”。他预计,由于投资者在报告公布前持观望态度,金价将区间震荡。

在美联储预计2024年将降息三次后,尽管近期通胀数据居高不下,黄金上周仍创下了历史新高。

交易商认为美联储6月降息的可能性为70%。降息可以降低持有非孳息黄金的机会成本。

据CME“美联储观察”:美联储5月维持利率不变的概率为91%,累计降息25个基点的概率为9%。美联储到6月维持利率不变的概率为29.9%,累计降息25个基点的概率为64%,累计降息50个基点的概率为6%

美元指数技术分析:

美指周三上涨在104.45之下遇阻,下跌在104.20之上受到支持,意味着美元短线上涨后有可能保持下跌的走势。如果美指今天上涨在104.50之下遇阻,后市下跌的目标将会指向104.20--104.10之间。今天美指短线阻力在104.45--104.50,短线重要阻力在104.55--104.60。今天美指短线支持在104.20--104.25,短线重要支持在104.10--104.15。

欧元/美元技术分析:

欧美周三下跌在1.0810之上受到支持,上涨在1.0840之下遇阻,意味着欧美短线下跌后有可能保持上涨的走势。如果欧美今天下跌在1.0810之上企稳,后市上涨的目标将会指向1.0840--1.0855之间。今天欧美短线阻力在1.0835--1.0840,短线重要阻力在1.0850--1.0855。今天欧美短线支持在1.0805--1.0810,短线重要支持在1.0795--1.0800。

黄金技术分析:

黄金周三下跌在2173.00之上受到支持,上涨在2198.00之下遇阻,意味着黄金短线下跌后有可能保持上涨的走势。如果黄金今天下跌在2178.00之上企稳,后市上涨的目标将会指向2203.00--2212.00之间。今天黄金短线阻力在2202.00--2203.00,短线重要阻力2211.00--2212.00。今天黄金短线支持在2178.00--2179.00,短线重要支持在2163.00--2164.00。

主要财经数据:

财经大事件:

市场波动:

欧洲股市收盘:

德国DAX30指数3月27日(周三)收盘上涨89.27点,涨幅0.49%,报18488.50点; 英国富时100指数3月27日(周三)收盘上涨1.35点,涨幅0.02%,报7932.31点; 法国CAC40指数3月27日(周三)收盘上涨20.06点,涨幅0.25%,报8204.81点; 欧洲斯托克50指数3月27日(周三)收盘上涨18.57点,涨幅0.37%,报5082.75点; 西班牙IBEX35指数3月27日(周三)收盘上涨125.72点,涨幅1.14%,报11117.22点; 意大利富时MIB指数3月27日(周三)收盘上涨82.83点,涨幅0.24%,报34771.00点。

美国股市收盘:

道琼斯指数3月27日(周三)收盘上涨477.75点,涨幅1.22%,报39760.08点; 标普500指数3月27日(周三)收盘上涨47.38点,涨幅0.91%,报5250.96点; 纳斯达克综合指数3月27日(周三)收盘上涨83.82点,涨幅0.51%,报16399.52点。

贵金属收盘:

现货黄金3月27日(周三)再次于欧盘时段猛然拉升,重回2190关口上方,最终收涨0.73%,报2194.86美元/盎司;现货白银最终收涨0.78%,报24.65美元/盎司。

CWG后市预测:

美元今天短线以逢高做空为主,破位止损,有盈利30个点以上就设好止赢,在美国开市前撤出所有没有成交的挂单。本策略适合保证金,实盘可作参考。

美元指数:可以在104.45---104.10的区间的上限卖出,有效破位15个点止损,目标在区间的下限。

欧元/美元:可以在1.0850---1.0810的区间下限买入,有效破位20个点止损,目标在区间的上限。

英镑/美元:可以在1.2655---1.2610的区间下限买入,有效破位30个点止损,目标在区间的上限。

美元/瑞郎:可以在0.9090---0.9035的区间下限买入,有效破位30个点止损,目标在区间的上限。

美元/日元:可以在151.90---150.90的区间上限卖出,有效破位40个点止损,目标在区间的下限。

澳元/美元:可以在0.6555---0.6515的区间下限买入,有效破位20个点止损,目标在区间的上限。

美元/加元:可以在1.3600---1.3545的区间上限卖出,有效破位30个点止损,目标在区间的下限。

黄金:可以在2203.00---2178.00的区间下限买入,有效破位10美元止损,目标在区间的上限。

提醒大家注意一下,如果当天策略首先达到预期的平仓目标,求稳的投资者可以放弃当天的操作计划。投资者在实际执行本策略的时候,可以提前5--10个点开始布置相应的仓位,但止损的价位应该不折不扣的执行。

提醒大家注意一下,如果当天策略首先达到预期的平仓目标,求稳的投资者可以放弃当天的操作计划。投资者在实际执行本策略的时候,可以提前5--10个点开始布置相应的仓位,但止损的价位应该不折不扣的执行。

依据本策略做单,当有30个点以上的盈利的时候请做好平价保护,也可以获利了结,千万不要让盈利单变成亏损单。

建仓标准:风险承受能力在20%以下,每2000美元做单0.1手就可以;风险承受能力在20%--50%之间,每1000美元做单0.1手就可以;风险承受能力超过50%以上,每1000美元做单0.2--0.3手就可以。

CWG Markets作为一家FCA全授权并监管的交易服务商,本文所含内容及观点仅为一般信息,并未有将您的投资目标、财务状况和投资需求考虑在内。任何引用历史价格波动或价位水平的信息均基于我们的分析,并不表示或证明此类波动或价位水平有可能在未来重新发生。部分研究报告预测仅代表分析师个人观点,不作为投资建议,敬请广大用户者理性投资,注意风险。如果您有任何疑问,请寻求独立顾问的建议。

本文标题:市场关注日元走向,美元周三小幅上涨,黄金上涨0.74%,日线录得三连阳,收录于FW融语财经:机构策略栏目,由作者注册账号自主在后台发布,本站仅作为展示平台。文章包含的任何信息都与本站无关,请读者理性甄别信息是否有效,若内容中存在任何侵权、不实和违规信息,可通过邮箱与我们取得联系及时清理!

2024-03-28

2024-03-28

2024-03-27

2024-03-26

2024-03-25

2024-03-22

2024-03-21

2024-03-20