ATFX汇市:2023年,美联储共计加息4次,每次25基点,累计加息一个百分点。同年,美元指数下跌2.04%,最低触及99.55,突破100关口。为什么在美联储密集加息的2023年,美元指数不涨反跌?答案是:降息预期。市场人士认为,利率越高经济衰退的可能性越大,所以在美联储每次加息之后,美元指数短暂走强,一段时间后又会因为汹涌的“经济硬着陆”的悲观论调而大跌。2024年刚刚走过了一个半月,美元指数累计涨幅就已经达到了2.64%,抹除了去年全年的跌幅。为什么降息预期在2024年不起作用了?我们认为有以下几点原因:

▲ATFX图

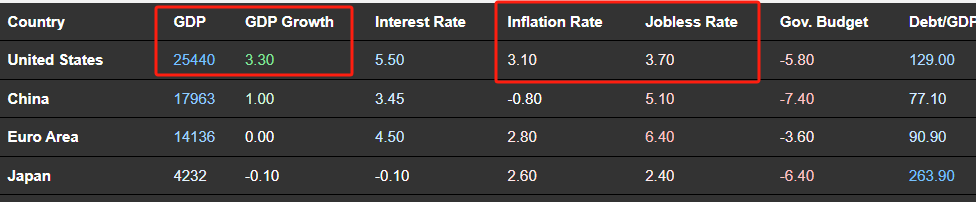

其一,美国的经济数据没有“硬着陆”迹象。去年的“经济硬着陆”预期只存在于大家的想象中,美国实际的经济数据非常健康,即便是今年1月份的经济数据,表现依旧异常亮眼。比如,CPI年率增速3.1%,接近温和通胀标准2%,恶性通胀基本消除;失业率3.7%,远低于5%的基本标准,劳动力市场需求强劲;去年三季度的GDP环比增速3.3%,远高于同期欧洲国家的增速。无论从哪个角度看,美国的宏观经济都是一派复苏景象。至于基准利率偏高的问题,在美国的通胀率低于合理水平之前,无法确定是否为需要纠正的政策。另外,“利率越高经济衰退可能性越大”的判断本身就存在漏洞,因为经济衰退的影响因素众多,利率只是其中之一,并且不是最为重要的。只关注利率而忽视其它指标,得出的结论往往不够可靠。

其二,高息美元吸引了大量国际游资。资金总是向高利率的方向流动。美联储的联邦基金利率已经高达5.5%,一年期国债收益率也已经达到4.98%。在美国货币基金市场,更高的收益率产品比比皆是,并且风险都比较低。比较起来,除了印度、俄罗斯、巴西等发展中国家,美元的利率收益位居前列。高息特征吸引了大量国际游资进入美国,美元指数自然水涨船高。即便存在降息预期,但只要基准利率仍处高位,都不会影响追逐高息的国际游资。

其三,技术角度看,美元指数仍处于高位区间。

▲ATFX图

上图为美元指数的月线级别走势图。按照100整数关口上方为美元指数的强弱分水岭,美元指数的市价仍处于强势区间内。并且,2018年以来,美元指数的K线运行于图中上升通道内部,长期趋势依然为多头。即便“降息预期”导致美元指数在2023年以阴线收盘,但跌幅非常有限,不足以破坏美指的长期上涨结构。

综上所述,我们认为,基于“降息预期”的美元指数下跌行情注定一波三折,期间会出现多次美指大反弹,押注美指下跌的交易者需对此保持警惕。

ATFX风险提示、免责条款、特别声明:市场有风险,投资需谨慎。以上内容仅代表分析师个人观点,不构成任何操作建议。请勿将本报告视为唯一参考依据。在不同时期,分析师的观点可能发生变化,更新内容不会另行通知。

本文标题:ATFX汇市:美联储降息预期转弱,美元指数反弹走势恐将延续,收录于FW融语财经:机构策略栏目,由作者注册账号自主在后台发布,本站仅作为展示平台。文章包含的任何信息都与本站无关,请读者理性甄别信息是否有效,若内容中存在任何侵权、不实和违规信息,可通过邮箱与我们取得联系及时清理!

2024-02-21

2024-02-21

2024-02-21

2024-02-20

2024-02-20

2024-02-20

2024-02-07

2024-02-06