ATFX股评:4月26日至5月9日,证券板块出现今年以来第一轮强势周期,累计涨幅9.96%;

7月25日至今,证券板块出现今年以来第二轮强势周期,累计涨幅22.9%,刷新年内新高点。银行板块和保险板块有类似走势,三者共振,表明大金融概念正在成为市场资金追捧对象。大金融概念给人的传统印象是“大市值、低波动”,虽然对股市起到中流砥柱的作用,但很少出现大行情。二季度以来的大金融概念频频走强“出圈”,核心逻辑是什么?

1、政策导向

6月份CPI年率增速为0%,商品需求不足;6月份社会消费品零售总额同比增长3.1%,远低于5月份增速为12.7%,趋势堪忧;6月份,全国规模以上工业企业利润同比下降8.3%,实体经济前景不乐观。

多重负面因素集聚下,政策层面提出“要提振汽车、电子产品、家居等大宗消费,推动体育休闲、文化旅游等服务消费”,也就是积极扩大内需,提振消费。文件中提到“通过增加居民收入扩大消费,通过终端需求带动有效供给,把实施扩大内需战略同深化供给侧结构性改革有机结合起来”,也就是把提振消费的主要手段落实到“增加居民收入”中来。

受政策文件影响,中国证券登记结算有限责任公司公告:自2023年10月起进一步降低股票类业务最低结算备付金缴纳比例,将该比例由现行的16%调降至平均接近13%。另外,市场人士预期,股票交易印花税也有调整可能。减税降费有助于股市增量资金,证券板块最先受益。

2、宽松货币政策

▲ATFX图

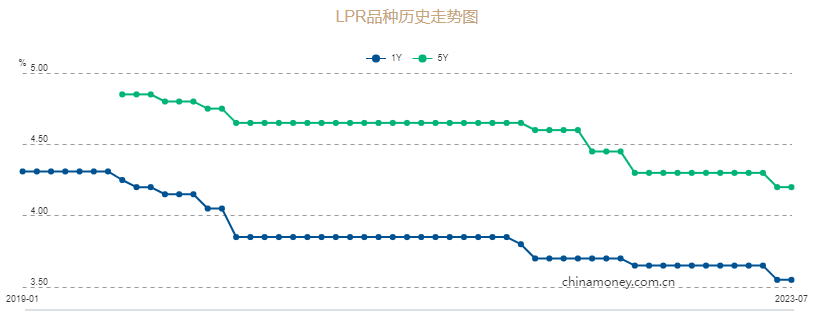

货币政策决定了市场资金的流动性是否充裕。6月份,1年期和5年期LPR利率同时降低10基点,预计今年下半年降息政策延续。对于房地产市场来说,降低长期贷款利率,有助于降低购房者还款压力,刺激购房热情;对于实体经济来说,短期贷款利率的降低,有利于降低企业融资成本,降低现金流压力,减轻流动性风险。购房者增多和实体经济增资扩产,都将增加对于信贷资金的需求,商业银行的业务需求和资产质量将得到提升。

需要提醒的是,随着基准利率的调降,商业银行的存贷差将不同程度收窄,这有损于银行业的利润率。对于银行板块来说,宽松货币政策有利有弊,所以板块涨幅很难超越证券板块的同期涨幅。

3、债券资产

金融机构往往持有大量国债资产,随着人民银行调降基准利率,长短期债券价格稳定上涨。对手手握大量债券资产的银行、保险和券商来说,这是一笔可观的受益。作为比较,今年一季度美国银行业出现的倒闭潮,主要原因就在于美联储过度激进加息,最终导致美债价格持续重挫,持有大量美债资产的美国银行、保险等机构出现巨额浮亏。由此可见,宽松货币政策,尤其是快速的降低利率,能够对金融机构起到系统性的利多提振。

ATFX风险提示、免责条款、特别声明:

市场有风险,投资需谨慎。以上内容仅代表分析师个人观点,不构成任何操作建议。请勿将本报告视为唯一参考依据。在不同时期,分析师的观点可能发生变化,更新内容不会另行通知。

本文标题:ATFX股评:大金融概念上涨的核心逻辑是什么?,收录于FW融语财经:机构策略栏目,由作者注册账号自主在后台发布,本站仅作为展示平台。文章包含的任何信息都与本站无关,请读者理性甄别信息是否有效,若内容中存在任何侵权、不实和违规信息,可通过邮箱与我们取得联系及时清理!

2023-08-07

2023-08-07

2023-08-07

2023-08-04

2023-08-04

2023-08-04

2023-08-04

2023-08-03