7月欧美股市回顾——

7月份,道琼斯上涨3.35%,报收于35559点;

纳斯达克指数上涨4.05%,报收于14346点;

标普500指数上涨3.11%,报收于4588点。

英国、德国、法国、欧洲斯托克股票指数普涨,且涨幅均大于1%。

7月环球股市回顾——

7月份,欧美股市普涨,纳斯达克涨幅居首,科技股依旧是美股市场的中流砥柱。7月份,科技股板块累计涨幅4.71%,实现三月连涨,累计涨幅20.58%,表现优异。科技股板块代表美国本土科技公司的个股中,苹果月涨1.28%、微软月跌1.36%、特斯拉月涨2.16%,表现一般。实际上,美国科技股大涨的主要驱动力来自于中国概念股。比如,阿里巴巴月涨22.57%、拼多多月涨29.91%、京东涨21.04%等等。

▲ATFX图

7月份,美国非农就业报告爆冷,新增非农就业人口仅仅20.6万人,远低于前值30.6万人。经济衰退预期加重之时,美联储并没有停止释放鹰派信号和执行加息动作。7月27日,美联储加息25基点,上市公司融资成本进一步走高,美股基于现金流折现模型的估值有所降低。

7月份公布的美国6月份CPI年率增速,罕见跌破3%关口,意味着美国高通胀问题已经实质性转折。通胀率是货币政策的先行指标,预计7月份美联储的加息将会是今年下半年最后一次。美股虽然在7月份受到加息政策抑制,但今年以后的五个月,受货币政策的抑制作用将大大降低。

▲ATFX图

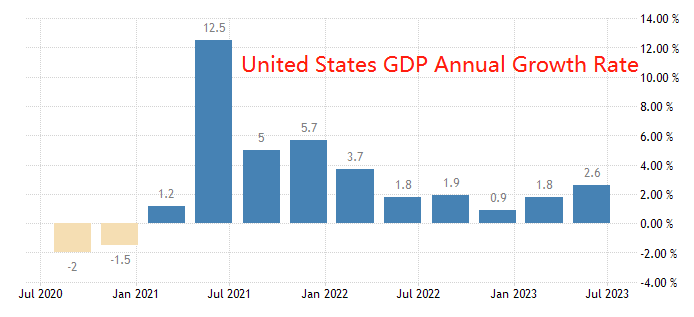

美国宏观经济会否衰退,以及“硬着陆”还是“软着陆”,是当下最大悬念。美联储停止加息之后,美股的走向将主要依赖于美国宏观经济表现。美国二季度GDP增速年率2.6%,显著高于一季度的1.8%,经济增长态势仍存。美国最新失业率3.6%,低于自然失业率4%,劳动力市场表现良好。关于美国经济衰退的预期仅仅存在于逻辑层面(高利率抑制投资与消费),现实层面看,美国宏观经济表现稳健,美国三大股指料将延续强势上涨。

8月环球股市前瞻——

8月份,对股市和货币政策形成重要影响的经济数据,比如非农就业报告、CPI年率增速、PCE数据,仍将更新月度最新值,数据的好坏将直接对美国三大股指形成影响。

▲ATFX图

围绕美联储高利率而引发的各种行业性问题有可能在8月份爆发。堪萨斯州一家银行——Heartland Tri-State Bank,因资不抵债,于7月28日宣布破产。该银行总资产1.39亿元,属于小型银行。破产事件对于动辄千亿美元规模的美国银行业的实质性影响不大,但是,陆陆续续有银行破产倒闭,对于股票市场持有者的信心形成严重打击。

高利率有助于提高银行业的利差空间,所以美联储激进加息对于银行板块算作利好。7月份,美股市场银行板块上涨8.1%,创出今年2月份以来的最大单月涨幅。考虑到下半年美联储继续加息的概率不大,银行板块有可能无法延续涨势,保持当前价格区间进行震荡的概率较高。

低失业率对应稳定的收入端。伴随着CPI数据的回落,美国民众的消费能力和消费热情将被重新激发。大消费板块值得重点关注。亚马逊、家得宝、麦当劳等与消费概念密切相关的上市公司,值得持续关注。

ATFX风险提示、免责条款、特别声明:市场有风险,投资需谨慎。以上内容仅代表分析师个人观点,不构成任何操作建议。请勿将本报告视为唯一参考依据。在不同时期,分析师的观点可能发生变化,更新内容不会另行通知。

本文标题:ATFX欧美股市月报:美股7月牛市来自中概,8月仍需关注高利率负面影响,收录于FW融语财经:机构策略栏目,由作者注册账号自主在后台发布,本站仅作为展示平台。文章包含的任何信息都与本站无关,请读者理性甄别信息是否有效,若内容中存在任何侵权、不实和违规信息,可通过邮箱与我们取得联系及时清理!

2023-08-01

2023-08-01

2023-07-31

2023-07-31

2023-07-31

2023-07-31

2023-07-31

2023-07-27