ATFX摘要:美国高通胀已经持续了半年多时间,关于美联储缩减每月购债的预期也已充分消化,11月份的美联储利率决议极有可能宣布执行缩债计划。这种状态下,最容易出现“利多出尽是利空”的反向行情。美元指数正运行在一年间高位,如果当前的短周期上涨波段不能一举创出新高,则存在迅速回落的风险。

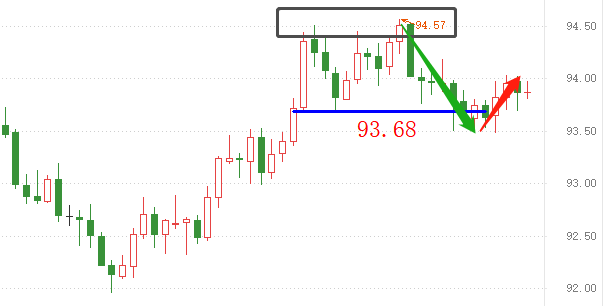

▋美元指数 日线

黑色方框内为双顶结构,该结构触发了自94.57至93.68的剧烈下跌。如果红色上涨波段(箭头所指)不能突破94.57,而是在之下形成顶分形阻力结构,则“回撤勾形”确认,后市发展不容乐观。

从绝对值来看,美元指数94的报价不能算低。一旦开启中期跌势,虽不至于跌穿长期支撑80关口,但下破90关口的可能性非常高。并且,当前黄金和EURUSD对美元的上涨已经不再敏感,美元指数的大涨很难刺激黄金大跌,EURUSD虽然会大跌,但遇到美元指数疲弱时,又迅速回补。这些现象表明,市场看多黄金和EUR的情绪依旧强烈,并没有随着美联储缩减每月购债而大幅衰减。

▍美国十年期国债收益率

虽然十年期美债收益率的趋势依旧为多头,但自10月21日触顶之后,已经进入回落波段。也就是说,美元指数最近一周的上涨,并没有基本面的依据,完全是技术性上涨。11月份的美联储利率决议,预计美债收益率还将向上冲击一波,但冲击完成后,预期落地,则极有可能步入下行通道。

悬念还是在美联储的态度,如果其能超预期提高加息步伐,则美元指数还能收到不小的提振。如果依旧保持2023年之前加息两次的慢节奏计划,则美元指数和美债收益率双双回落的概率非常大。

▍大宗商品价格回落的影响

动力煤,累计下跌42.49%;

焦煤,累计下跌34.94%;

焦炭,累计下跌26.30%;

铜,累计下跌5.83%;

原油,累计下跌2.38%;

大宗商品正在集体回落,这也正呼应了美联储主席鲍威尔“暂时性通胀”的言论。原材料的下降,势必传到至大众消费品当中,导致后者的价格迅速回落。美国CPI回落,美联储就失去了加息的动力,美元指数的核心做多思维将消失。

▍总结:ATFX分析师团队认为:美国有巨额债务,美联储天然不具备快速加息的基因。近半年来的缩债预期,主要是因为CPI快速高涨接近失控,倒逼美联储有所表态。只要美国CPI回落,美联储必定减缓缩债和加息步伐。基于此,建议看多美元指数的参与者保持谨慎,持续关注美国宏观面变动。

ATFX风险提示及免责条款:市场有风险,投资需谨慎,以上内容仅代表分析师观点,且不构成任何操作建议。

本文标题:ATFX:美元指数如不能创新高,则存在迅速回落风险,收录于FW融语财经:机构策略栏目,由作者注册账号自主在后台发布,本站仅作为展示平台。文章包含的任何信息都与本站无关,请读者理性甄别信息是否有效,若内容中存在任何侵权、不实和违规信息,可通过邮箱与我们取得联系及时清理!

2023-02-14

2023-02-14

2023-02-14

2023-02-13

2023-02-13

2023-02-13

2023-02-10

2023-02-10