作者:GKFXPrime,原创所有,转载请联系

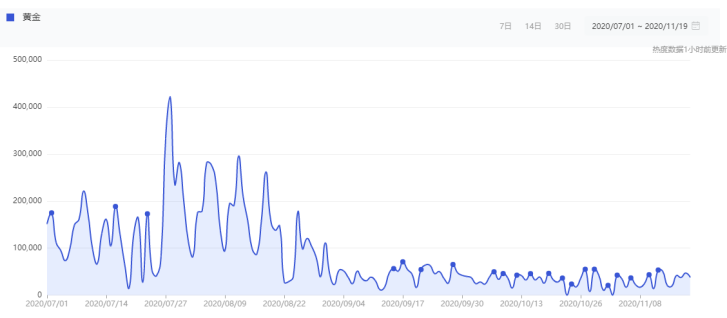

近期市场对于黄金关注的热度在逐渐下降,黄金期货的热度往往与行情的波动性和爆发性呈现正比。2020年第四季度至今,黄金再未回到2000美金/盎司之上。即使现实生活中存在二次疫情的爆发与美国大选等混乱局面,黄金的避险需求却在不断地下降。从网络热度上看,今年7月27日创下最高值之后,全民讨论黄金热度在9月份陷入沉寂。本文从持仓量,经济周期以及波浪理论角度为您剖析。

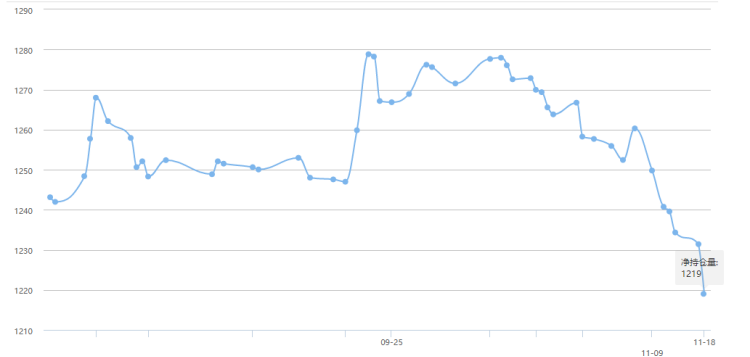

全球最大的黄金ETF是SPDR Gold Trust,其持仓常被作为黄金投资者情绪的风向标。SPDR Gold Trust根据基金的份额增减在实物黄金市场进行购买或抛售,持仓单位为吨。尽管今年黄金已经创下了历史新高,但是从SPDR Gold Trust持仓量看,并未突破2012年的历史高位,当时的投机热情更高。

(SPDR Gold Trust持仓数据,单位吨)

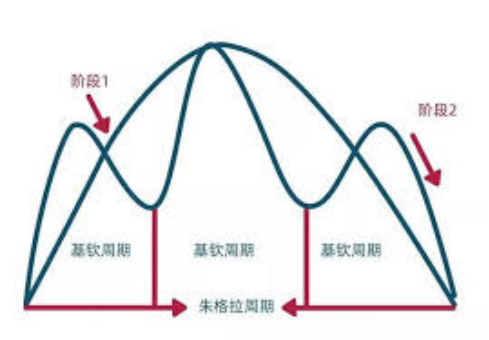

铜与黄金的比例暗示新一轮周期开启基钦周期中,短周期大约持续3.5-4年左右。世界经济在这一周期内经历复苏-繁荣-衰退-萧条。在衰退和萧条当中,黄金更容易受到追捧,也促成了所谓黄金可以保值的说法。但是金价实际上是在不断变化的过程当中,黄金能够保值的前提是假设金价可以持续上涨,获得相比其他投资产品更高的相对收益。大宗商品中的铜与黄金相反,在复苏与繁荣的状况中受到追捧,因其被广泛运用在工业领域当中,堪称经济的晴雨表。金融市场的交易基于的是未来的预期,无需等待经济最终数据如GDP等公布才确定经济处于哪一周期阶段。

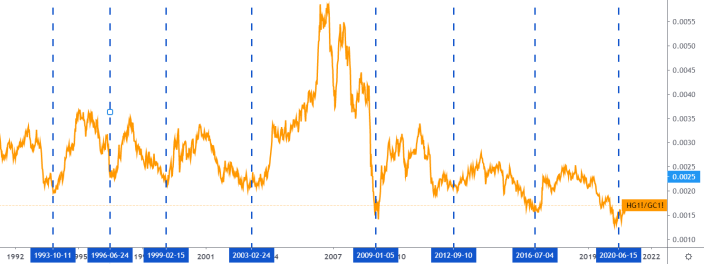

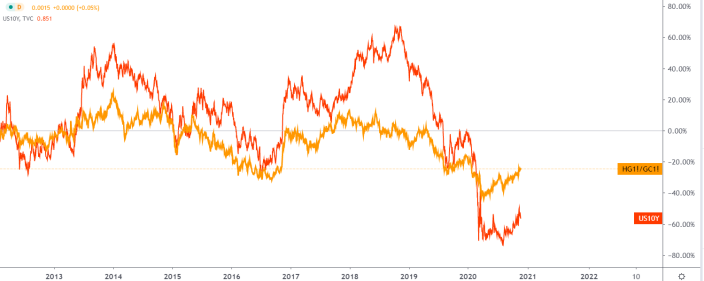

下图中采用COMEX的铜期货除于黄金期货的价格形成铜/黄金比例走势图,可以看出短期经济周期规律性的变化。如今这一比率出现了上涨拐点的迹象,似乎暗示金融市场将切换至经济复苏的预期当中。复苏阶段中,黄金跑输铜等大宗商品。在美国高盛集团近期的展望报告中,其认为2021年时大宗商品结构性牛市的开端。

(铜/黄金比,由GKFXPrime制作)

将这一比率与美国十年期国债收益率进行叠加对比,两者呈现高度相关的关系。近期美债收益率趋于陡向上升,美债价格下跌。资金较大概率离开美债市场转而投向风险资产,例如大宗商品和股市当中。黄金自然也不那么受到追捧。

铜金比与美国10年期国债收益率走势

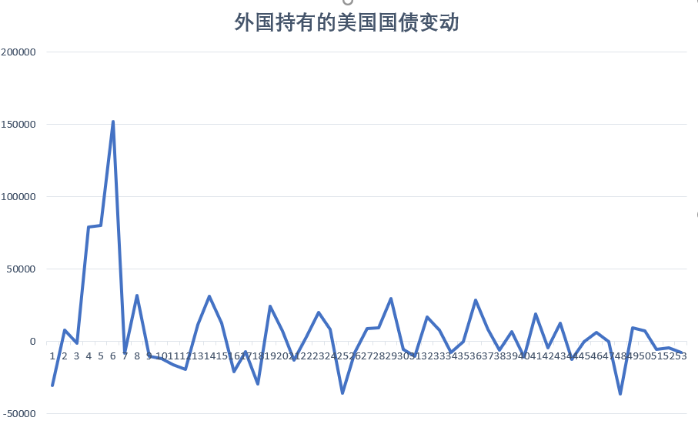

从美国财政部的“Treasury International Capital Data”来看,最新一期(坐标轴左侧)国外持有的美国国债遭遇大幅度坚持,与今年3-4月份的大幅增持形成鲜明对比。由于海外持有美债的主要是各国央行,各国央行抛售美债的行为或许意味着美债收益率未来上涨预期强烈。

使用波浪理论时,需注意波浪理论不可违反的准则:三浪不能是最短,四浪不进入一浪的领地,二浪回调不能低于一浪起点。在这一基础上,波浪可以有多种区分方法。从较为简单的角度对黄金日图进行波浪划分,今年2月至3月黄金的大跌可以看作是4浪的回调,4月至8月的上涨可看作是5浪。那么现在黄金可能处于下跌驱动浪的A浪当中。具体的A-B-C调整浪是何形态关系尚未可知,但是黄金在2050下方越久,A浪确认的概率也就越高。

XAU/USD 日图,来源GKFXPrime MT5

开讲啦!每周一三五与您知山教育相聚直播间

知山教育团队联合GKFXPrime为您奉上干货十足的外汇直播教学课程,知山教育是一款专为外汇教学推出的小程序,微信搜索“EH教学”小程序,报名学习系统课。知山教育小程序(微信搜索“EH教学”小程序)每周一三五晚间将给您带来外汇直播课程。您只需下载ZOOM会议平台,电脑端以及移动端均可。在每周一三五晚间20:30输入会议号3445135479即可加入会议。

关于GKFXPrime :GKFXPrime和GKFX 均隶属于GK集团,总部位于英国,致力于为全球范围内的零售投资者提供金融产品交易和服务。GKFX受FCA监管,监管号:501320 ;GKFX Prime受FSC监管,监管号:SIBA/L/14/1066,能最大限度的保障客户资金安全。至今GKFX Prime已经成为国际最受信赖的外汇交易商之一。我们目标明确,时刻关注客户不断变化的需求并竭力给他们提供最优质的服务。

本文所含评论、新闻、研究、分析、价格及其他资料只能视作一般市场资讯,仅为协助读者了解市场形势而提供,并不构成投资建议。GKFXPrime已采取合理措施确保资料的准确性,但不能保证资料的精确度,及可随时更改而毋须作出通知。GKFXPrime不会为直接或间接使用或依赖此等资料而可能引致的任何亏损或损失(包括但不限于任何盈利的损失)负责。

本文标题:GKFXPrime:黄金热快速退却,黄金ETF又接连减仓,背后或有这三大原因,收录于FW融语财经:机构策略栏目,由作者注册账号自主在后台发布,本站仅作为展示平台。文章包含的任何信息都与本站无关,请读者理性甄别信息是否有效,若内容中存在任何侵权、不实和违规信息,可通过邮箱与我们取得联系及时清理!

2021-07-23

2021-07-22

2021-07-21

2021-07-20

2021-07-20

2021-07-19

2021-07-16

2021-07-15