昨日鲍威尔在演讲中称,未来美联储希望通胀在一段时间内“平均”增长2%,但没有提供定义平均通胀目标的公式。美联储还修改了决定其长期目标的参数,即将以“就业人数从最高水平的短缺程度”为评估依据,以前的版本是“从最高水平偏离的程度”。

发言鸽声嘹亮

美联储主席鲍威尔在杰克逊霍尔全球央行年会称,美联储的通胀目标是随着时间推移能实现平均2%的目标。美联储没有提供定义平均2%通胀率的公式。

鲍威尔表示,新的声明反映了美联储的观点,即“强劲的就业市场”不一定会导致不可接受的通货膨胀水平。将从最高水平评估就业的“不足”。美联储希望阻止通胀预期下降的周期。实现美联储的就业和通胀目标需要金融稳定。

如果通货膨胀上升到“高于我们的目标水平”,美联储将“毫不犹豫地采取行动”。就业最大化将是广泛的和包容性的目标。将允许通胀率“适度”高于2%,以抵消疲弱期的影响。将使用所有工具来实现就业和通胀目标。

在调整周期上,鲍威尔称委员会计划在每年1月的年度会议上审查长期目标和货币政策战略的原则,并作出适当调整,大约每五年对货币政策策略、工具和沟通方式进行一次彻底的公开评估。

在美联储刚刚一致通过将修改其多年来的政策框架后,股市、债市、黄金均上涨,美元下跌。但市场兴奋度仅仅维持了30分钟,股市和黄金价格出现回调,美元反弹。

随即一呼百应

美联多位重要的美联储官员在此后发表讲话或接受采访,捍卫这一“全员投票通过”的决定。

今年有FOMC投票权的达拉斯联储主席卡普兰对“平均通胀目标”给出了具体解释,即美联储新版框架意味着物价可以“温和地”高于目标,可能意味着通胀率处于2.25%-2.50%之间,他重申,平均通胀目标 “不是一个(刻板的)公式,也不是一个承诺”,他认为通胀率可能会继续走低,所以“愿意承担更多风险,对适度的通胀超过2%拥有更高承受力;随着劳动力市场恢复,人们必须对通胀上扬持开放态度。”

2022年才有FOMC投票权、素来被称为“联储大鸽”的圣路易斯联储主席布拉德也认为,美联储允许通胀在一段时间内超过2%,来弥补过去多年偏低的举动是“明智的”,“鉴于美联储已经推出新策略,通胀预期应该有所上扬;美国若实现通胀目标,将对美联储的信誉具有重要意义。”

他还称,美联储希望失业人口尽可能低,且不希望酝酿金融不稳定性。部分企业遭受新冠肺炎疫情的严重冲击,它们反弹的基础偏低。

摩根士丹利资产管理公司资深投资经理Jim Caron也持同样的观点,认为这是美联储“给予市场的新礼物,将引发风险资产上涨的新阶段,”因此他正在为自己的全球固收基金增配高收益债券,其中也包括来自新兴市场的此类债券。

Caron提到:他们(美联储)希望让风险资产更有吸引力。这将利好于高收益债、资产支持证券、新兴市场债券及股票。不过在Caron看来,这种担忧事实上有些过头,他的理由是美联储还在继续进行QE,这可能会被当做收益率调节工具,他们不会允许债券收益率升的过高。“美联储仍在通过QE让30年期收益率维持很低的水平。”

内容图穷匕见

首先,鲍威尔的讲话,基本抛弃了此前几十年作为央行决策依据的“菲利普曲线”:就业超过最大水平后,就会引发通胀。所以过去很长时间,就业达到最大水平就成了央行加息、货币收紧的依据。现在变成为美联储认定未来或将无法触发货币紧缩。

从本质上看,就业目标和通胀目标在此前对于美联储货币政策的束缚都在讲话之后被摆脱。虽然两者仍是影响经济前景的重要组成部分,但是未来美联储或将把目光更多的聚焦在总体的经济前景上。

另外我们注意到的是,在公布的数据显示,初领失业救济金人数有所上升,但续领救济金人数持续保持下滑,这表示美国就业依旧处于逐步恢复的过程中。所以包括美联储提出的新货币框架都是为了达到让经济恢复的长期目标。

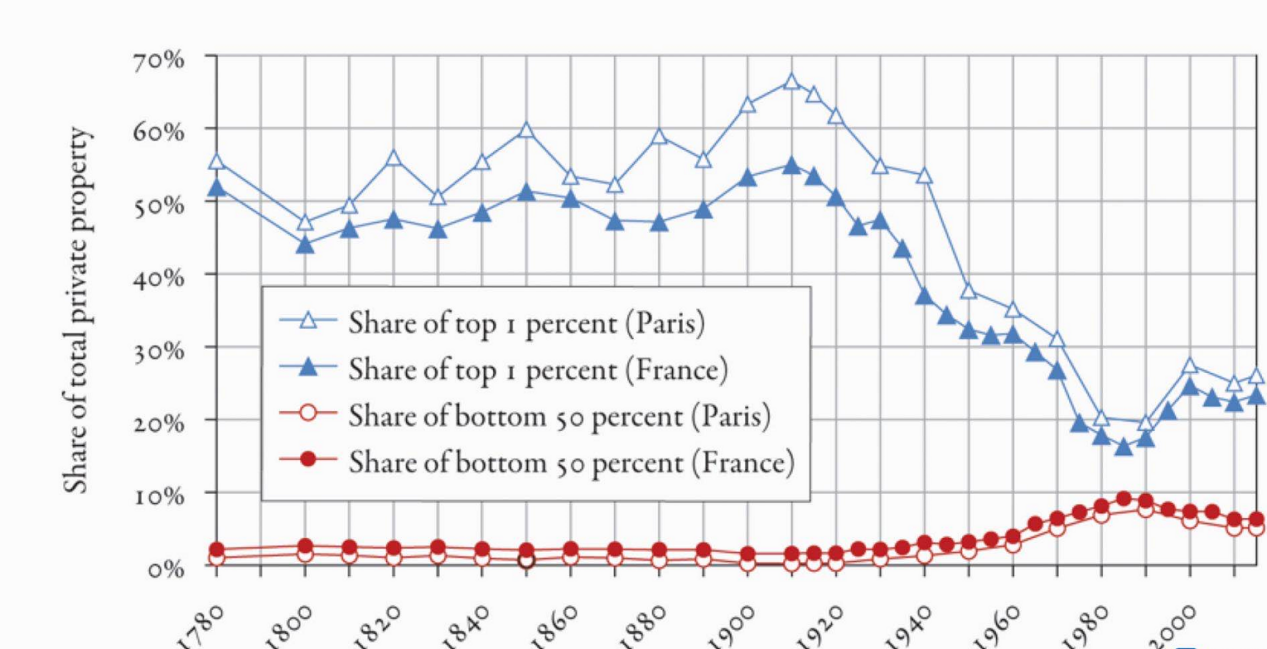

长期来看,全球生产力提升依旧是个问题,贫富差异的拉大,在两年短暂加息后又进入降息的大背景下,新冠的爆发使得利率、美元信用以及汇率再次集体反馈,美元下跌。中短期来看,除非非美经济体经济增长加速,生产力提升,资本才会继续流向非美,美元指数才能继续走弱。由此,短期美元指数的动力更大的呈现于资本回流美国,美元指数上升。

从目前美国经济来看,美联储未来还将实施更多的宽松政策,美银最近的一项预测认为,美联储的低利率政策长达42年。虽然长期的宽松政策有利于资产价格,但是超长期的宽松将进一步拉大贫富差距。

美联储目前仍将把2%作为通胀的长期目标,本次调整前,美联储的政策目标为实际通胀水平围绕2%对称波动。本次调整后,目标改为在特定时间内将通胀均值维持在2%水平。

鉴于2018年11月至今PCE通胀率长期低于2%,为了完成均值目标,美联储需要在未来1-2年通过政策努力将通胀长期维持在2%以上。

另外需要指出的是,根据美联储对其政策目标的说明以及工作论文中的多次阐述,美联储通胀目标实际对应指标为PCE通胀率,但美联储在使用泰勒规则等工具计算理论利率时往往使用核心PCE通胀率。因此,未来仍需持续重点关注两大通胀指标。除此之外,美联储明确将不会为均值捆绑固定的计算方式,以此体现政策的灵活性并便于在适合的时机选择退出。

根据美联储6月对年末 PCE的预测结果并分阶段做匀速假设。浙商证券预测,如果美联储在2021年末将2年通胀均值拉至 2%,则2021年末PCE需达到6.75%。如果在2022年将3年通胀均值拉至2%,则2021、2022年末PCE需分别达到2.09%、5.45%。

关于DK Trade

我们是一家受SVG FSA许可和监管的顶尖券商,旨在为金融市场上推出“新方法”。 对于DK Trade,客户满意度是我们的追求重点,因为我们为客户提供市场上最好的交易平台,而且我们的流动性提供者使我们的NDD执行力超乎寻常。

DK Trade由圣文森特和格林纳丁斯金融服务管理局(SVG FSA)授权并监管,监管号为:24788 IBC 2018,注册地址为First Floor, First St. Vincent Bank Ltd Building, James Street, Kingstown, St. Vincent and Grenadines。

中文官网:www.dktrade.com/cn

中文客服:support_cn@dktrade.com

本文标题:DK Trade市场综述: 美联储的“货币革命”,收录于FW融语财经:机构策略栏目,由作者注册账号自主在后台发布,本站仅作为展示平台。文章包含的任何信息都与本站无关,请读者理性甄别信息是否有效,若内容中存在任何侵权、不实和违规信息,可通过邮箱与我们取得联系及时清理!

2020-11-17

2020-11-16

2020-11-12

2020-11-11

2020-11-10

2020-11-09

2020-11-05

2020-11-04