张尧浠:再度加息激发衰退担忧、黄金后市有望继续攀升

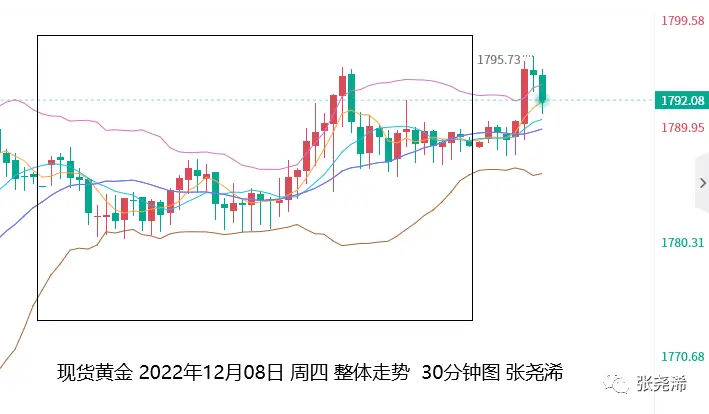

上交易日周四(12月08日):国际黄金/伦敦金震荡走强收涨,再度测试200日均线阻力,虽遇阻收线,但就主图走势动力来看,后市仍看好向上发展。

走势上,金价自亚市开于1786.07美元/盎司,整体走势和昨日雷同,先行走低回落录得日内低点1781.26美元,之后延续欧盘整体维持震荡运行,且未刷新早盘短暂走强的高点;

但在美盘开盘后,多头再度发力,并开始上攻,于23点整录得日内高点1794.73美元,最终有所遇阻回落,并震荡缩减表现,收于1788.84美元,日震幅13.47美元,收涨2.77美元,涨幅0.16%。

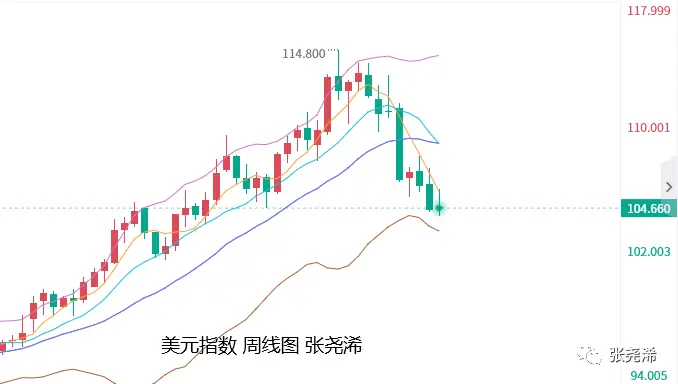

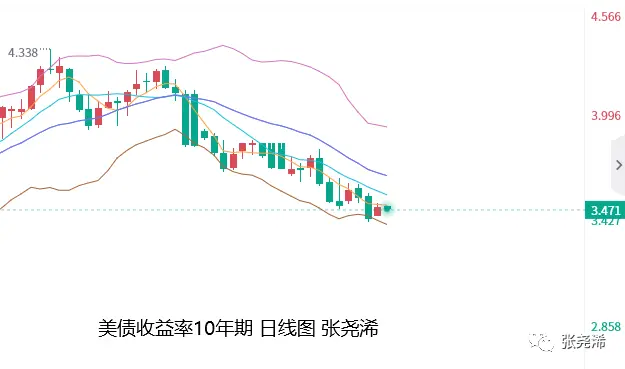

影响上,美元指数冲高回落收跌,令金价先行承压后回升,同时,10日均线也展开了买盘支撑而日内先行维持震荡,晚间美国上周续请失业金人数高于预期,市场预计下周美联储加息50个基点,加息预期有所放缓,推动金价转强攀升,触及日内高点,但由于美债收益率和美股市场的有所走强,再加上技术的短线压力,而最终有所回落收线。

展望今日周五(12月09日):国际黄金开盘延续近日反弹动力先行走强,并运行在200日均线上方,同时,美元指数再度偏向走低,而对其产生提振,另外,美债10年期收益率走势也仍处于回落趋势之中,整体来说,利好金价的预期仍然较大。

日内将重点关注美国11月PPI年率和月率,以及美国12月一年期通胀率预期和美国12月密歇根大学消费者信心指数初值等,整体预期偏向利好金价的概率较大,但仍需留意日图布林带的上轨压力,触及仍然可看回落需求。

基本面上,近期数据显示美国劳动力市场仍过于强劲,但通胀水平仍然过高,这将导致供求关系过于失衡,美联储也无法放松警惕。其最新预测可能将反映出经济放缓,但也将反映美联储在2023年接受低经济增速和高利率水平的意愿。美联储的点阵图可能会显示利率峰值略高于5%,而明年的经济增长可能会被下调至0.5%以下。

故此,在短期利率峰值预期被提升的情况,人们担心美联储的加息幅度可能超过最近的预期,会对金价造成一定压力,但市场对于下周美联储的将再次加息,引发人们担心利率上升可能将美国经济推向衰退的担忧,所以,后续的加息,将不再是对金价的压力,而是对金价支撑。

需求上,中国央行11月份的黄金持有量较上月增加32吨,为三年多来首次增加。这使其黄金储备总量达到1980吨,成为全球第六大央行黄金储备。随着中国重新开放,预计中国零售对黄金的需求也将大幅上升。

因而,观点上,在美联储下周的政策会议之前,金价可能处于“震荡和横向波动”状态。但在这之后,个人仍看好金价的再度攀升,整体仍不改月线已经逆转看涨回升的趋势观点。金价走势已经对于加息的压力愈发减弱,也难以再对金价产生持续性压力,就算有短暂的打压,也是为更好的上涨制造入场机会。我们继续维持今年年底到明年初,这段触底看涨的入场时间节点。

技术上:月图级别,金价11月大幅上涨超8%,一举盖过前两个月高点,本月走势又再度发力,上冲8月高点一线的中间点关键阻力,虽目前在此位置遇阻表现,但动力及趋势信号仍好看突破上行,如突破此阻力,将直接上看千九乃至两千关口,短期来看,仍需关注此阻力的压力力度,下方重点留意5月均线的支撑,在此上方,将保持逆转看涨回升的观点不变。操作上,下方可关注9-10月高点附近支撑以及1680美元附近支撑保持看涨回升趋势进行低多入场。

周线级别:金价本周虽反弹遇阻产生较大幅回落,但仍未跌破5周均线支撑,目前也维持在震荡偏十字收线,这暗示走势仍处于反弹趋势中,附图指标MACD也仍处于看涨的增强初步阶段,也暗示后市仍有较大的上行空间。

主图下方也仍有众多均线支撑,其也处于布林带中轨及200周均线上方。操作上,下方关注5周以及10周均线支撑,进行看涨回升。

日线级别:金价近日在触及10日均线支撑后再度展开连续的回升走强,目前再度测试200日均线阻力情况,但鉴于在布林带开口之际,走势运行在中轨及各短期均线上方,附图指标多头信号再度转强来看,后市大概率也将偏向上行发展,因而200日均线以及5日均线将再度转为看涨的支撑入场点。上方留意布林带上轨附近的短线压力风险。

日内初步点位参考:

国际黄金:下方关注1789美元附近支撑,以及1784美元附近支撑;上方关注1797美元附近阻力,以及1802美元附近阻力;

现货白银:下方关注23.05美元支撑,以及22.90美元支撑;上方关注23.38美元阻力,以及23.50美元阻力;

注:

黄金TD=(国际黄金价格x汇率)/31.1035

国际黄金波动1美金,黄金TD约波动0.22元(理论上)。

美国期货金价=伦敦现货价×(1+黄金掉期利率×期货到期天数/365)

大胆预测,谨慎交易。以上观点及分析仅代表作者个人思路,只供参考,不作交易依据,据此操作,盈亏自负。your money your decision。

本文标题:张尧浠:再度加息激发衰退担忧、黄金后市有望继续攀升 ,收录于FW融语财经:分析师观点栏目,由作者注册账号自主在后台发布,本站仅作为展示平台。文章包含的任何信息都与本站无关,请读者理性甄别信息是否有效,若内容中存在任何侵权、不实和违规信息,可通过邮箱与我们取得联系及时清理!

最近更新

2023-02-14

2023-02-13

2023-02-09

2023-02-08

2023-02-07

2023-02-06

2023-02-02

2023-02-01