张尧浠:零售爆冷黄金不涨反跌、迎美纪要再寻多头动力

上交易日周二(8月17日):国际黄金伦敦金反弹遇阻回落收阴。

走势上,金价自亚市早盘开于1787.24美元/盎司,则延续前日尾盘窄幅震荡后,受到美债回落支撑,于午间13点再度开启反弹,不过力度有限,在欧盘尾触及给出目标阻力位,也即是日内高点1795.32美元后遇阻回落,美盘时段,更是加大力度;

尽管美国零售销售数据不及预期,但因随着德尔塔变种病例激增对全球经济复苏构成威胁,一些投资者转而选择美元。加上美联储卡什卡利表态称今年底或明年初缩减购债是合理的,令美元指数保持日内走强并大幅反弹,重回93关口上方强势收涨。

美国10年期国债收益率也再度大幅探底回升,同时服务业支出也可能令经济在第三季保持强劲增长,以及期货市场两度大单的打压实际反应,令金价回落录得日内低点1780.59美元,但也完全符合给出的1781附近支撑做多位置。

最后,由于道指的再度走弱支撑,阿富汗动荡继续,基本面整体目前仍然是利好的,回落大部分是期货大单打压和技术阻力影响,因而最终止跌有所回升,收于1786.16美元,日振幅14.73美元,收跌1.08美元,跌幅0.06%。

展望今日周三(8月18日):国际黄金亚市早盘开盘又转偏强,重回中轨上方运行,美元指数开盘则在隔夜高点位置动力减弱走出回落,加上美债仍承压,则对其金价产生反弹推动。不过技术上,经过昨日的收线,多头将面临回落的压力和预期,这里可参考文末详细的技术分析。

数据上,日内将重点关注美国7月新屋开工总数年化(万户)和营建许可总数(万户),预期上好坏参半,不过根据昨日公布的美国零售销售反应来看,晚间整体也将对金价造成压力。

另外,则是美盘尾部时段的美联储会议纪要;根据美联储在7月利率声明中表示,美国经济已经朝着缩减量化宽松的目标取得了进展,但受疫情影响的行业尚未完全复苏,未来将继续每月增持至少800亿美元的国债,直到充分就业和物价稳定的目标取得实质性进展。

再者,周二鲍威尔指出,目前尚不清楚德尔塔毒株的蔓延是否会对美国经济产生显著影响,虽然美联储拥有强大的政策工具,但它能做的是有限的。

整体上,美联储鹰派观点开始出现动摇,鲍威尔在铺垫撤回货币宽松政策上信号模糊,坦承无法掌握目前新冠疫情受Delta变种病毒冲击而加剧,是否会对经济造成显著影响。而随着美国疫情重燃,更拉响医疗量能缺乏的警报。

晚间我们需要关注美联储对缩减QE的进一步表态,市场预计美联储将在下个月宣布缩减购债的计划,同时市场将寻找美联储何时开始缩减债券购买的线索。

总的来看,金价周二收十字星之后有可能迎来转折,1790-1800区间阻力较大,金价如不能突破此阻力区域,或再承压下行。不过个人认为重点阻力在1810美元附近。

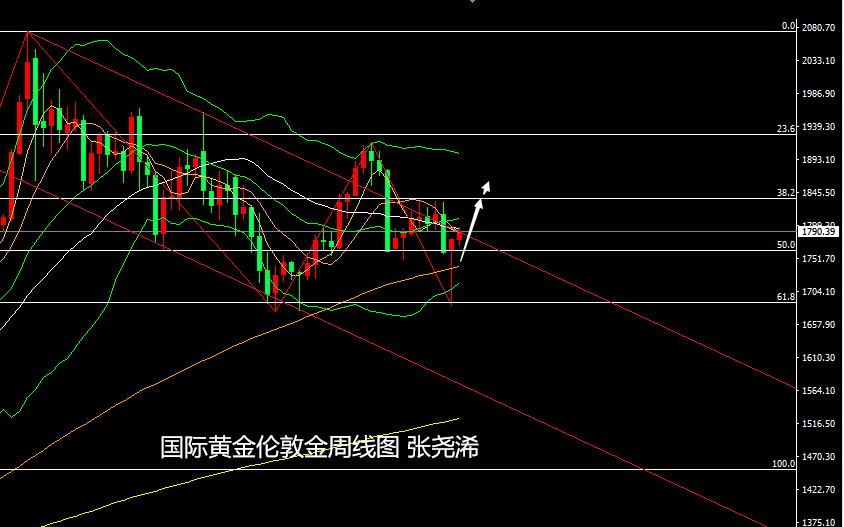

技术上,周线级别:金价本周延续上周探底回升的力量保持走强,不过在触及30周均线阻力附近动力有所减弱,但好在附图指标KDJ及MACD仍保持看涨信号增强的预期,暗示走势仍看好反弹,进一步应该迈向中轨附近的1809美元附近位置才会明显遇阻回落,但如突破则再度测试之前38.2%回撤线的阻力位置,以及更高。

上方继续关注1795美元阻力,1809美元以及1832-36美元阻力,下方则以50%回撤线为初步支撑,100周线仍为看涨保持的重点防线。

日线级别:金价本周延续上周反弹动力后,触及30日均线位置有所遇阻,收取的较长上影线和十字星形态,也对后市增添了部分看空压力,如今日不能刷新高点并收阳,本周后市将以高空为主看跌。不过目前看来,下方5日均线仍支撑有效,跌破此支撑则转变为高空策略看回落,在此之前仍继续逢低看涨为主。

国际黄金:上方关注1795美元附近,以及1809元;下方关注1784美元附近支撑,以及1779美元重点支撑;

白银TD:上方关注5120元/千克,以及5170元/千克附近阻力;下方关注5040元/千克附近支撑,以及4995元/千克支撑;

沪银2112:上方关注5150/千克阻力,以及5220元/千克阻力;下方关注5080元/千克,以及5020元/千克支撑;

注:

黄金TD=(国际黄金价格x汇率)/31.1035

国际黄金波动1美金,黄金TD约波动0.22元(理论上)。

美国期货金价=伦敦现货价×(1+黄金掉期利率×期货到期天数/365)

大胆预测,谨慎交易。以上观点及分析仅代表作者个人思路,只供参考,不作交易依据,据此操作,盈亏自负。

黄金投资基本功必备书籍:《玩赚黄金投资交易》

本文标题:张尧浠:零售爆冷黄金不涨反跌、迎美纪要再寻多头动力 ,收录于FW融语财经:分析师观点栏目,由作者注册账号自主在后台发布,本站仅作为展示平台。文章包含的任何信息都与本站无关,请读者理性甄别信息是否有效,若内容中存在任何侵权、不实和违规信息,可通过邮箱与我们取得联系及时清理!

最近更新

2023-02-14

2023-02-13

2023-02-09

2023-02-08

2023-02-07

2023-02-06

2023-02-02

2023-02-01