张尧浠周评:美元美债遇阻转弱加强、金价深探收阳仍有上行

黄金市场交易日(8月9日-13日)当周:国际黄金伦敦金深度探底后反弹转强并收涨。

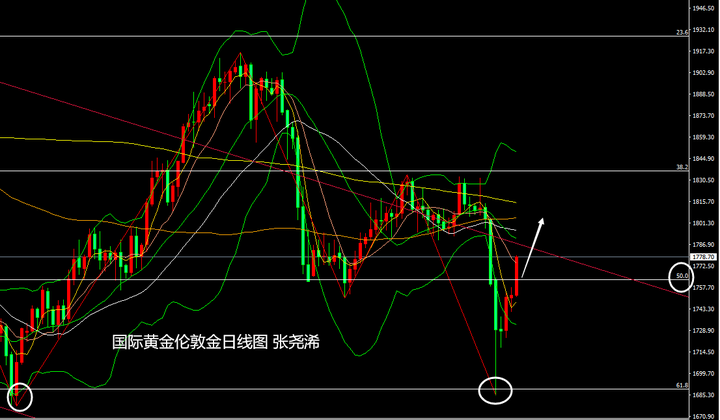

走势上,金价自周初开于1763.26美元/盎司后,即受到美国7月份非农强劲冲击,增强了市场对美联储将提早缩减经济支持措施的预期,而开盘即呈现雪崩式暴跌走势,一度跌宕逾80美元,触及逾四个月低点1685.38美元;

随后,因技术支撑,以及德尔塔变异毒株蔓延,令投资者担忧经济复苏与能源需求前景,使得金价触底反弹,当日即收复了部分失地;

之后几天,金价一直处于反弹回升行情,虽美联储多数官员持续坚持鹰派论调,但黄金走势对此压力表现愈发减弱,陆续公布的CPI、PPI和进口物价数据,也在持续缓解对于美联储缩减购债的担忧;

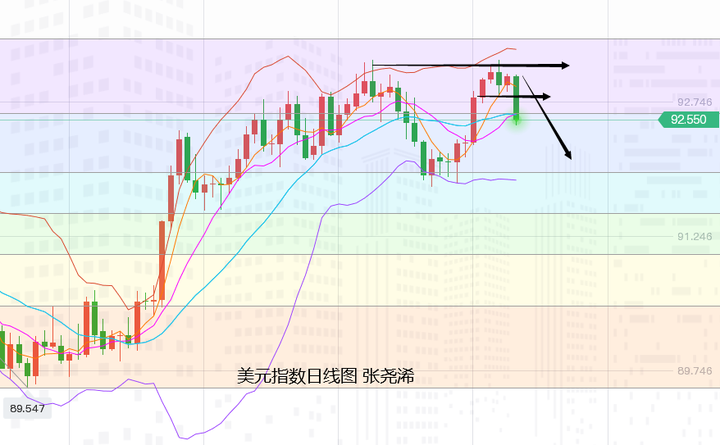

最后周五时段,8月密歇根大学消费者信心指数和美国7月进口物价指数表现,远远不如预期,促使美指短线急跌来到92.52水平。黄金和白银则加大反弹力度走高,黄金触及给出的目标位1770美元,并刷新至1779.21美元周高点,终收于1778.70美元。而白银则收至23.71美元虽未收复失地,但也鉴定了下周的继续走高。

整体上,黄金周振幅93.83美元,收涨15.44美元,涨幅0.88%。

展望下周(8月16日-20日):

我们将再度迎来超级周,经济数据方面,中国将公布7月工业增加值、社会消费品零售数据和LPR利率数据,英国和澳大利亚将公布就业数据,美国将出炉7月工业产出数据和有着“恐怖数据”之称的零售销售数据。

事件方面,新西兰联储将公布利率决议,美联储主席鲍威尔等官员将发表讲话,还有市场普遍关注的美联储会议纪要。

数据上,重点关注下周二的零售销售数据,市场预计7月份零售额将下降0.3%。如果数据显示跌幅更大,黄金有机会再次上涨。

下周三的建筑许可和房屋开工,以及下周四的初请失业金人数和费城联储制造业指数。

再者就是下周三公布的联邦公开市场委员会(FOMC) 7月份会议纪要,市场将会寻找任何缩减购债的言论。

尽管大多数美联储成员变得越来越鹰派,但鲍威尔一直强调要有耐心。这是更有可能的途径。经济增长仍然面临威胁,包括德尔塔变种,它可能会阻塞航道,

鲍威尔很可能会等到本月晚些时候杰克逊霍尔会议上谈论政策问题,但7月27-28日FOMC会议的纪要可能提供线索,预示在8月26日至28日的杰克逊霍尔会议上是否有更多QE减码的细节。一连串的美联储鹰派表态为及早而非推迟QE减码打下基础;最近的数据(包括7月CPI)和Covid-19变种带来的风险,倾向于支持将更明确的信号推迟到9月会议。所以下周金价仍有走高的空间和时间。

观点上,张尧浠认为:由于密歇根大学的消费者信心指数令人失望,跌至70.2,这导致美元下跌,美国国债收益率下跌,这对黄金非常有利。美元在此大跌至92.5,10年期和30年期美债收益率也大幅下滑,走盘上,也增加了本周美债及美债看走势见顶的风险和力度,市场对经济形势和德尔塔变种的蔓延有点担心。通胀数据显示价格压力可能已经见顶,这也对黄金有利。这意味着美联储可能不再急于缩减购债规模以抑制通胀。眼下或恰逢买入黄金的好时机。

技术上,周线级别:金价继续延续本周一触底后的回升之力,目前已完全收复跌势且转强收阳,根据本周说到的如收线在100周均线之上,后市将继续看反弹,现在已经得到验证,另外不仅收在100周线上方,还收在50%回撤线的关键位置,且下方以长下影线形态,这进一步增强了后市的看涨预期,下周将继续反弹攀升,上方关注1792-1800美元,以及1832-36美元,下方则以50%回撤线为初步支撑,100周线仍为看涨保持的重点防线。

日线级别:金价本周探底回升转强,多头再度占据优势,主图上收取在50%回撤线上方,暗示将以此为支撑看涨,附图指标KDJ及MACD的空头信号持续减弱,暗示后市仍有反弹走高空间,上方初步目标位关注中轨附近,进一步关注100日及200日均线为目标及阻力见机行事。总的来说,反弹动力仍在,下周仍有走高空间。

国际黄金:上方关注1788美元附近,以及1797元;下方关注1770美元附近支撑,以及1763美元重点支撑;

白银TD:上方关注5140元/千克,以及5200元/千克附近阻力;下方关注5070元/千克附近支撑,以及5040元/千克支撑;

沪银2112:上方关注5200/千克阻力,以及5270元/千克阻力;下方关注5130元/千克,以及5090元/千克支撑;

注:

黄金TD=(国际黄金价格x汇率)/31.1035

国际黄金波动1美金,黄金TD约波动0.22元(理论上)。

美国期货金价=伦敦现货价×(1+黄金掉期利率×期货到期天数/365)

大胆预测,谨慎交易。以上观点及分析仅代表作者个人思路,只供参考,不作交易依据,据此操作,盈亏自负。

本文标题:张尧浠周评:美元美债遇阻转弱加强、金价深探收阳仍有上行 ,收录于FW融语财经:分析师观点栏目,由作者注册账号自主在后台发布,本站仅作为展示平台。文章包含的任何信息都与本站无关,请读者理性甄别信息是否有效,若内容中存在任何侵权、不实和违规信息,可通过邮箱与我们取得联系及时清理!

最近更新

2023-02-14

2023-02-13

2023-02-09

2023-02-08

2023-02-07

2023-02-06

2023-02-02

2023-02-01