张尧浠:CPI缓解缩减购债担忧、黄金守百周线支撑跟看1770

上交易日周三(8月11日):国际黄金伦敦金如期反弹较大幅收涨。当然,在技术上,这算是冲出布林带之外的回归走势,懂些技术指标的都可以预料到,不懂的,本周我也在文章的技术面分析中反复提到,所以该抓到的行情,始终是不会错过的。

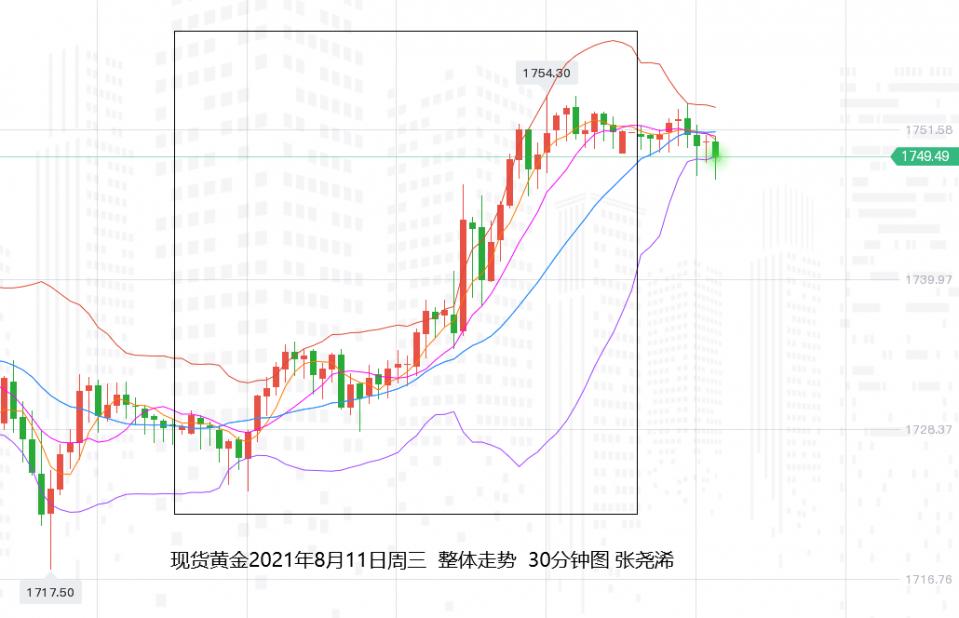

走势上,金价自亚市早盘开于1728.91美元/盎司,即短暂承压录得日内低点1723.99美元后,多头开始触底反弹,虽盘尾有所承压回落,但仍再度走高,并持稳于1730美元上方,延续到晚间美盘开盘后:

美国公布的通胀数据消费者物价指数(CPI)放缓,缓解了市场对美联储将提前缩减经济支持措施的担忧。这打压美指及美债迅速双双回落,并支撑金价创出三个月最大涨幅,同时也录得日内高点1754.13美元,验证了晚间通知1730入场多单的目标位。最终触及5日均线压力有所遇阻,终收于1751.24美元,日振幅30.14美元,收涨22.33美元,涨幅1.3%。

展望今日周四(8月12日):国际黄金亚市开盘有所承压运行,多头动力减弱,隔夜道指等再度刷新高点对其产生压力,不过美债及美指短期有见顶回落预期,故此金价仍有再度走高的空间和力度,关注好短线的回落支撑即可。

基本面上,本周自上周五非农令市场缩减购债规模预期加强后,开盘一路大幅走低,不过至此之后,空头也有出尽的迹象,周二的美联储官员再度偏鹰,金价则回落力度甚小,周三的通胀数据保持平稳,缓解了人们对美联储将比预期更早缩减经济支持的担忧。当然,还有美联储巴尔金表示可能还需要几个才能达到缩减购债规模的基准的偏鸽讲话。

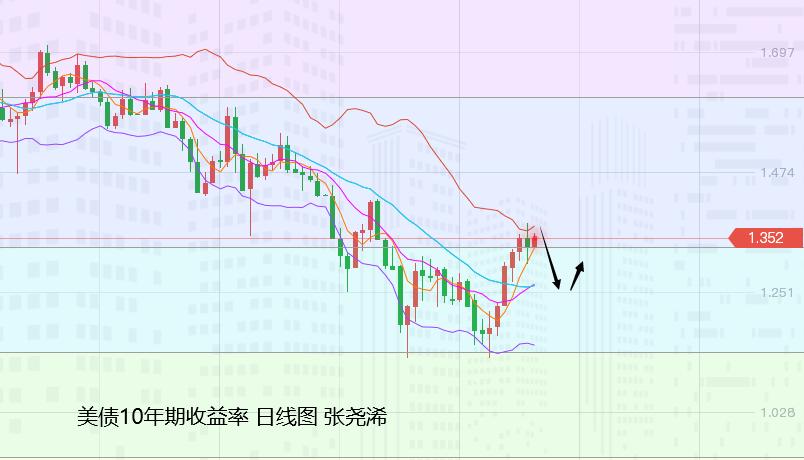

美元及美债收益率方面,隔夜双双在反弹的相对高位收取十字线,暗示后市有见顶的迹象,并将由此展开连续性回落,所以,综合来看,金价此波反弹,将仍有延续力量,进一步可走高至1770美元或更高位置,这里具体分析可参考文末技术分析;

数据上,日内将关注美国7月PPI及初请数据。

7月PPI预期为0.60%,相对于前值1%有所降低,这与7月CPI情形较为相似,显示美国通胀数据已全面放缓,未来有回落的可能,这对金价将产生利好。

另外,初请人数有可能继续小幅下降,不过仍处于高位,且仍未恢复到疫情前的水平。所以对于金价压力有限,不过根据7月非农表现强势,显示劳动力市场继续大步复苏,晚间初请人数将会有一定较大利空的预期,这里根据实际数据和走势我们再具体交易。

总的来看,金价下行的压力仍然没有减退,因美联储将缩减购债的预期仍然存在,多头不宜盲目追多,日内关注4小时回落支持力度再跟进,上方关注日图10日均线目标阻力情况。

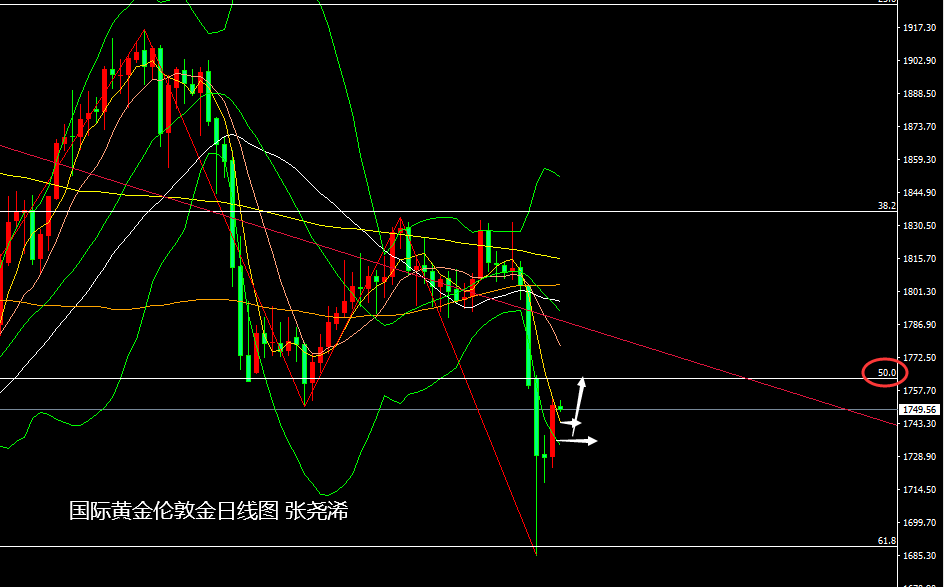

技术上,周线级别:金价继续延续本周一触底后的回升之力,目前虽未完全收复跌势,但也暂回归至100周均线上方,暗示多头已占据些许优势,如周尾能收线于此上方,则加大反弹力度,另外也从周一低点来看,正是触及1451-2075美元升势的斐波拉契61.8%回撤线支撑位置,同时还和3月份低点形成较强的双底支撑看涨形态,故此周线级别仍存在较大的反弹空间和预期。

周线级别的反弹目标与压力,初步关注50%回撤线初的1763美元附近,进一步关注1788美元附近,下方则关注100周均线初步支撑位置的1737美元,多头需稳于此上方才能得到延续性走高。

日线级别:金价周三大幅反弹收阳,周一的下长影线和周二的低位十字星已经给出了反弹信号,另外近日也多次提到了布林带之外的回归行情,所以持续关注我文章以及自身交易有些实力的,也都抓住了此波反弹。

日内来看,亚市走盘多头力度减弱,4小时及1小时存在较大的压力信号,不过好在金价仍运行在中轨之上,短期均线也金叉保持,上方仍有反弹空间,所以日内短线的承压也是在为多头制造更好的入场机会,关注好回落的支撑位置即可。

国际黄金:上方关注1760-63美元阻力,以及1770元;下方关注1744美元支撑,以及1738美元重点支撑;

白银TD:上方关注5090元/千克,以及5140元/千克附近阻力;下方关注5025元/千克附近支撑,以及4985元/千克支撑;

沪银2112:上方关注5160/千克阻力,以及5200元/千克阻力;下方关注5060元/千克,以及5010元/千克支撑;

注:

黄金TD=(国际黄金价格x汇率)/31.1035

国际黄金波动1美金,黄金TD约波动0.22元(理论上)。

美国期货金价=伦敦现货价×(1+黄金掉期利率×期货到期天数/365)

大胆预测,谨慎交易。以上观点及分析仅代表作者个人思路,只供参考,不作交易依据,据此操作,盈亏自负。

黄金投资基本功必备书籍:《玩赚黄金投资交易》

本文标题:张尧浠:CPI缓解缩减购债担忧、黄金守百周线支撑跟看1770 ,收录于FW融语财经:分析师观点栏目,由作者注册账号自主在后台发布,本站仅作为展示平台。文章包含的任何信息都与本站无关,请读者理性甄别信息是否有效,若内容中存在任何侵权、不实和违规信息,可通过邮箱与我们取得联系及时清理!

最近更新

2023-02-14

2023-02-13

2023-02-09

2023-02-08

2023-02-07

2023-02-06

2023-02-02

2023-02-01