张尧浠:美指初显见顶信号、黄金关注百日线多头机会

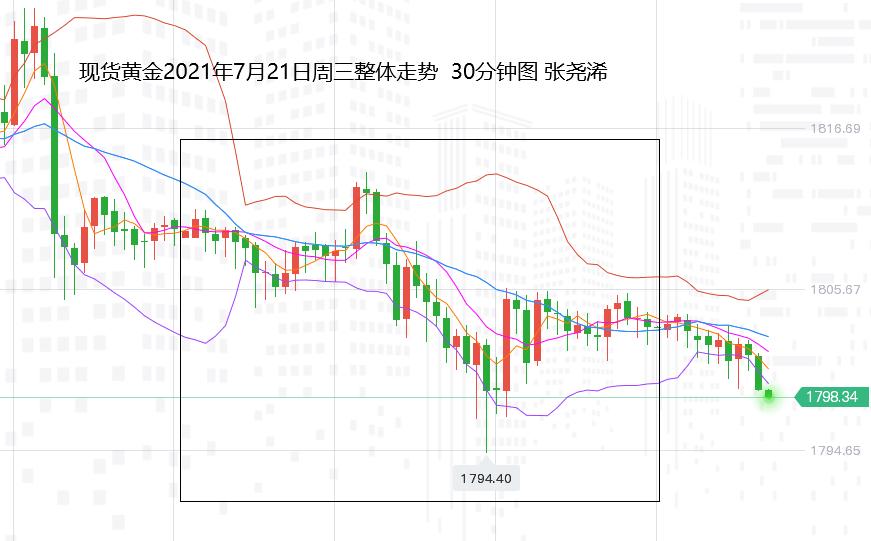

上交易日周三(7月21日):国际黄金又转探底回升,中轨及100日均线继续展现出买盘力量,但仍收取阴线,且未突破10日均线,承压局势仍未改善。下方仍需重点关注百日线支撑情况。

走势上,金价自亚市早盘开于1810.29美元/盎司,受到隔夜的回落力量先行走低,不过美债收益率回落则对其产生支撑,而推动其反弹走高,并于14:30分左右录得日内高点1813.66美元,因风险意愿恢复,以及市场再度出现连续性的大单打压,并于美盘初录得日内低点1794.65美元;

但在美盘开盘后,金价再度受到中轨及100日均线支撑的买盘力量而有所止跌反弹,另外美元指数回落周跌也对产生支撑,不过美国股市和美债收益率继续反弹,则抑制对黄金的避险买盘。终收跌于1803.37美元,日振幅19.01美元,收跌6.92美元,跌幅0.38%。

展望今日周四(7月22日):国际黄金开盘继续承压运行,隔夜道指等再度大幅走高产生压力,美债收益率虽动力减弱,但仍趋于反弹,技术上,金价也面临卖盘压力。综合来看,走势将继续测试100日均线支撑情况。

美联储官员将于下周开会,日内重点关注欧洲央行利率决议和欧洲央行行长拉加德召开新闻发布会、初请失业金人数等。

欧洲央行几乎肯定会在周四承诺提供更长时间的刺激措施,以兑现其提振通胀的承诺,但政策制定者之间的辩论可能会很紧张,因此预计不会宣布新的措施。并有偏鸽的预期,如欧洲央行维持鸽派可能提振美元,打击金价,反之则对金价有所支撑。

另外,美国本周初请失业金人数预期值仍是35万,市场相信劳动力市场复苏将是大势所趋,不过这离疫情前二十几万的水平相去甚远。

因而总的来看,短线金价缺乏重要宏观数据指引,走势仍然趋于震荡。

基本面上,张尧浠认为:尽管10年期美债收益率从3月底历史高点走低并保持下行趋势,但金价并未就此大幅且持续性走高,而是在5也底美指触底后连续反弹走高,打压了金价多头再度遇阻并持续性回落,虽在6月底行情再度反弹,不过美指走势仍去涨势,而使得金价多头再度遇阻承压,使得目前趋于承压回撤。

近期走势维持在100日-200日均线之内震荡运行,市场又回到了这种推拉式状况,一些因素对黄金市场产生了正面影响,另一些则产生负面影响。

美联储暂时性通胀观点有可能被证明是正确的,尤其是考虑新冠感染病例不断增加,这对黄金这样的通胀对冲工具不利,但在这种情况下,宽松的货币政策将支持黄金。整体看,黄金目前的回落仍然可以看做是技术上的整体回调,回调空间及支撑看涨位置从周图就可以看出;

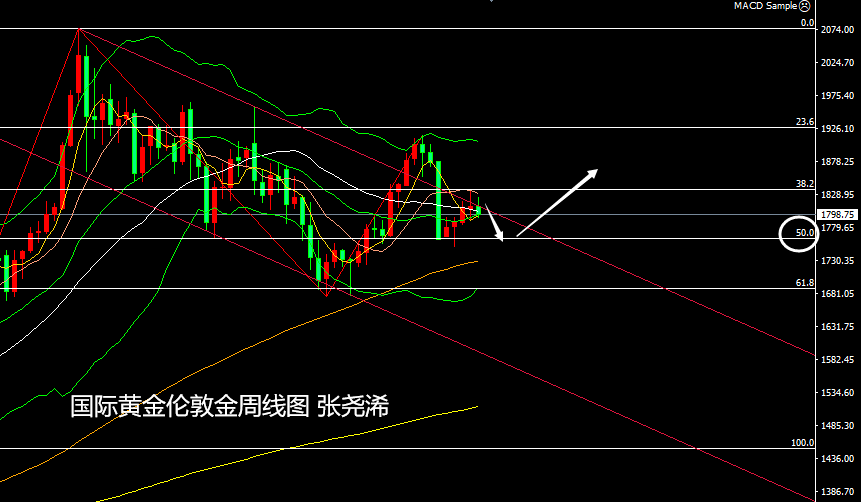

技术上,周线级别:金价本周仍继续维持在5-10周线之内震荡运行,根据5月底的见顶压力看,以及附图指标的空头力量仍在保持来看,金价仍偏向跌破5周线支撑,但再放大周期看,主图上,50%回撤线和100周均线有较强支撑,再结合自2075美元高点而下到目前的整体走势,有走出圆弧底形态的行情,故此金价后市有重回两千关口附近的预期和空间。下方空间相对来说让然是做为买入机会。

下方继续以50%回撤线(1762)及100周均线(1735)为买入支撑,上方关注1900美元及1970美元目标阻力。短期还是需关注日图行情走势。

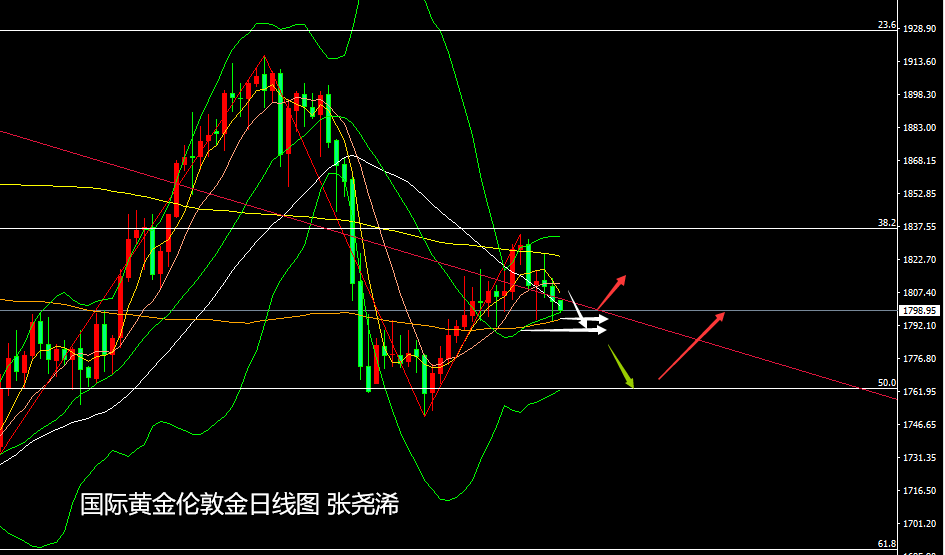

日线级别:金价本周震荡承压较为明显,虽几度受到中轨及100日均线的买盘支撑有所止跌,但附图指标上KDJ及MACD的空头信号仍较为强势,暗示此等支撑有跌破的预期,上方短期均线也已形成死叉信号,但美元指数方面连续几日收取射击之星形态,暗示有见顶风险,这将对金价是持续性的利好表现,不过美债收益率及美股则表现反弹持强,将会限制其金价反弹。

综合来看,下方仍关注百线支撑的跌破情况,在此之上,多头仍有机会再度走高,上方则继续关注200日均线阻力,在此之下,仍维持承压局势,跌破百线支撑,下看50%回撤位的1763美元附近我们在布局中线多单。

我的支撑与阻力交易方式:根据支撑与阻力的力量去交易空间的大小,也根据触及后的时间节点情况来判断是否进场。具体操作及思路以实仓信息为准。

国际黄金:下方关注1795美元支撑,以及1788美元附近支撑;上方关注1807美元附近阻力,以及1816美元。

白银TD:上方关注5290元/千克,以及5350元/千克附近阻力;下方关注5180元/千克附近支撑,以及5130元/千克支撑;

沪银2112:上方关注5380元/千克阻力,以及5450元/千克阻力;下方关注5250元/千克,以及5190元/千克支撑;

注:

黄金TD=(国际黄金价格x汇率)/31.1035

国际黄金波动1美金,黄金TD约波动0.22元(理论上)。

美国期货金价=伦敦现货价×(1+黄金掉期利率×期货到期天数/365)

大胆预测,谨慎交易。以上观点及分析仅代表作者个人思路,只供参考,不作交易依据,据此操作,盈亏自负。

黄金投资基本功必备书籍:《玩赚黄金投资交易》

本文标题:张尧浠:美指初显见顶信号、黄金关注百日线多头机会 ,收录于FW融语财经:分析师观点栏目,由作者注册账号自主在后台发布,本站仅作为展示平台。文章包含的任何信息都与本站无关,请读者理性甄别信息是否有效,若内容中存在任何侵权、不实和违规信息,可通过邮箱与我们取得联系及时清理!

最近更新

2023-02-14

2023-02-13

2023-02-09

2023-02-08

2023-02-07

2023-02-06

2023-02-02

2023-02-01