张尧浠:美CPI创新高美指趋强、黄金维持震荡偏涨

上交易日周二(7月13日):国际黄金伦敦金震荡收涨。

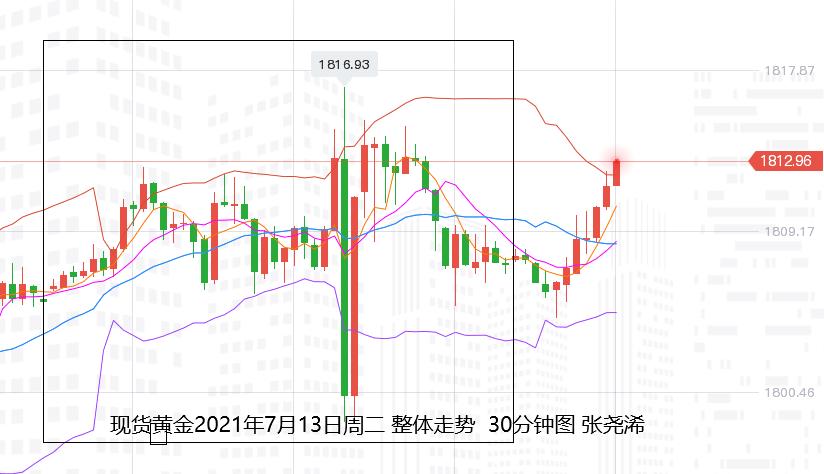

走势上,金价自亚市早盘开于1805.91美元/盎司,即受到周一探底回升之力先走反弹,之后延续至欧盘尾,因对晚间通胀数据CPI的谨慎对待,整体保持在1813-1805区间震荡;

随后,美盘开盘,美国6月未季调CPI年率公布录得5.4%,续创2008年8月以来新高。暗示加息预期和依据再度提高,迅速打压黄金自日内高点1816.79美元,短线快速跳水,并录得日内低点1798.70美元,于此同时,数据也提升了通胀预期,因而在快速回落后,金价又快速走出反弹,重回日高点附近,但因美元走坚后保持动力,而抵消了对美国通胀高企所带来的支撑,终有所回落,收于1807.62美元,日振幅18.09美元,收涨1.71美元,涨幅0.095%。

展望今日周三(7月14日):国际黄金先行走低后再度反弹转强触及趋势线附近,美元指数和美债收益率早盘自隔夜高点有所回落则对其产生支撑,不过反弹力度仍有待增强,技术短线仍存回落风险,具体可参考文末技术分析。

基本面上,隔夜公布的上月美国消费者物价指数录得13年来最大升幅,对金价有明显打压,同时也有短线的支撑。观点上,昨日也已经预言到,因根据周一文章给出的中国是世界第二大经济体,美国是第一大经济体,后者的经济严重依赖于前者的生产。所以从先公布的中国第二季度的增长数据表现连续递增来看,美国的CPI数据也将再度超前值的走高,因而隔夜美CPI数值已在预料之中,因而把握的两单不错收益也是没有压力的。

今日美盘时段,将重点关注美国6月PPI月率,和加拿大至7月14日央行利率决定。前者预期有所减弱,将会打压美元,支撑金价,技术上看,美指虽趋势将看反弹,但日内也存在回落空间,故此黄金的操作上,还是偏向反弹高空。

另外,还将关注美联储主席鲍威尔周三和周四在国会的证词并提交半年度货币政策报告,以了解美联储货币政策前景的任何暗示。

再者,周五将公布美国6月份的零售销售数据,预期也将再度增强,并支撑美元打压金价。所以周内金价偏回落高空,下周则转为逢低偏涨。

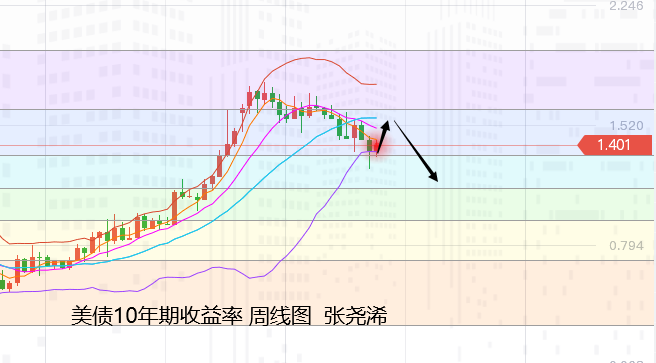

观点上,张尧浠言论,指标10年期美国公债收益率的反弹仍有空间,关键阻力还未触及,所以支撑金价的预期目前还未到来,具体来说,金价周内还有回落风险,之后才会再度上涨,思路及点位参考文末技术分析。

总的来看,美元有继续走强的可能,这意味着黄金多头很难更进一步,未来有可能延续此前6月中旬的跌势。目前现货黄金继续维持横盘走势,短期有一定的回落风险,下方继续关注100日均线重点支撑。

技术上,周线级别:金价本周探底回升,目前已转阳偏强,中轨线对其产生买盘支撑,但上方趋势线压力仍在对其产生动力限制,进一步走高仍需突破于此,突破将进一步上看10周均线及38.2%回撤线集合处的1833美元,下方则继续关注布林带中轨附近的1793美元附近,跌破将进一步看至1760美元附近。

日线级别:金价本周再度稳于100日均线上方震荡偏涨,但趋势线仍在产生部分压力,附图指标KDJ动力减弱,MACD动能柱有持续缩减预期,因而不排除走高后再度回落的风险,但布林带正处于缩减横向发展,金价又运行在中轨上方,暗示较大方向,将是向上走高,但短期的承压仍不能排除,在突破200日均线持稳前,行情料将保持在中轨上方震荡横向整理,之后则再度连续走高反弹。

所以日内,短期上方关注上轨及30日均线阻力可空,进一步关注200日均线抓回落,下方关注10日均线支撑可多,进一步关注100日均线附近可做反弹,整体波段为主。具体操作及思路以实仓信息为准。

国际黄金:下方关注1803美元支撑,以及1796美元;上方关注1818美元附近阻力,以及1827美元阻力附近。

白银TD:上方关注5400元/千克,以及5450元/千克附近阻力;下方关注5340元/千克附近支撑,以及5290元/千克支撑;

沪银2112:上方关注5480元/千克阻力,以及5530元/千克阻力;下方关注5400元/千克,以及5340元/千克支撑;

注:

黄金TD=(国际黄金价格x汇率)/31.1035

国际黄金波动1美金,黄金TD约波动0.22元(理论上)。

美国期货金价=伦敦现货价×(1+黄金掉期利率×期货到期天数/365)

大胆预测,谨慎交易。以上观点及分析仅代表作者个人思路,只供参考,不作交易依据,据此操作,盈亏自负。

黄金投资基本功必备书籍:《玩赚黄金投资交易》

本文标题:张尧浠:美CPI创新高美指趋强、黄金维持震荡偏涨 ,收录于FW融语财经:分析师观点栏目,由作者注册账号自主在后台发布,本站仅作为展示平台。文章包含的任何信息都与本站无关,请读者理性甄别信息是否有效,若内容中存在任何侵权、不实和违规信息,可通过邮箱与我们取得联系及时清理!

最近更新

2023-02-14

2023-02-13

2023-02-09

2023-02-08

2023-02-07

2023-02-06

2023-02-02

2023-02-01