本周宏观思考

第一、从本周英镑的表现——英国央行上调GDP增速预期且打压负利率预期,以此,顶住美元走强给英镑带来的抛压的表现来看,说明未来市场关注的焦点,已经发生偏移;即市场将随时关注后疫情时代哪个国家将率先走出疫情的阴霾,并进入经济复苏周期阶段?以及各个国家利率水平未来变化的倾向性?

而这一切都需要一系列连续的数据的支撑和佐证,比如,制造业数据、就业数据等连续五个月数据表现都好于预期,那么,势必会引起市场对该国经济前景的乐观情绪,届时,会增强市场对该国未来经济的良好预期以及对货币政策倾向于收紧的判断,这时,该国的货币也自然而然就会受到追捧;因此,未来我们在宏观上,应该多关注各个国家的经济数据的表现,以此来推断哪个国家能够率先走出疫情下的经济困境。

第二、美国方面非制造业数据的表现强劲,说明美国整体的服务领域、零售领域等情况在逐步好转。而至于就业数据尤其是非农数据的不理想,完全像上周周报我们所提到的那样,政策的传导是需要一个过程,尤其在受之前节假日、总统竞选和疫情等叠加因素的影响,更多的企业在招人扩大业务方面肯定处于谨慎观望的状态。随着拜登的上台,疫情得到有效的控制,那么,就业市场不久大概率将会有一个触底转好的态势。

不过,德璞资本认为这次非农数据的不理想刚好也为拜登1.9万亿美元的纾困计划提供了更多支持的理由,只不过这个规模的纾困计划,在经济进入复苏和发展期之后,会不会造成市场上冗余资金的堆积从而导致物价飞涨,这个应该是很多投资者关注和思考的问题?毕竟,从商品货币尤其澳元、纽元等的表现来看,我的这点儿顾虑,并非空穴来风。

下周行情研判

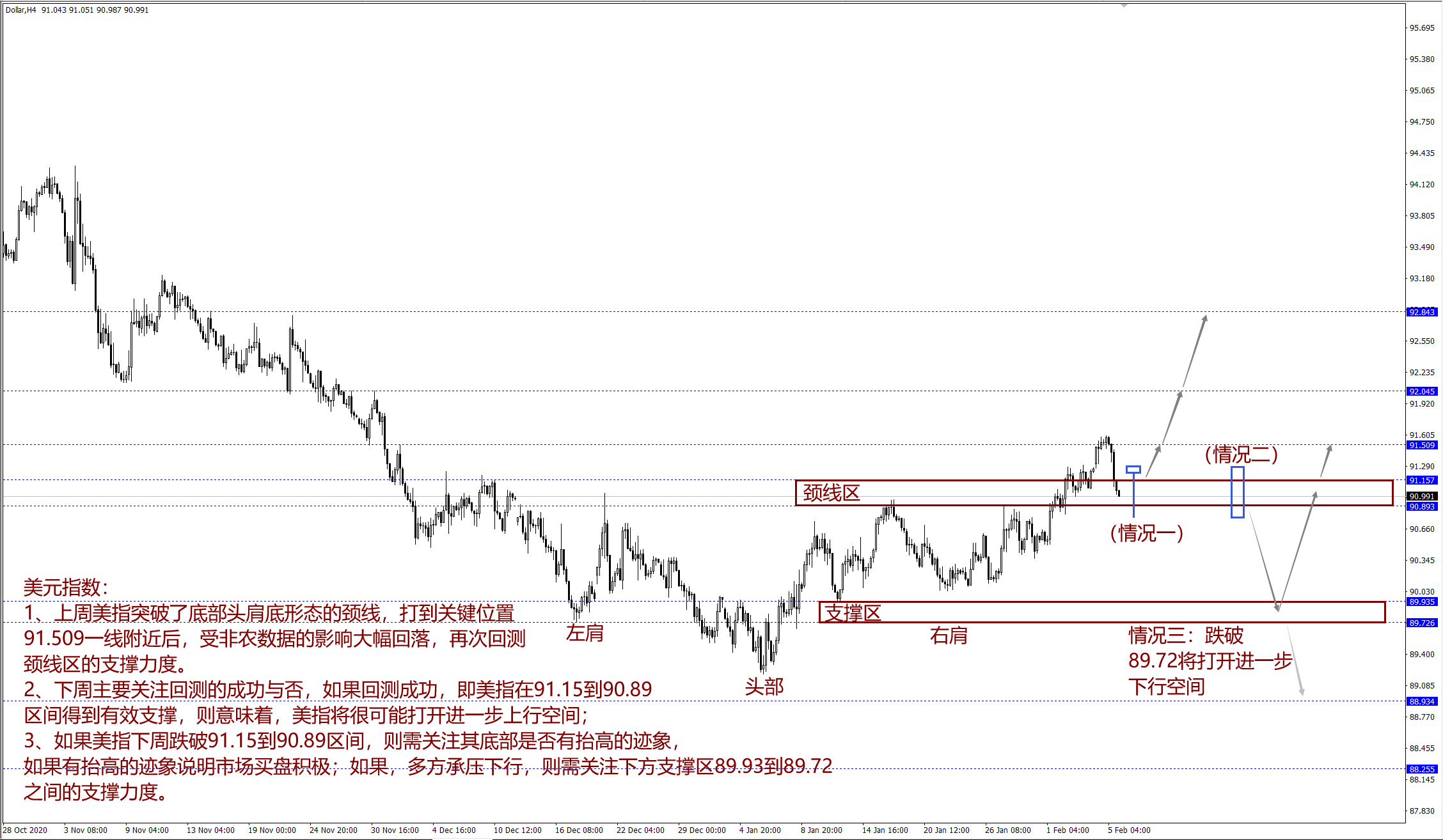

美元指数:

本周美指突破了底部头肩底形态的颈线,打到关键位置91.509一线附近后,受非农数据的影响大幅回落,再次回测颈线区的支撑力度。

下周主要关注回测的成功与否,如果回测成功,即美指在91.15到90.89区间得到有效支撑,则意味着,美指将很可能打开进一步上行空间。

如果美指下周跌破91.15到90.89区间,则需关注其底部是否有抬高的迹象,如果有抬高的迹象说明市场买盘积极。如果多方承压下行,则需关注下方支撑区89.93到89.72之间的支撑力度。

黄金:

本周金价跌破1,826后直奔目标位1,786,达到目标位获得支撑展开了一波反弹,形成了第一波力度上涨波段。

下周上方关注多空分界区,金价在多空分界区下方以偏空为主。但是需要注意1,795到1,786区间的支撑,尤其是次低点形成的可能性。因为,目前形成的是第一波力度上涨波段,第二波段如果不能创新低即跌破1,786,则意味着,第三波上涨力度波段形成的概率增加。

一旦金价再次站上1,831将打开进一步上升空间。一旦金价再次跌破1,786,则下看1,780,跌破1,780直看1,772到1,764区间。

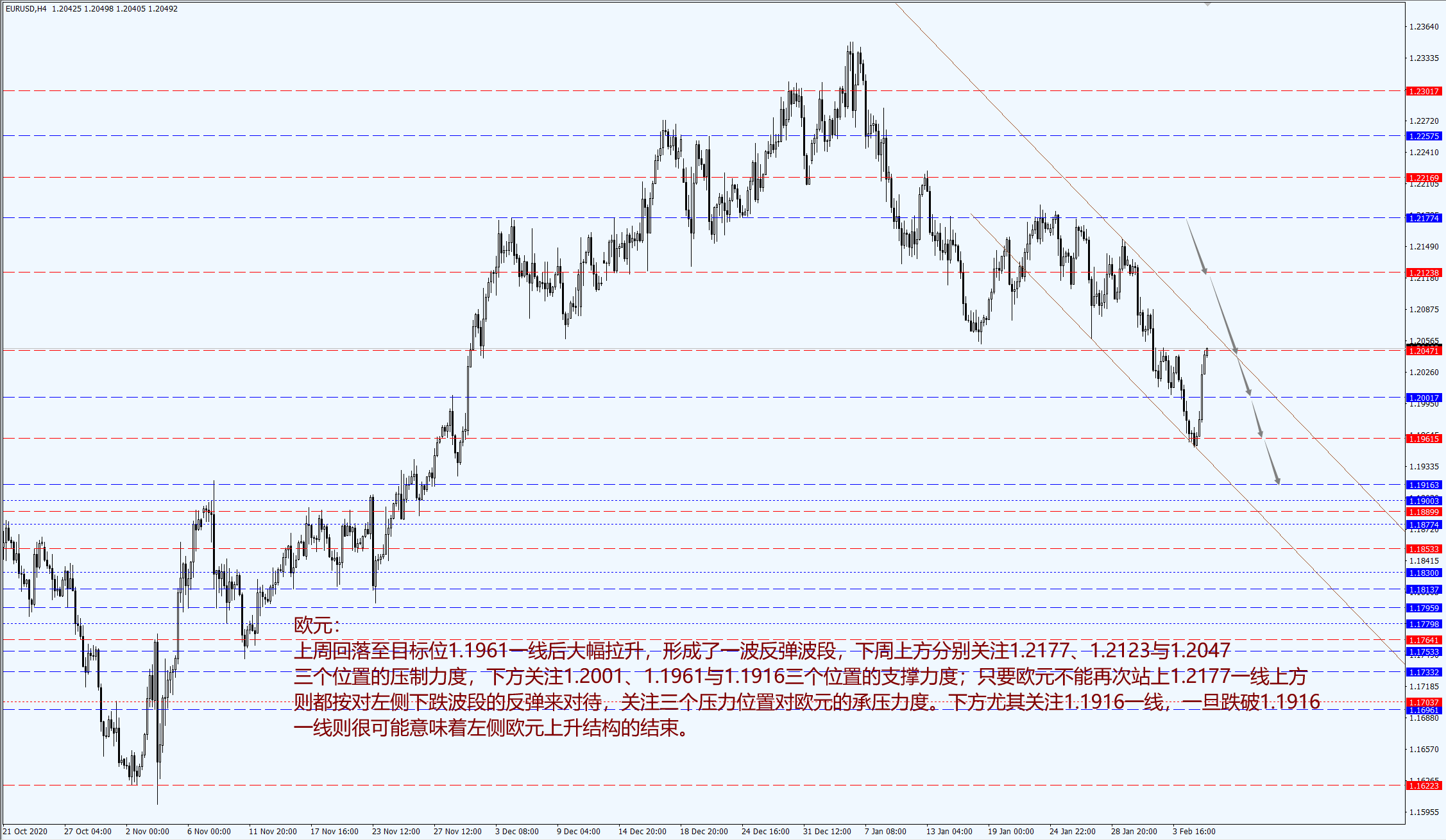

欧元:

欧元本周回落至目标位1.1961一线后大幅拉升,形成了一波反弹波段,下周上方分别关注1.2177、1.2123与1.2047三个位置的压制力度,下方关注1.2001、1.1961与1.1916三个位置的支撑力度。只要欧元不能再次站上1.2177一线上方,则都按对左侧下跌波段的反弹来对待,关注三个压力位置对欧元的承压力度。下方尤其关注1.1916一线,一旦跌破1.1916一线则很可能意味着左侧欧元上升结构的结束。

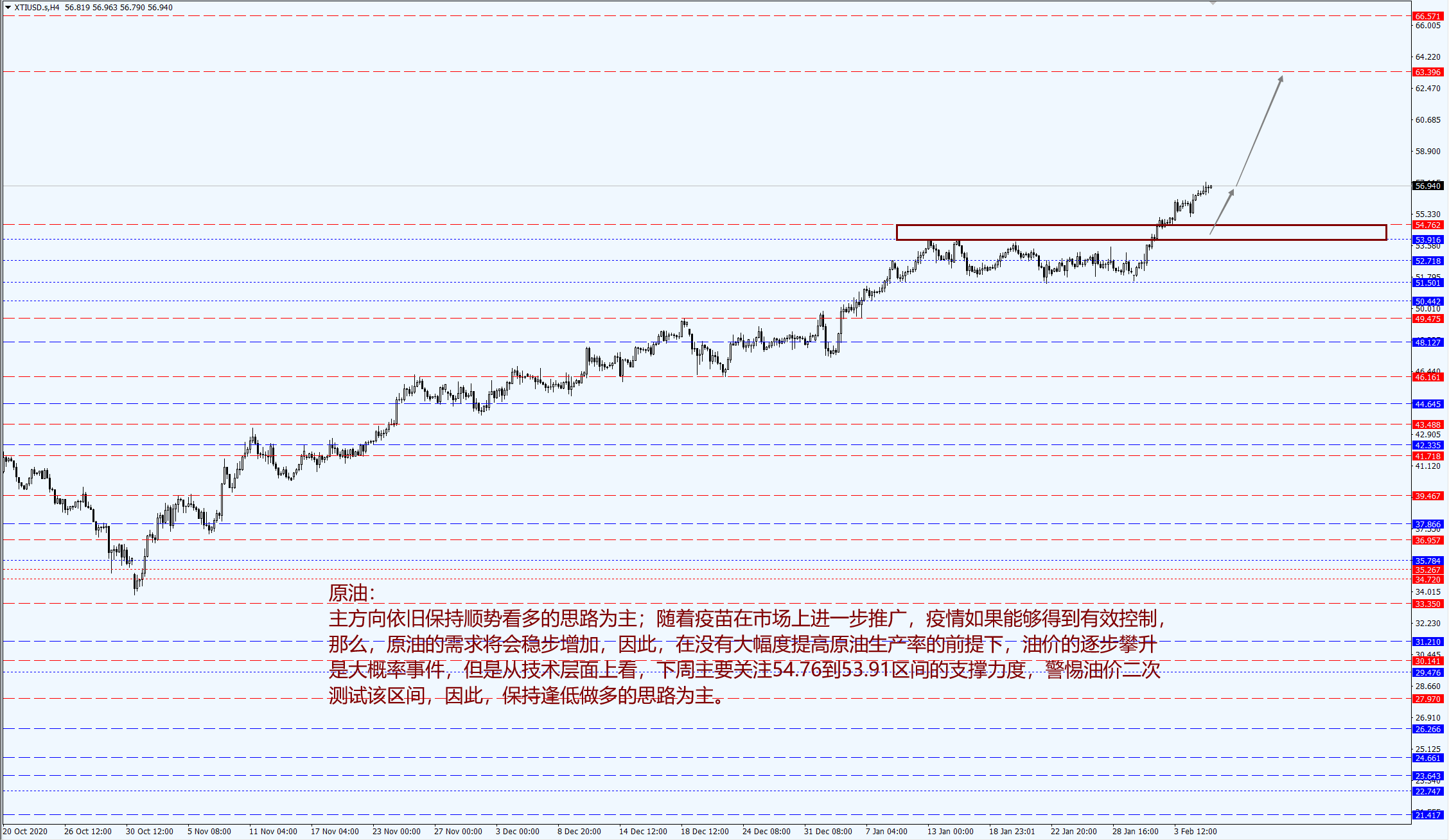

原油:

主方向依旧保持顺势看多的思路为主。随着疫苗在市场上进一步推广,疫情如果能够得到有效控制,那么原油的需求将会稳步增加。

因此,在没有大幅度提高原油生产率的前提下,油价的逐步攀升是大概率事件,但是从技术层面上看,下周主要关注54.76到53.91区间的支撑力度,警惕油价二次测试该区间,因此保持逢低做多的思路为主。

道指:

道指本周在多空争夺区获得支撑后,展开V型反转,并站上了31,000一线上方,按照上周的操作策略,一旦再次站上31,000一线上方,则大概率将创新高。因此下周主要关注31,000一线的多空争夺。

下周如果道指突破了31,281一线,则意味着道指将再创历史新高,届时主要关注32,014一线,如果道指只是刺破31,281一线,谨防多头陷阱所造成的的放空机会。

*德璞资本提醒以上策略仅代表分析师观点,仅供参考,不作为或视为任何交易的依据或邀请,不构成对任何人的投资建议。Doo Prime 不能保证此报告的准确性或完整性,不对因使用此报告而引起的损失负任何责任,您不能依赖此报告以取代自己的独立判断。市场有风险,投资需谨慎。

本文标题:德璞投资观察|2月8日-12日当周分析,收录于FW融语财经:分析师观点栏目,由作者注册账号自主在后台发布,本站仅作为展示平台。文章包含的任何信息都与本站无关,请读者理性甄别信息是否有效,若内容中存在任何侵权、不实和违规信息,可通过邮箱与我们取得联系及时清理!

最近更新

2023-02-14

2023-02-14

2023-02-13

2023-02-13

2023-02-10

2023-02-10

2023-02-09

2023-02-09