各大机构正纷纷向美国证券交易委员会(SEC)递交其截至3月31日的第一季度(Q1)持仓报告,俗称13F报告。在今年可用“疯狂”来形容的第一季度,各大投资机构是如何挺过来的?当中又蕴含着投资界的精英和巨头们的何种交易智慧?这些布局会不会持续到这个季度?想必这些都是全球交易者们关注的焦点。

需要注意的是,13F报告通常是在一个季度结束后的45天内提交,也就是说,这些持仓变化可能已经是4个月前的事情。而且,13F报告有缺陷性,各大基金只被要求向SEC披露他们的多头仓位,而不被要求披露空头仓位。

比如,一家基金如果在做空一只股票,那么它也可能同时在做多这支股票,而13F报告只显示其多头仓位,投资者可能会因此以为它看涨这支股票,但这其实并不是全貌。

目前披露的13F报告还不全,但我们可以挑重点,一睹为快!

桥水基金——重仓金融股,大幅减持新兴市场股票

第一季度市场遭遇了空前的大跌,就连顶尖对冲基金——桥水基金也难逃一劫。此前外媒报道,桥水基金因2月底在市场暴跌之时押错了方向,旗下最为知名Pure Alpha II基金在第一季度亏损约20%,其中3月份下跌约16%。

最新披露的13F报告显示,管理资产总值超2356亿美元的桥水,其前十大持股集中度高达68.28%,金融股依然占据最大比重,且持仓进一步扩大。

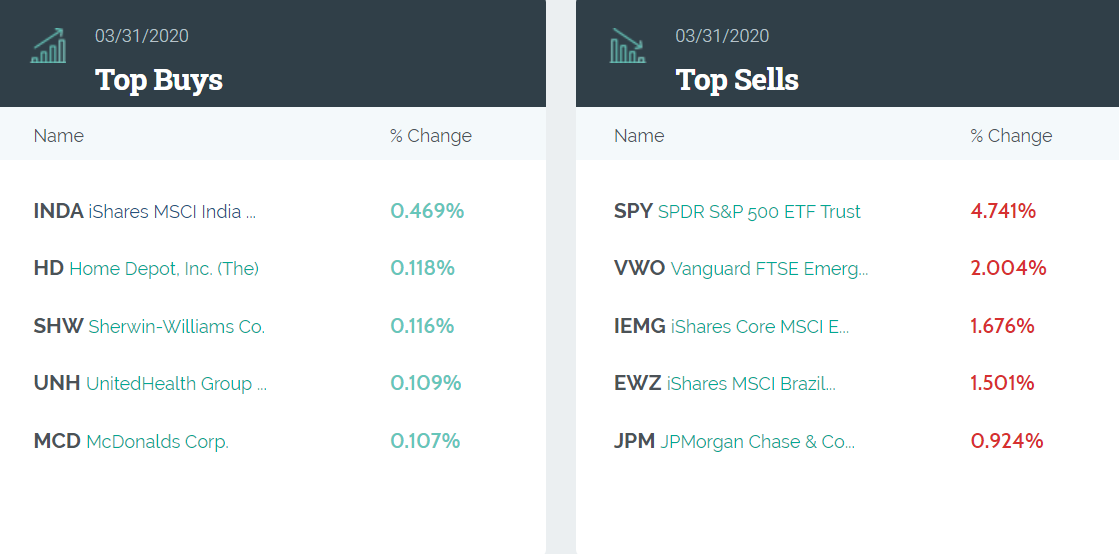

第一季度桥水最大五笔买入交易分别是iShares MSCI印度指数、家得宝、宣伟公司 (Sherwin-Williams)、UnitedHealth Group Inc.和麦当劳,其中家得宝和宣伟公司都是知名家居零售商。

减持名单中,桥水抛售最集中类型是新兴市场股票,包括领航富时新兴市场股票指数ETF,iShares 核心MSCI新兴市场股票和iShares MSCI巴西指数。

索罗斯资本——顺势而为,看跌美股,但看好科技股

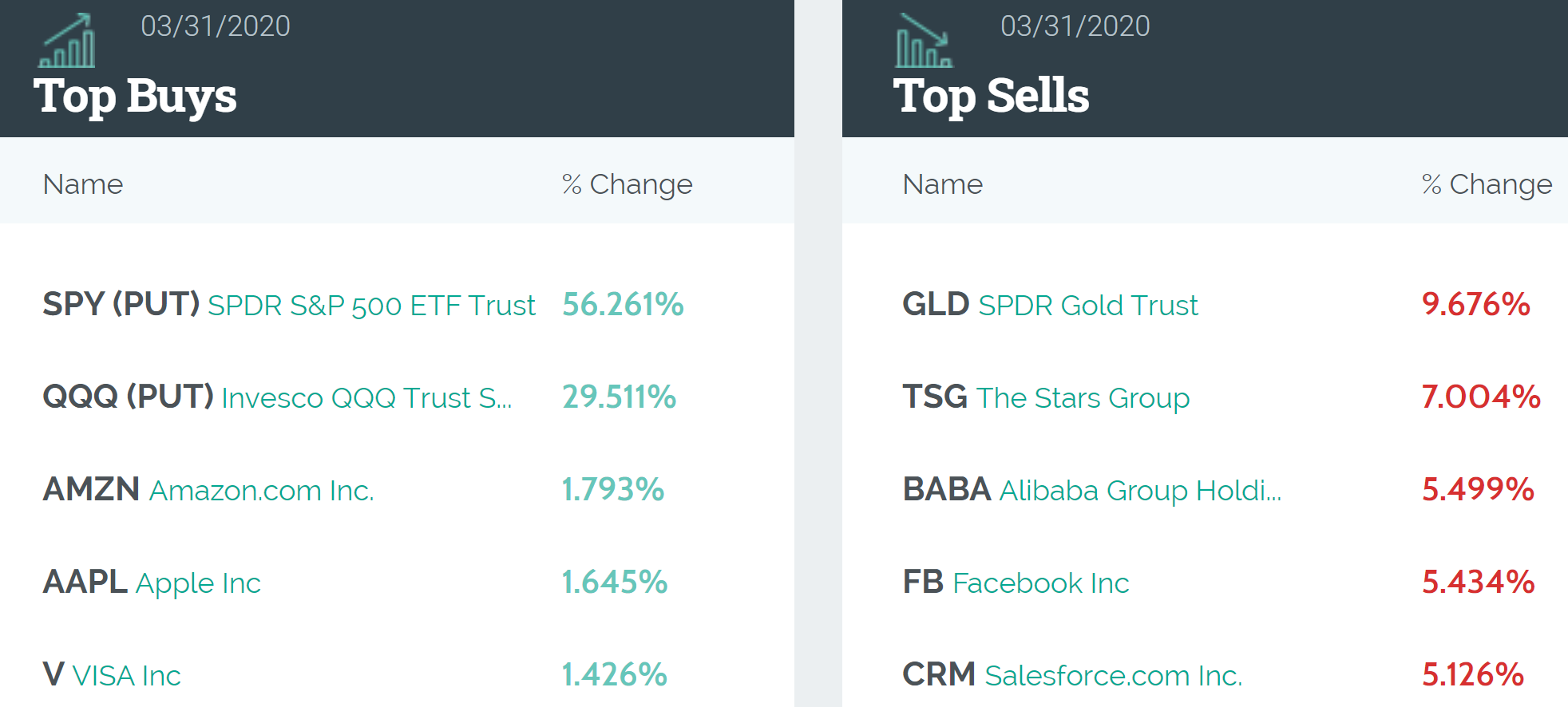

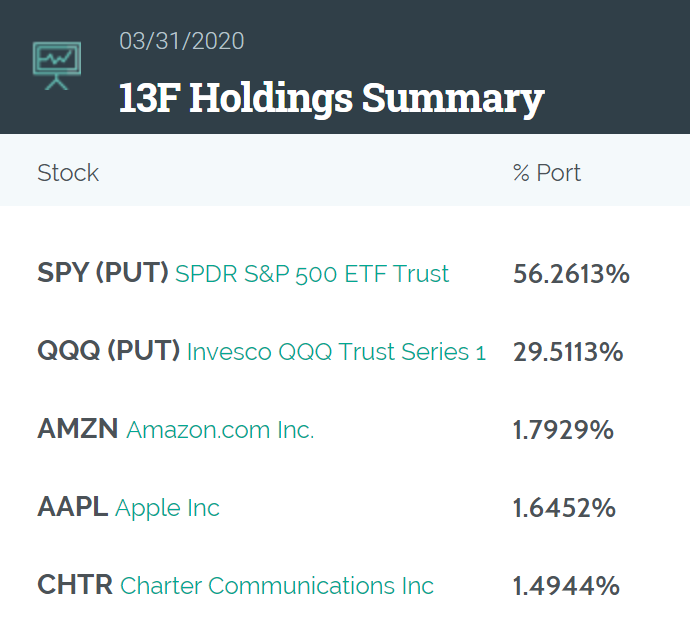

索罗斯资本的调仓总体有“顺周期”的趋势,建仓买入标普500指数ETF看跌期权、Invesco纳斯达克100指数ETF看跌期权、亚马逊和苹果等部分科技股,这些公司处在平稳度过疫情时期,减持最多的是SPDR黄金ETF、五星集团(Star Group)、阿里巴巴ADR、Facebook以及其他受到疫情影响严重的行业。

目前,索罗斯资本的第一和第二大持仓分别是标普500指数ETF看跌期权和纳斯达克100指数ETF看跌期权,或表明其并不好看美股。

另外,索罗斯资本还大幅减持了动视暴雪和全美最大的博彩、招待和娱乐场所之一VICI,转而建仓了在美国提供宽带通信和视频服务的Altice USA。

索罗斯资本的持仓总市值从3.649亿美元增加13.9%至4.15753亿美元。

贝莱德——大幅增持科技股,微软成第一重仓股

管理着6.8万亿美元资产的全球最大资产管理公司贝莱德的一季度持仓市值环比去年Q4下降逾两成(21.6%),从2.608万亿美元降至2.044万亿美元,持仓股仍旧以信息科技、金融和医疗保健为主。

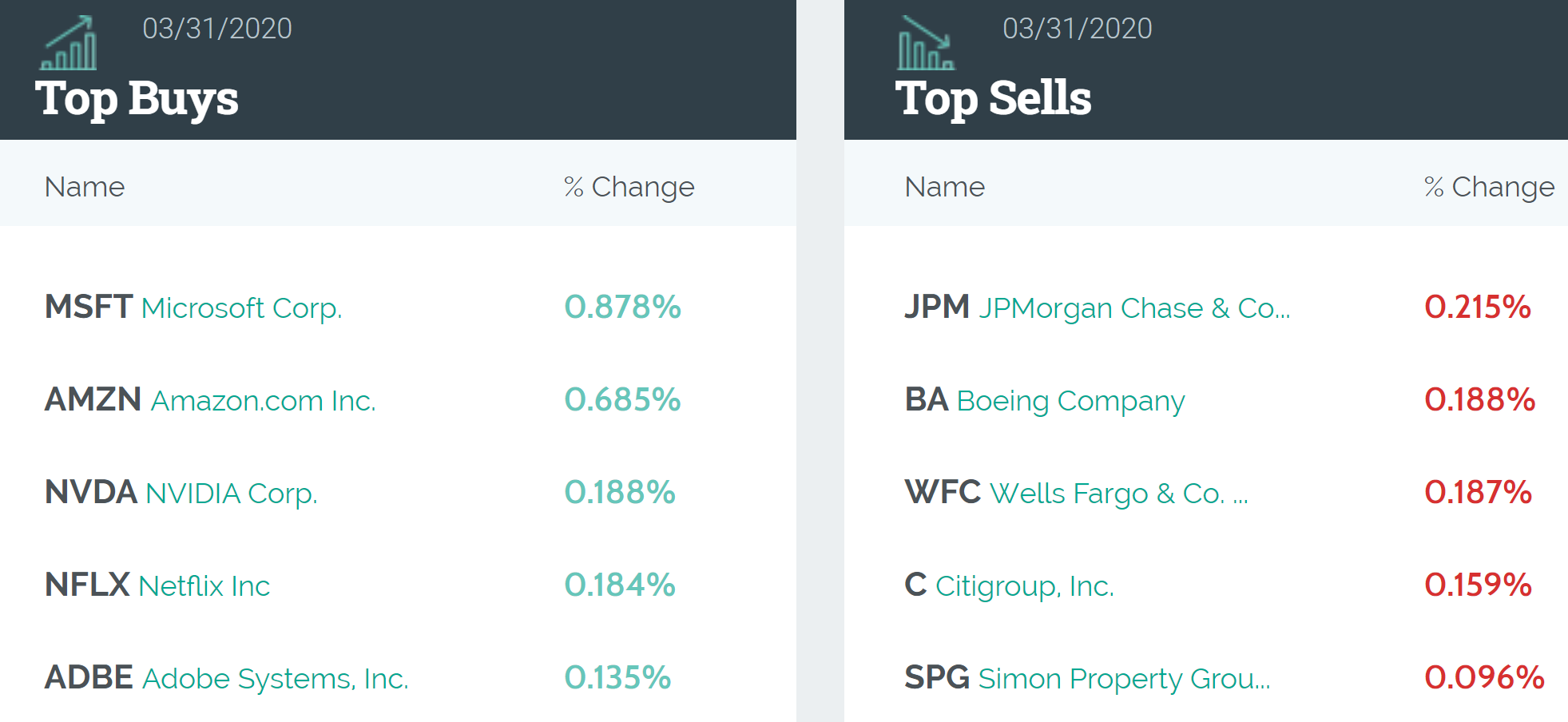

贝莱德前四大持仓均为科技股:微软、苹果、亚马逊和Facebook,但第五名由Q4的摩根大通变为强生。

前五大增持股也多为科技股,分别是:微软、亚马逊、英伟达、奈飞和Adobe。减仓最多的是摩根大通、波音、富国银行、花旗和西蒙地产。

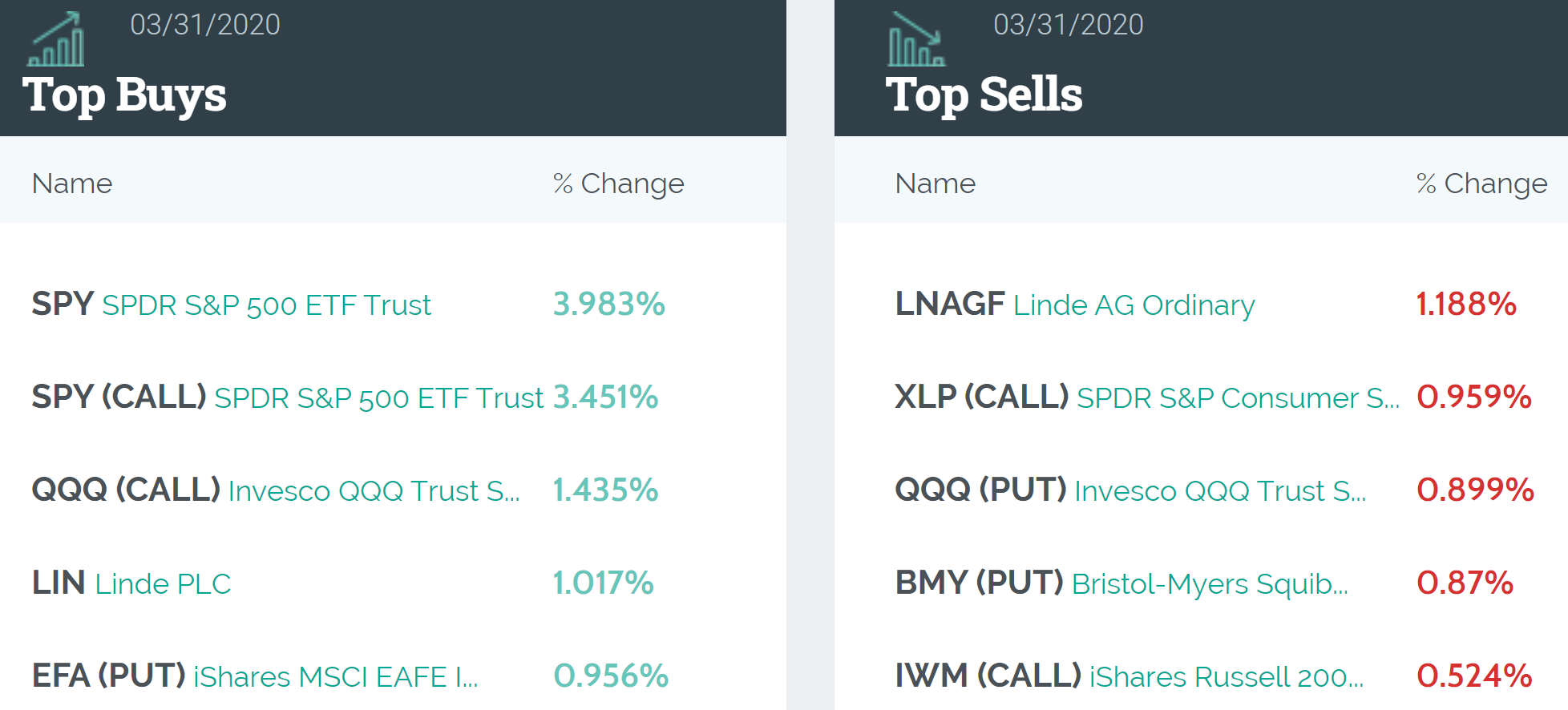

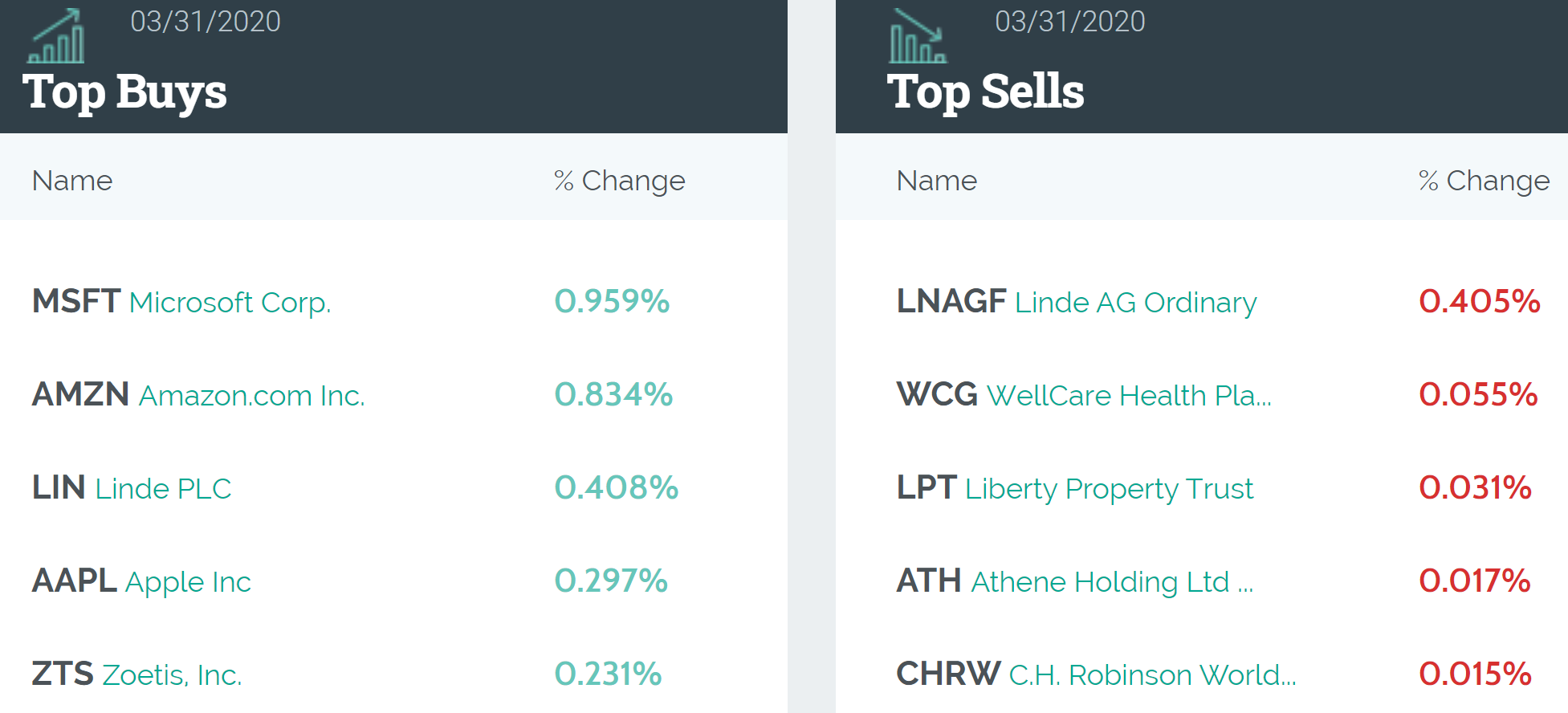

巴克莱银行——看好美股后市

巴克莱银行一季度的持仓市值从Q4的1802.18亿美元锐减近30%至1265.4亿美元,减仓最多的是德国林德公司普通股、道富SPDR消费必需品指数基金看涨期权、Invesco纳斯达克100指数看跌期权,或表明它并不看好消费板块和中小企业。

巴克莱增仓最多的是标普500指数ETF、SPDR标普500指数ETF看涨期权和Invesco纳斯达克100指数看涨期权等,这或表明它对美股后市乐观。

巴克莱的分析师本月表示,就业低迷或导致美国消费习惯发生根本性转变,除非就业市场出现实质性改善、疫情威胁消失,否则难以恢复正常的消费模式。

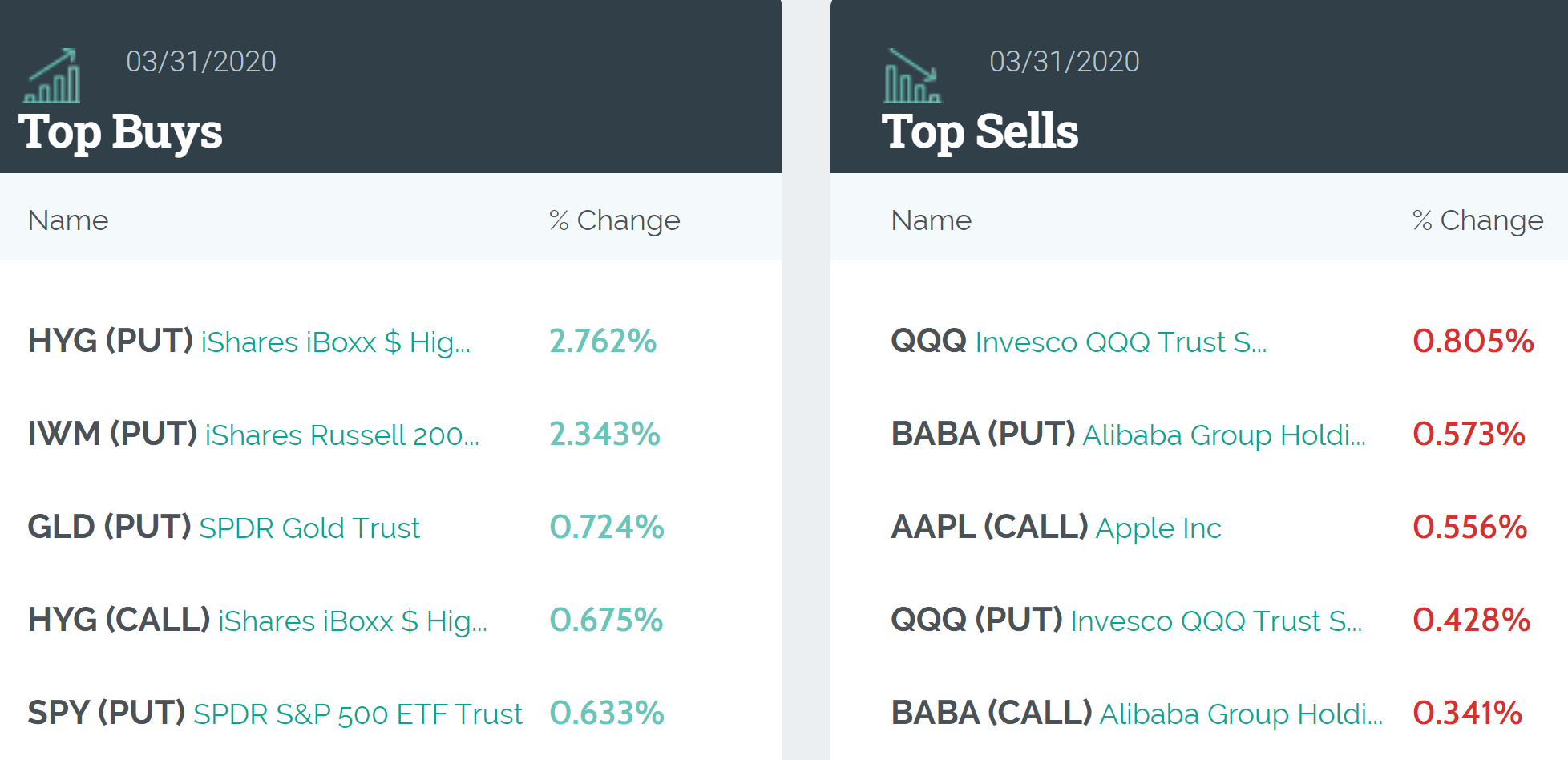

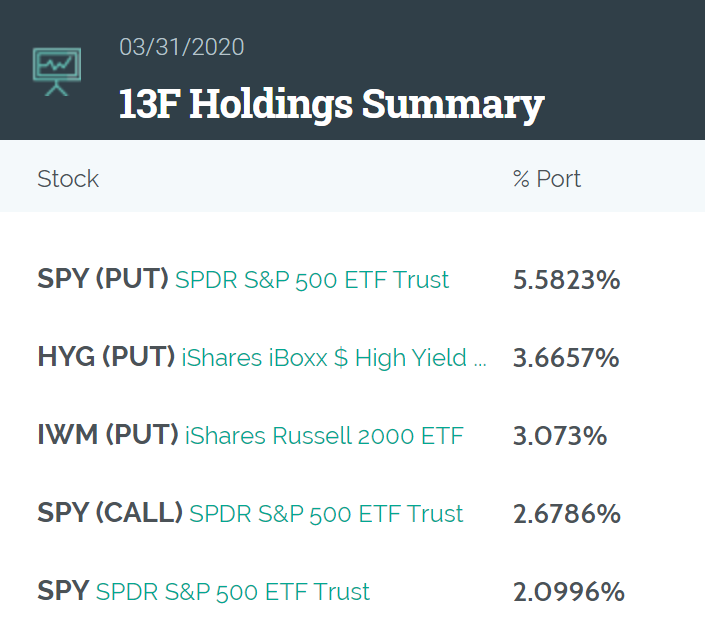

花旗集团——持仓谨慎、偏爱对冲

花旗集团的持仓总市值环比去年Q4下降近20%至1106.2亿美元。

花旗加仓最多的是一些高收益公司债的看跌期权,iShares罗素2000指数ETF看跌期权、黄金ETF SPDR Gold Trust看跌期权和SPDR S&P 500 ETF看跌期权。

花旗前五大减仓股分别是:Invesco纳斯达克100指数ETF、阿里巴巴看跌期权、苹果看涨期权、Invesco纳斯达克100指数ETF看跌期权和阿里巴巴看涨期权。同时减仓纳指100指数ETF和纳指100指数ETF看跌期权、阿里巴巴看跌期权和阿里巴巴看涨期权的做法可能是一种对冲策略。

目前花旗的前五大持仓股中也同时包含SPDR S&P 500 ETF看跌期权和看涨期权、这也或许表明花旗持仓谨慎、偏爱对冲。

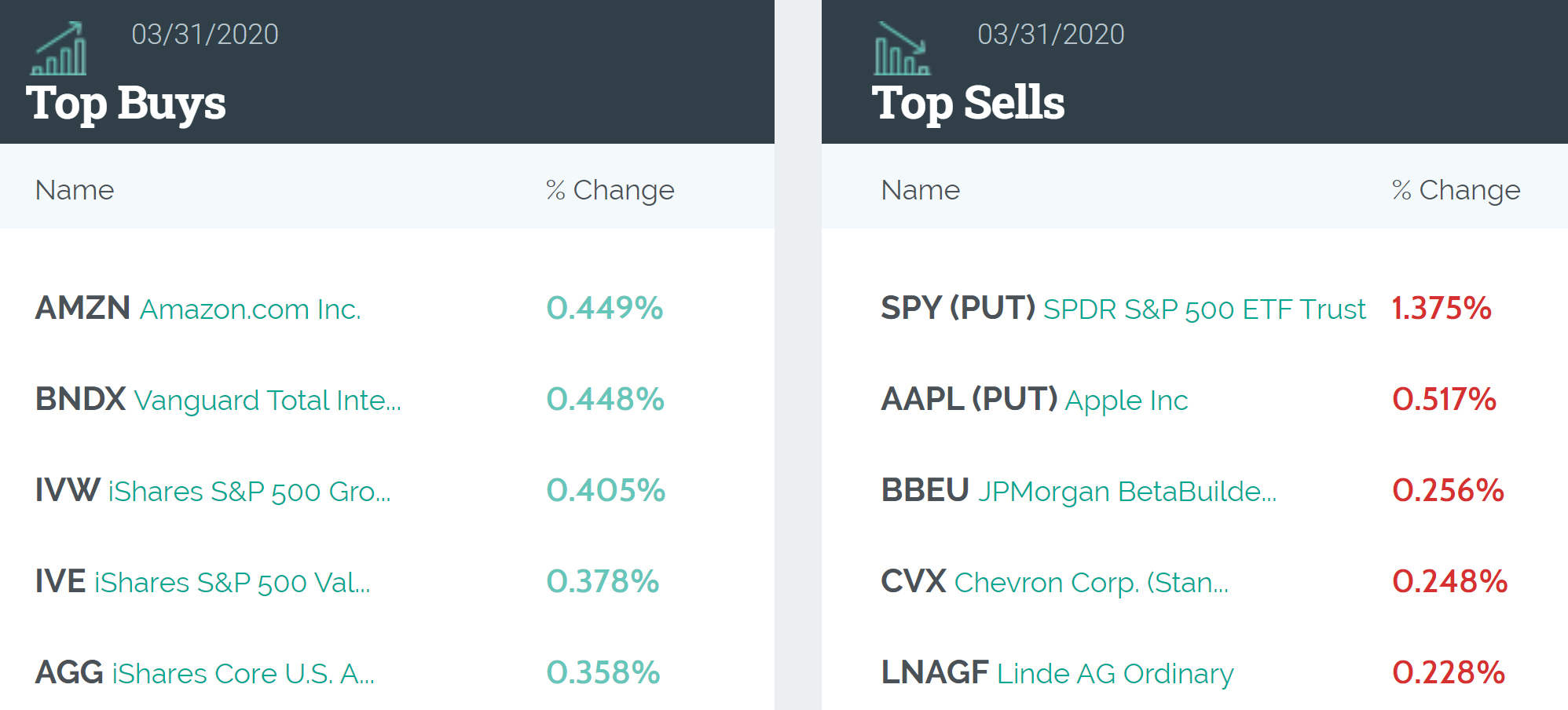

摩根大通——金融股为主,标普500指数ETF为第一重仓股

摩根大通(Jpmorgan Chase & Company)持仓总市值环比减少20.58%,从去年Q4的5362.85亿美元减少至4258.99亿美元。

摩根大通持仓最多的行业分别是金融股、信息技术股以及健康医疗股,前五大持仓分别是:标普500指数ETF、微软、苹果、亚马逊和Vanguard国际全债市ETF。

摩根大通前五大增持股分别为:亚马逊、Vanguard国际全债市ETF、罗素2000指数ETF、iShares标普500价值指数ETF以及iShares美国全债市ETF。

前五大减持股分别为:标普500指数ETF看跌期权、苹果看跌期权、JPMorgan BetaBuilders Europe ETF、雪佛龙和Linde AG Ordinary。

瑞士央行——靠重仓科技股逃过一劫

瑞士央行第一季度遭遇了有史以来最惨的亏损,亏损达393.4亿美元,创下自1907年成立以来最严重的季度亏损纪录。路透分析指出,过去三年该行一直在加仓美股。因此,股市暴跌一度被认为是瑞士央行出现巨亏的罪魁祸首。

根据瑞士央行最新提交的13F持仓报告,截至3月31日,该行持仓市值从Q4的960.23亿美元减少至941.98亿美元,重仓股全是美股科技股,分别持有45亿美元的微软股票、44亿美元的苹果股票、32亿美元的亚马逊股票、谷歌和Facebook持股总值则分别为16亿和27亿美元。增持的也全是这些大科技股。

要知道的是,上述五大科技股总市值占标普500指数20%以上。而这些股票今年以来的涨幅已经超过10%,而其他股票则下跌了13%。在甚至连股神巴菲特都大举清仓、不敢轻举妄动的关键时刻,虽然瑞士央行无法避免大幅亏损的命运,但通过押注科技股该行避免了出现系统性崩溃的悲剧。

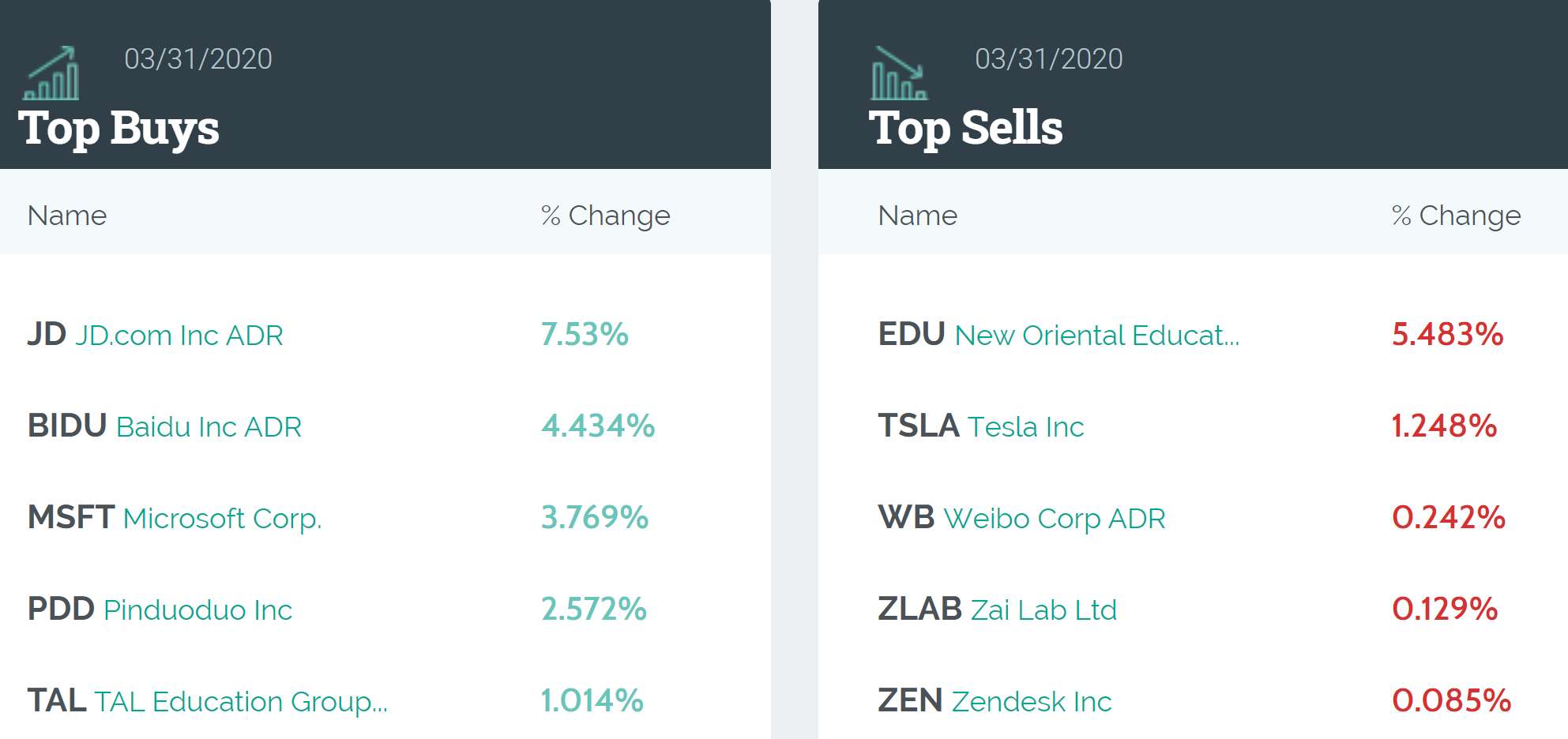

景林资产管理——逆势加仓,增配中国

景林资产管理公司一季度的调仓行动颇大,在美股大跌之际逆势布局,大幅加仓,加仓最多的是京东,还加仓了百度、微软等,同时猛砍新东方和特斯拉。

目前,景林在美股前五大重仓为阿里巴巴、Facebook、京东、新东方和拼多多,持仓总市值从18.47 亿美元增加至22.58亿美元。

景林资产董事长日前表示,股票市场最坏的时候已经过去,外资增配中国是长期趋势。

更多持仓秘密,金十数据还会为您持续更新,敬请及时关注。

本文标题:转发 | 真相了!疯狂爆仓的一季度华尔街靠这些“秘密”保命,收录于资讯网:市场观点栏目,由作者注册账号自主在后台发布,本站仅作为展示平台。文章包含的任何信息都与本站无关,请读者理性甄别信息是否有效,若内容中存在任何侵权、不实和违规信息,可通过邮箱与我们取得联系及时清理!

所属国家:美国

经营模式:MM做市商

所属国家:塞浦路斯

经营模式:ECN

所属国家:英国

经营模式:NDD模式

所属国家:塞浦路斯

经营模式:STP+ECN

所属国家:英国

经营模式:STP+ECN