Q:马老师,最近化工盘面开始走震荡,原油也是减产落地,开始走高库存、低需求的现实了,请问老师对后市怎么看,您个人对化工会做哪方面的配置?

原油的第一轮暴跌来自于供需双杀,供应端OPEC+减产协议未能达成,开始恶性增产抢占市场份额,需求端由于疫情的影响,全球原油的需求也大幅下降,从而导致原油暴跌,WTI原油一度跌破20美金。

低油价的情况下,具有原油储备能力的国家开始趁机纷纷加大原油储备,从需求端开始给予一定的支撑,再加上美俄沙三国又开始商讨减产协议,从供应端给市场一个较为乐观的预期,供需两端又开始给予原油价格支撑,从而导致原油开启了暴力反弹,这是第一轮反弹。

当具有储备能力的国家采购结束之后,需求端可能短期难以有较大的起色,供应端减产的靴子已经落地了,或许有点不及预期,因为依然改变不了原油供需过剩的局面,从而导致原油价格开启了第二轮大跌。

这时候无论是wti原油、brent原油、sc原油还是阿曼原油的月差都变得非常大,较大的月差一方面反映了供需过剩下的高库存压力,另一方面反映了存储罐紧张,仓储成本的上升。

所以,当下化工品基本上都跟随原油开启了第二轮的下跌,wti原油已经创出新低,而化工品都没有创出新低。我的第一个判断是,化工品已经先于原油见底了,第一轮暴跌的底部价格基本上是化工品的底部。另外,从盘面来看,在第二轮下跌过程中,化工品之间也出现了强弱分化,我的第二个判断是,未来上涨过程中,化工品也会出现强弱分化。

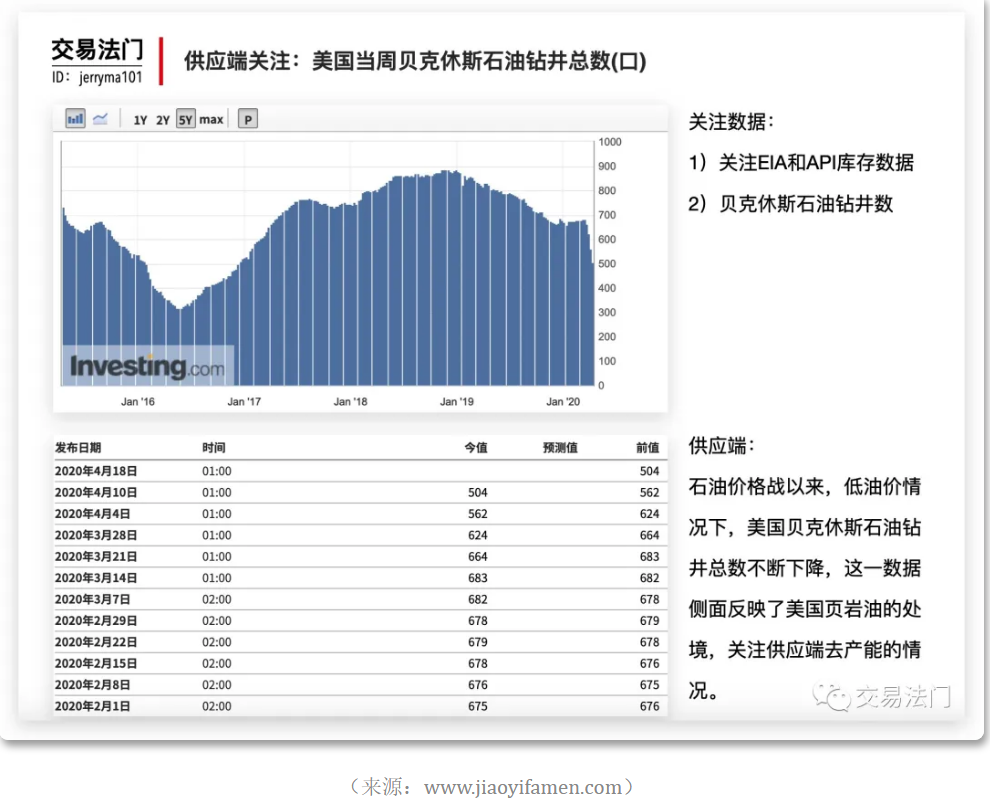

至于原油什么时候能够开启上涨,我也不清楚,供需两端至少有一端的问题先解决了,供应端关注实际减产情况以及美国石油钻井的变化,需求端看全球疫情什么时候能够得到控制以及经济活动的恢复情况。从盘面来看的话,只能看原油的月差以及远期价格曲线的变化了。

关于化工品种的配置问题,我觉得可以从几个角度去配置,一是从单边角度去配置,二是从跨期角度去配置,三是从跨品种对冲角度去配置。

01 做波动率和强弱分化

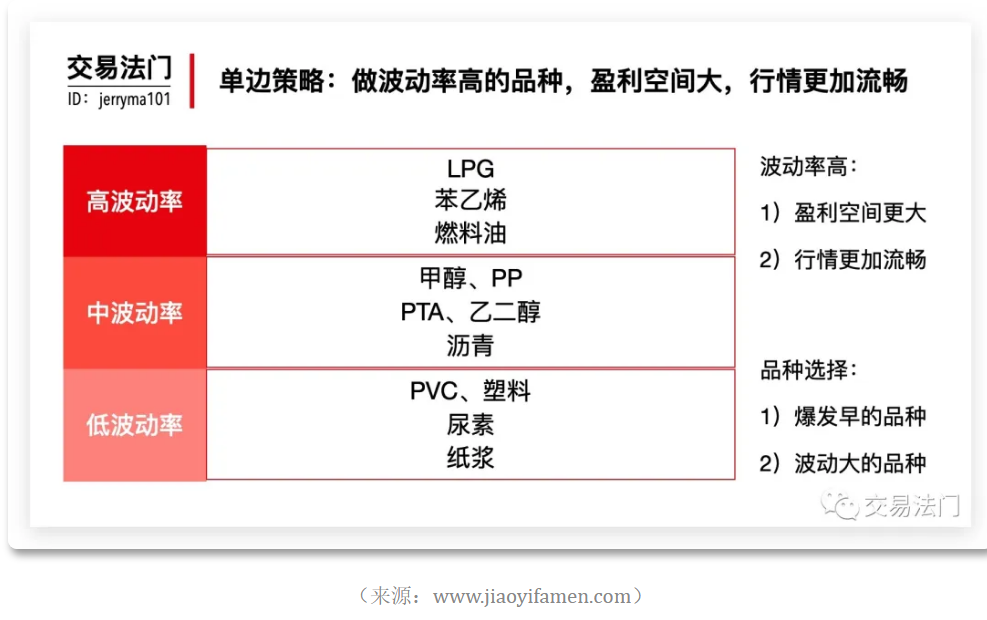

从单边角度来讲,我个人是从两个角度去寻找品种的,第一个角度是根据波动率的大小。因为波动率大的品种往往有两个好处:第一,行情的空间更大一些;第二,行情的走势更加流畅一些。

比如,化工品种同样是走一个阶段性的反弹行情,波动率大的品种,反弹的幅度往往更大一些,可以给出我们更高的利润空间。这是我喜欢做波动率大的品种的第一个原因。

另外,同样是反弹行情,波动率小的品种往往是涨三天跌两天,波动率大的品种往往是每天创新高,正因如此,所以波动率大的品种才会比波动率小的品种反弹空间更大一些,当然,在相同时间内反弹空间大也说明了波动率高的品种走势比波动率低的品种更加流畅一些。

化工品种分为气体、液体和固体的,一般情况下气体化工波动性最大,液体化工次之,固体化工波动率最小。从目前国内上市的化工品种来说,我个人认为波动率最大的几个品种是LPG、苯乙烯、燃料油,波动率比较小的是PVC、塑料、尿素、纸浆,其他品种如甲醇、PP、TA、乙二醇、沥青波动率都差不多,属于中等偏高。

所以,我的第一个配置思路是,在化工品种普遍历史低价位的情况下,我尽量去选择波动率大的品种去做,因为可想象的利润空间大,而且行情往往更加流畅。就像新上市的LPG,这走势简直是无敌了!

但是,化工品种那么多,我并不知道哪个品种会率先上涨,所以这个时候需要关注盘面化工品的强弱分化。在下跌过程中表现抗跌的品种需要关注,在反弹过程中上涨幅度大的品种需要关注。在化工品种强弱分化阶段,根据盘面寻找强势品种,强势品种中再去寻找波动率高的品种。

因此,第一个思路是选择高波动率的品种,第二个思路是根据盘面强弱分化,选择率先启动的品种。率先启动的品种有可能成为反弹或者反转的龙头,最好是选择强弱分化中的强势品种中的高波动率品种。这是单边交易的一个基本思路,只干爆发最早和最猛的品种。

02 跨期角度做月差

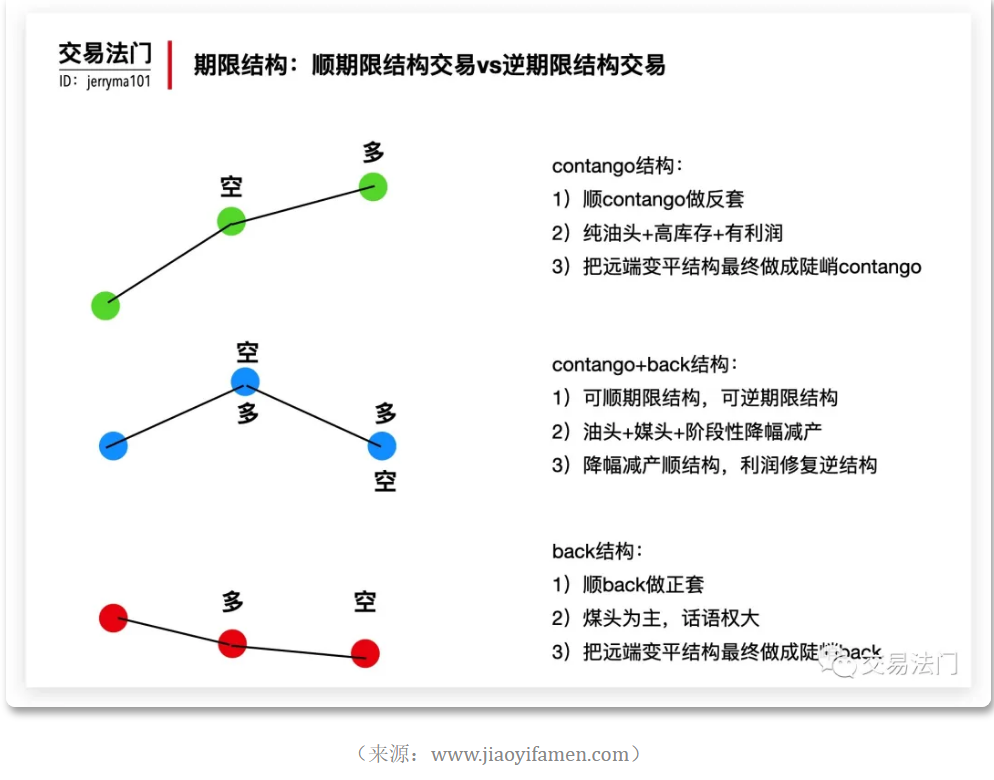

从跨期的角度来讲,我个人比较关注两点,一个是价格曲线,一个是生产工艺。做正套还是做反套主要先看价格曲线,当前化工品种大部分都是远月升水结构,这种结构表面供需是宽松的,而且库存压力越大,则曲线越陡峭。

由于近端受疫情的影响较为严重,远月预期随着疫情得到控制,需求会恢复,所以化工品的价格曲线近端表现为陡峭的contango结构,远月是相对扁平的contango结构。

一般情况下,在contango结构下,做跨期套利的话,适合做反套,顺期限结构做反套的好处是,近月合约率先到期,而且是升水做空,具有安全边际,远月合约后到期,有一定的预期因素支撑多头移仓。所以只要高库存在那里摆着,供需两端变化不大的话,采取跨期反套的策略,随着时间的推移,每当临近近月交割,价差就相对容易做扩,从而获得价差收益。

顺contango结构做反套,有两个问题需要注意,一个是期限机构是否会发生逆转的问题,一个是入场的价差大小问题。一般情况下,期限结构一旦确定发生了变化,就不会立即逆转,因为期限结构的变化往往暗示着整个产业背后供需发生了根本性的扭转,这个扭转往往会持续一段时间,一般持续个1-2年应该没有问题的。

但是,为了保险起见,我们还是需要进一步去寻找期限结构逆转概率小的品种去做反套。我个人认为,如果一个品种生产工艺单一,例如纯油头化工品,而且由于原油价格下跌,其利润还不错。并且现在还有较大的库存压力,那这样的品种期限结构想要发生扭转需要的时间一般会长一些,高库存+高利润+弱需求。

其结果必定是高库存继续变得更高,高利润逐步降低,随着库存进一步提高,就会确保期限结构为contango,甚至变得更加陡峭,这个是我们做反套赚钱的地方。

当然,由于现在大部分品种的近端价差比较大了,做反套的盈亏比不合适,而且5月合约基本上快要进入交割月了,所以做远端contango相对扁平的反套更好一些。当远端变成近端,库存压力依然没有得到有效缓解,期限结构会再次变得陡峭,这是利用期限结构做反套的一点思路。

除了关注期限结构之外,我觉得生产工艺也是需要关注的。上面提到了纯油头化工品,还有油头和煤头多种生产工艺的化工品,还有的以煤头为主的化工品。纯油头化工品基本早就跟着原油变成contango结构了,以煤头为主的化工品可能依然保持着扁平的back结构,而油头和煤头多种生产工艺的化工品,近端则容易出现contango结构,远端可能容易呈现back结构。

所以,纯油头的品种做跨期套利,最好是顺期限结构做反套;以煤头为主的化工品做跨期,最好是利用扁平的back结构做正套。油煤结合的化工品有时候远端给出back结构,近端给出contango结构。

悲观预期下,做远端的逆期限结构交易可能会更好一些。因为预期悲观,那么远端将来有可能会走向近端心态,即back变为contango结构,这种期限结构发生你转下的跨期套利,收益还是比较乐观的。

03 跨品种角度做对冲

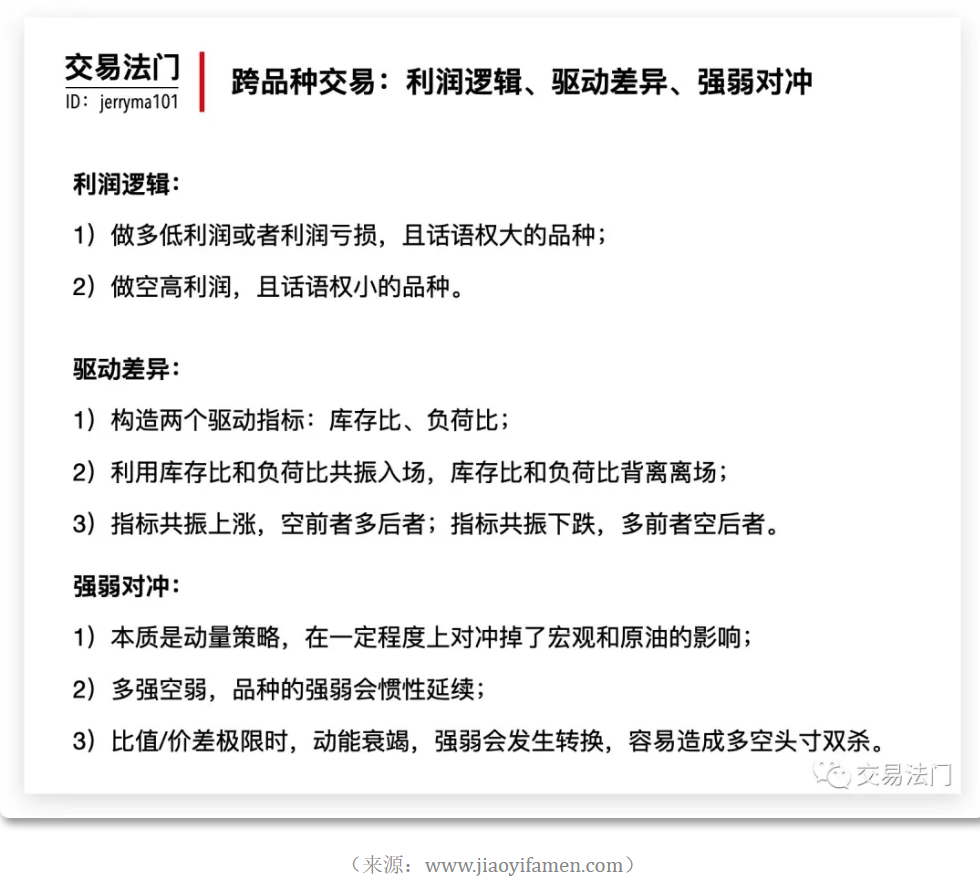

化工板块之间的跨品种交易,一种是做产业链内部之间的逻辑,一种则是完全的强弱对冲。产业链内部的套利一般有两个逻辑:一个是做利润逻辑,一个是做驱动差异。强弱对冲则需要注意波动率和体量的匹配。

利润逻辑比较简单,高利润的情况下就做空利润,亏损的情况下就做多利润。当然,化工品复杂的地方在于,多种生产工艺,不同的生产工艺成本不同,所以导致同一个价格下,不同生产工艺的利润水平不同。一般情况下,多种生产工艺的品种和单一生产工艺的品种之间可以进行对冲交易。

例如,聚酯产业链中的PTA和乙二醇,PTA只有一种生产工艺,纯油头化工品,而乙二醇的成本可以是原油、可以是动力煤,还可以是甲醇,当原油暴跌带动化工品价格下跌之后,油制工艺依然有不错的利润,而煤制可能就会亏损,从而降负,在这种情况下,多乙二醇空PTA是不错的组合。当然,煤制亏损之后,也可以考虑做空原料,做多成品进行对冲。

如果做驱动差异的话,我认为可以构造两个指标,两个指标共振入场,两个指标背离离场。第一个指标是库存比,例如,TA/EG的库存比值,做一个时间序列图表;再做一个负荷比,做一个时间序列图表。如果库存比和负荷比都共振上涨,说明TA相对于EG的库存增加多,TA相对于EG的开工还在增加,那么这种情况下,就去空TA多EG;反之,就多TA空EG。两个指标共振的时候持仓,背离的时候离场。

如果单纯是做无关联的强弱对冲的话,一个是要注意波动率的匹配,尽量不要把一个高波动率品种和一个低波动率品种进行匹配,不然波动率不匹配也容易造成风险。

另外一点最好是体量匹配,现货贸易量和期货持仓规模相当,持仓规模大小往往影响价格甚至价差滑点。还有最重要一点就是,品种的强弱是会发生转化的,多强空弱对冲是很容易赚钱,但当发生强弱转化时,亏钱也比较快。

当然,我上面并没有说具体的品种该怎么配置,我只是提供了不同配置方式下的一些交易思路。没有说出具体的品种和组合,一方面是需要观察相关产业数据以及盘面的变化;一方面说得过于明确,有些人盲目就去跟风做了,自己不去思考,这样也不太好;还有一个原因是为了避免招惹一类人,这类人一辈子基本上只干两件事:当你成功时,他嫉妒你;当你失败时,他嘲笑你。

所以,我只是简单讲一下逻辑和思路,给你提供一个参考,你自己认可上面的逻辑之后,自己去选择你认为合适的品种以及组合。

本文来自交易法门(ID:jerryma101)

本文标题:原油二次筑底之后,化工品该如何布局?,收录于资讯网:基本面分析栏目,由作者注册账号自主在后台发布,本站仅作为展示平台。文章包含的任何信息都与本站无关,请读者理性甄别信息是否有效,若内容中存在任何侵权、不实和违规信息,可通过邮箱与我们取得联系及时清理!