群友提问:马老师,我在西本新干线上看目前社会库存极低,没有冬储迹象,请问你这边关注的社库和厂库情况如何?若目前冬储不及于往年,是否会形成上涨驱动?对比去年,今年对基础建设和房地产的预期要更加乐观,您如何看待后市?

关于你的这个问题,我简单的谈一下自己对数据、冬储以及未来行情的理解。

01 关于数据

其实数据这个东西,它也是期货游戏的一部分,没有一个数据真正靠谱,都是特定故事下的一部分。你不可以完全不看数据,但也不可以完全迷信数据。

最近网络上一直在调侃上海钢联铁矿石事业部数据出现严重错误的问题,公司对其员工以及部门总经理进行了罚款。但凡是人操作的东西,都有可能有错误,你也不不确定他是有意的还是无意的。

很多行情的上涨都需要故事,故事都能编造,数据难道就不可以吗?我也用过粮仓、卓创、钢联等的数据,他们的数据都有问题,报告数据出错的情况经常有。所以这些数据,你知道有这么个情况,不必完全迷信,因为没有人知道真实数据是多少。

很多时候,很多事情,过犹不及。我们讲科学,但是过了,那就是唯科学主义,这也是不对的,因为科学超不出人类的认知。一旦科学解释不了的东西,就用科学来否定它,那是不合理的。

所以,我们做交易,平时需要看数据,但是不能唯数据主义。否则数据利多,盘面就是死往下跌,最终人家出个公告进行数据修正,你也没法找人说理去。绝大多数时候,我们过分关注高频的数据变化,利用这些第三方机构提供的高频付费数据去做一些行情的节奏,我认为这个并不是最好的方法。

我认为,看一些低频的数据更有价值,通过数据结合盘面的情况,让你确定一个大方向。只要大方向确定了,只有一条道,因为大方向确定了行情的空间。接下来你需要做的就是把握行情的起涨点,看盘面把握起涨点,比看高频的数据更有效。

02 冬储

冬储是很多行业都有的行业惯例,它是一种贸易商的采购行为,有利于增加大宗商品的需求。贸易商的采购主要取决于两点,一个是冬储的价格合不合适;二个是对来年需求的预期。

价格很重要,买高了的话,影响你未来卖出的收入和利润,所以低价格有利于冬储,高价格不利于冬储。预期很重要,预期来年需求较差,冬储意愿比较弱,预期来年需求向好,在价格合适的情况下,冬储意愿就强。

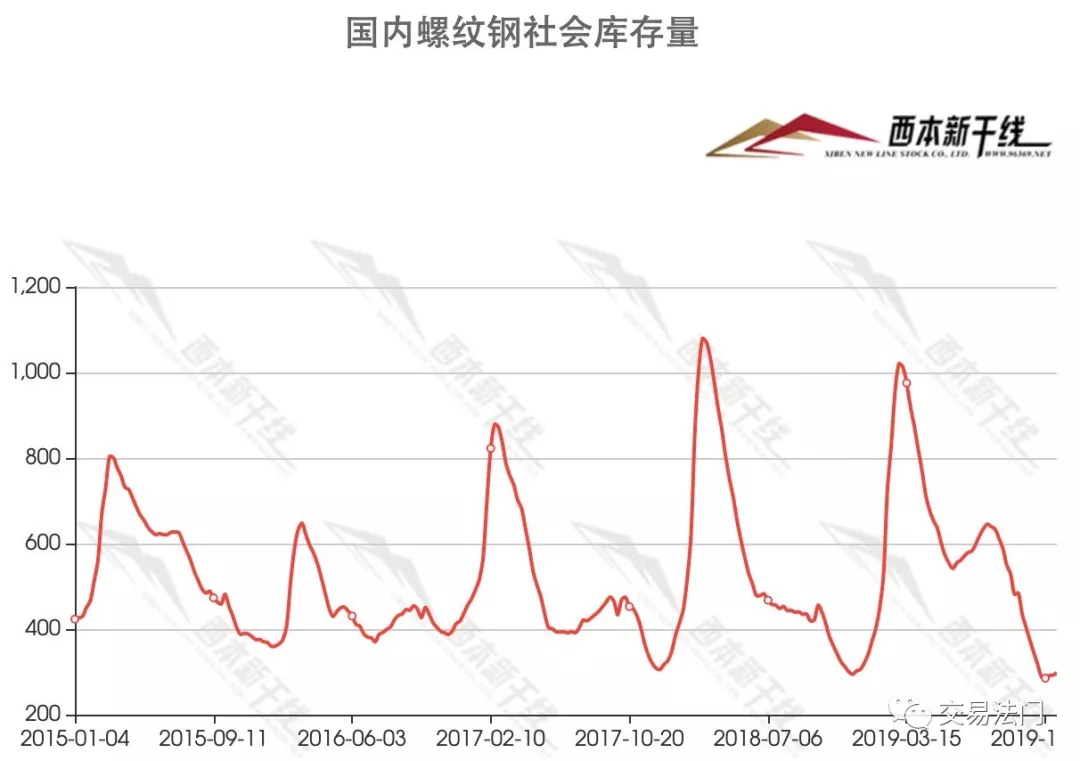

这个应该是你所说的西本新干线上的螺纹社会库存情况。你会发现,每年在 1-3 月份过程中,都有一个累库的过程,社会库存不断增加。这可以理解为冬储行为,量的高低,取决于当时冬储价格以及贸易商对来年需求的预期。

所以每年早则在 12 月份,晚则在 1 月份,螺纹社会库存开始出现拐点,去库结束,开始累库,贸易商进行冬储。从图中可以看出,今年这个社会库存拐点也出现了,只不过拐头向上的趋势并不像之前那么猛烈,不过后期预期还是会累库的。

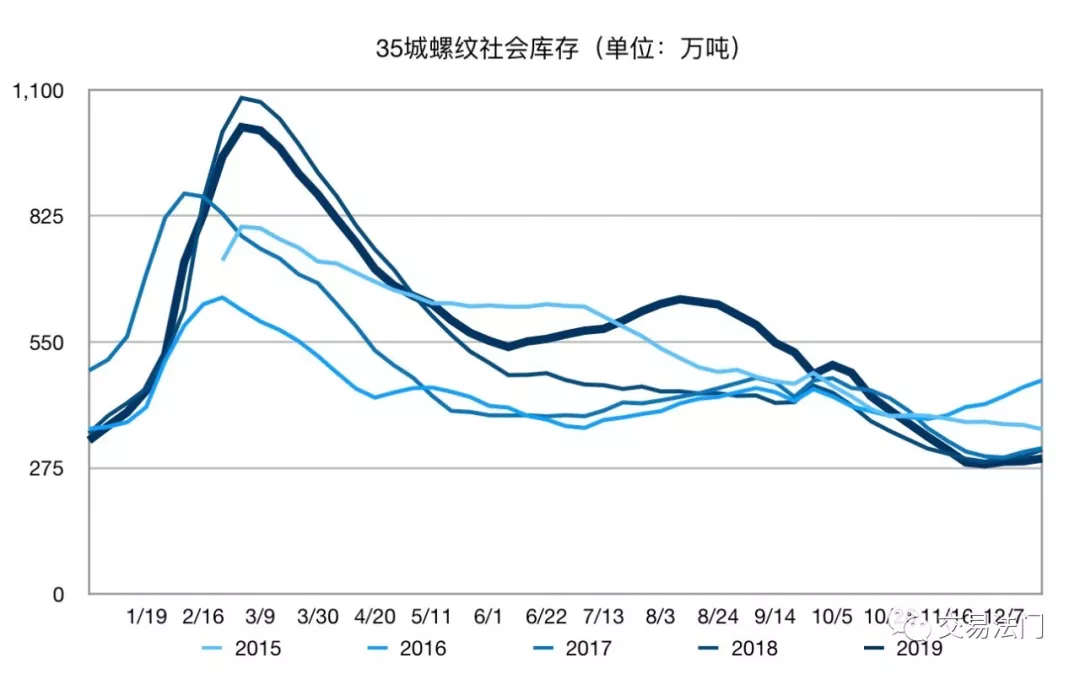

这个是钢联的数据样本,社库也是处于比较低的水平,而且向上翘的斜率比较平。一方面可能是觉得这个价格偏高了,另一方面可能是独具来年需求预期有些担忧。

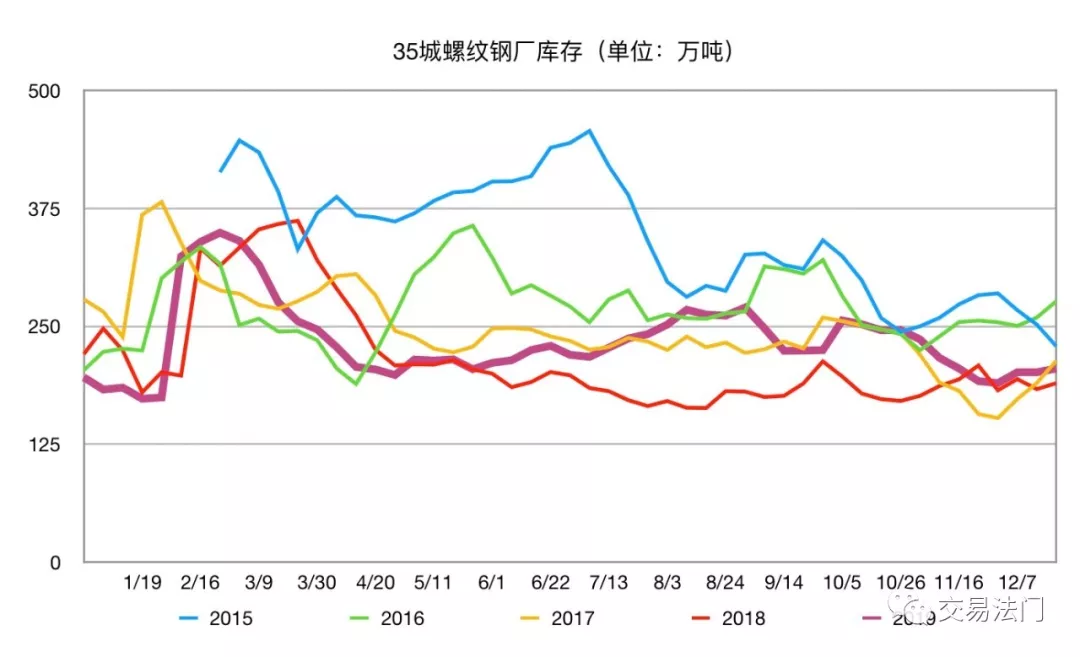

这个是螺纹钢厂库存,最近钢厂库存又开始小幅累积,基本上是钢厂库存和社会库存都有所累积,总库存有所上升,当然这与钢厂产量增加有一些关系。

所以数据情况都差不多,而且从图中你可以看出,当对来年需求预期乐观的时候,钢厂库存和社会库存都是上升的,除了 2015 年钢厂库存和社会库存是下降的,供给侧改革以来,都是双增,而且 2016 年同期增幅是最大的,现在的走势相对比较平一些。

现在天气寒冷,北方一些工地停工,螺纹的需求受到抑制,这个时候需要看冬储需求,如果冬储需求较差,而钢厂还在大量生产,那钢厂库存会快速累积,怎么可能会有大的驱动上涨行情。

任何一轮大的行情,都是整个产业链在抢货、囤货、藏货,显性库存隐性化;贸易商不敢建库存,基本上不太可能有持续性的大行情,都是阶段性的补库或者估值修复等乱七八糟逻辑的小行情。

所以,你可以把冬储理解为下游需求,冬储不及预期就是下游需求不及预期,需求不及预期,怎么可能形成上涨的驱动呢?应该是向下的驱动。当然这只是从基本面的需求面来讲,也需要看一下供应面是否发生变化。

03 未来行情

螺纹下游需求,一个是地产,一个是基建。明年是对基建的需求是比较乐观的,本意是在房住不炒的情况下,用基建需求增量来弥补地产需求减量,从而保持经济的平稳运行,而不至于大幅下滑。

所以,可以确定的是,基建预期比之前是乐观的,地产是对之前悲观的预期进行了修正。当然,后面随着数据的发布,预期可能会再次发生变化。

从短期来看,螺纹从 3200 多涨到现在,上涨了 300 点左右,目前在 3600 这个位置还是存在一定的压力,能不能突破我也说不好。从当下市场的预期来看,明年上半年可能螺纹的价格重心在相对高位,而下半年则有可能发生价格重心的下移。

道氏理论对上涨趋势的定义是:更高的低点和更高的高点,即HL+HH;对下跌趋势的定义是:更低的高点和更低的低点,即LH+LL。

但是我认为,这个定义是不对的。上涨趋势就是更高的低点,即:HL;下跌趋势就是更低的高点,即LH。上涨过程中只要回调低点不创新低,上涨行情就不应该认为结束;下跌过程中只要反弹不创新高,下跌行情就不应该认为结束。

所以我个人认为,用外汇交易中的阶梯法则来定义趋势,比道氏理论更加准确一些。从上图中我们可以看出,螺纹在上涨过程中,好几次都没有创新高,然后回调了,不满足道氏理论的HH+HL,只满足HL,但是上涨趋势仍然没有结束,后面还是不断创新高。

我们同样利用阶梯法则来看这波下跌趋势,只看LH,而不是道氏理论的LH+LL,因为螺纹这个价格还是比较坚挺,每次价格创新低都比较困难,但问题是,价格反弹并没有创新高。所以从周K来看,大方向它还是一个下跌过程中的反弹,仅此而已!

所以,对螺纹的定性,我认为就是下跌过程中的反弹,至于反弹高度到哪里,反弹节奏如何,这个自己结合盘面去把握。最后我再简单谈一点我一直不太想谈的东西。

04 交易认知

我在群里以及公众号里乱七八糟介绍了很多东西,我简单回顾了一下:

库存+基差+利润交易思路

跨期及跨品种套利的一些套路

技术分析中的裸K交易法:TLS

标志性K线的用法

价格水平+持仓量+成交量的用法

期限结构及其用法

一些乱七八糟的基础知识

一些乱七八糟的个人总结

这些东西都是在不同交易阶段过程中的认知,你认同哪一种,你就利用哪一种,你不认同哪一种,你就不要去用它。

还有一个方法,我一直没有过多的提及,因为在很多人的认知里,这种方法简直是十恶不赦,我可能自认为是不错的方法,但是在其他人看来这可能是害死人的方法。这里面涉及到了一个交易认知的问题!

我们都知道这样一个结论:

重仓+逆势+死扛=找死

所以,你会发现,市场上 99.99%的交易者给其他人的第一个建议就是,做期货仓位一定要轻。但是,我认为这个建议不一定是对的,取决于你想要什么。

如果你只是想在期货市场中赚个买菜钱,那我认为你太不值了,不如去做股票了,甚至做个指数基金定投得了。如果你做期货就是奔着暴利来的,那么我要告诉你的一件事:必须重仓!

你会发现,那些在期货市场中赚到大钱的人,他们之所以能够赚大钱,是因为他们满足了两个条件,第一,做对了大行情;第二,高效地利用杠杆。所以这就是期货市场中赚大钱的公式:

期货赚大钱=做对大行情+高效利用杠杆

那么问题来了,你仓位那么轻,怎么可能高效利用杠杆?所以,必须要重仓!当然,我说到这里,估计很多人能喷死我,没关系,认知不同!但是听我讲完,你可能会改变你固有的认知。

所以,重仓是为了高效地利用杠杆。那么大行情就必须具有行情发展的空间,首先,我们需要把行情的方向判断对了,其次,我们要交易的方向必须具有大的价格空间,这些都是纵坐标的问题,也是大多数基本面和技术交易者所关注的一个问题。

但是,我想说的是高效利用杠杆的问题,要想高效利用杠杆,必须要重仓。这里我们需要注意两个不同:

重仓+逆势+死扛=找死

重仓≠找死

在什么情况下,重仓不等于找死,反而能最高效的利用杠杆呢?真正能够重仓的机会,只有一次,那就是做行情的起涨点,即交易横坐标。

所谓起涨点,就是说,价格从这里上涨之后,就一路走高,无论期间发生怎样的回调,它再也回不到起涨点这个位置。最高效地利用杠杆,就是做行情的起涨点,在起涨点重仓甚至满仓,价格稍微一上涨,你账户的利润就会来的飞快,因为满仓的话基本上都是 8-10 倍杠杆,所以利润飞快。

一旦你错过了起涨点,行情已经涨起来了,你就没办法满仓或者重仓了,因为行情起来之后,随时可能会回调,这个时候你重仓或者满仓,遭遇回调的话,那就是下面的结果:

重仓+逆势+死扛=找死

所以,你重仓甚至满仓的机会只有一次,那就是在行情的起涨点来临之前买入,买入之后在接下来的两三天之内行情大爆发,一旦一周都没有爆发,说明你的起涨点找得不准,需要采取时间止损,要么平掉大半仓位,要么全部平仓离场。

所以,当你发现一个品种纵坐标上有较大的行情空间,你需要做的就是抓横坐标的起涨点,一旦抓对了,你就可以实现:

做对大行情+高效利用杠杆=期货赚大钱

在这种情况下,你是重仓甚至满仓,但是永远不会爆仓,因为价格已经回不到最初的起点了,而你最大效率的利用了杠杆,这就是为什么有人能够一年赚好几倍甚至几十倍的交易方法。

另外,还有两个关键的东西,一个是如何去做浮盈加仓,一个是如何去抓行情的起涨点,这个我暂时不想介绍。如果你认可这种交易认知,那么你自己去思考一下,如果你不认可这种交易认知,那么就当没看到这个。当然,我并不是鼓励和怂恿任何人去重仓交易,因为大多数人不具备这个水平和承受能力,我只是谈一点交易认知。

最后,想讲一个故事,是关于傅海棠老师的故事,关于傅海棠老师,我们都知道他做期货赚了好多钱,2016 年赚了 70 倍,他是如何做到的?其中微信群里流传了他的一个视频,是关于买棉花的,有人问他买了多少?傅老师的回答是:满仓!一分钱不留!涨不死你!当天就涨停了!

傅老师为什么能赚大钱,第一,他做对了大行情;第二,他高效地利用了杠杆。做期货想赚大钱,二者缺一不可!想高效利用杠杆,必须要重仓,不管你的认知赞不赞同,这都是客观事实!

免责声明:本文版权归第三方作者所有,相关授权事宜请联系原作者。文中观点均来自原作者,不代表FW融语财经观点及立场。特别提醒,本文内容仅供参考,不作为实际操作建议,交易风险自担。

本文来自交易法门(ID:jerrynma) 作者: Jerry Ma

本文标题:研究了很多期货大佬,发现了一个不能说的交易秘密,收录于资讯网:交易鸡汤栏目,由作者注册账号自主在后台发布,本站仅作为展示平台。文章包含的任何信息都与本站无关,请读者理性甄别信息是否有效,若内容中存在任何侵权、不实和违规信息,可通过邮箱与我们取得联系及时清理!