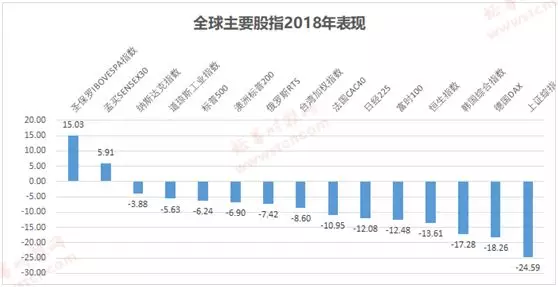

2018年的全球投资市场表现乏善可陈,全球股市、债券、大宗商品都在下跌,其中股票跌幅最大,其中发达国家股票跌幅小于新兴市场。中国国内市场上,中国股市回报率由正转负,而债市回报率则由负转正。

2018年,国内经济下行压力增大,国内经济和国际形势都充满不确定性,如何保卫我们的财富,成为重要命题。美联储连续加息、中美贸易冲突、部分重要经济体经济增长放缓等因素,成为影响2019年各类资产收益的主要因素。

对于2019年的投资机会,可能并不适合以比较激进的方式进行投资,市场的谨慎心理预计仍将占主导地位。在大类资产的选择上,2019年债券市场的机会可能更大一些。

汇众资讯认为,2019年优先配置A股中优质的蓝筹股,减持美股,配置港股和黄金。

配置A股中优质的蓝筹股 外资加速入场

从估值角度来说,A股目前仍位于历史估值较低水平。只要中国不发生大的经济或金融危机,向上的空间很大,而向下的空间很小。在这种情况下,从“择时”的角度来说,目前是配置A股较好的时点。

信达证券高级策略分析师谷永涛对记者表示,虽然2018年A股市场整体回落,但其认为,如果将主要指数的表现拆分为市盈率和盈利的贡献,可以看到大多数指数的盈利是在上升,但市盈率在下降。也就是说,A股市场的回落主要是市盈率快速下降所致,而目前市场的估值已经处于历史的低位。估值的快速回落,也是对经济和贸易预期的反映。在目前的环境下,其认为估值继续回落的空间已经十分有限,而有业绩保证的优质蓝筹股,有望获得较高的回报。

据Wind统计口径,目前上证指数动态市盈率为11.44倍,这一数值已接近2014年的最低值,彼时该指标一度达到9倍左右。本世纪来,上证指数的动态市盈率平均数为28.82倍,最高一度接近70倍。

而偏向中长期投资的外资仍在持续加码A股。以外资介入A股重要通道之一的陆股通为例,2018年陆股通净买入A股的规模达到新的高度,全年净买入规模达到2942.18亿元。

进入2019年,陆股通对A股总体仍呈现持续净买入,1月18日,陆股通净买入金额达到84.21亿元,再次创下最近一个半月新高。总的来看,2019年以来,沪股通累计净买入204.91亿元,深股通累计净买入136.41亿元,陆股通资金累计净买入金额达341.32亿元,其间只有1个交易日呈现净卖出。

事实上,当前国内资本市场对外资也呈开放和欢迎的态度。近日外汇局刚刚宣布将合格境外机构投资者(QFII)总额度由1500亿美元增加至3000亿美元。

减持美股

华尔街见闻专栏作家张启迪撰文指出,从美股情况来看,近期由于中美贸易摩擦因素和美联储紧缩预期导致美国出现连续下跌。展望2019年,美股亦难有更好的表现,可能会经历一轮调整后呈震荡走势。

第一,从诸多先导指标来看,美国经济都处于经济周期的顶峰时期。因此,美国经济在2019年的表现很难比2018年更好。目前市场讨论的并不是美国经济在2019年是否会走弱的问题,而是何时衰退的问题。鉴于美股与美国经济高度相关,经济一旦走弱将持续给美股带来压力;

第二,美联储仍可能将延续当前的紧缩政策。根据美联储2018年9月会议纪要,美联储预计2018年底还将加息一次,2019年加息3次,2020年加息一次。从未来美联储的紧缩路径来看,可能会因美国经济走弱而减少加息次数,但紧缩趋势大概率不会改变,美联储加息和缩表仍会持续,否则就会出现经济过热和通胀率上升的问题,而且还可能引发金融风险。美联储持续紧缩也将给美股带来压力;

第三,美国政治环境可能不稳。民主党掌控众议院以后,预计会在医改、移民等一系列问题上对特朗普政府发难。而且,还有可能以“通俄门”等事件为借口弹劾特朗普。如果特朗普不能在2020年连任,甚至有可能面临牢狱之灾。因此,随着美国2020年大选的临近,预计两党的争斗会呈愈演愈烈之势;

第四,美国可能爆发债务上限危机。2019年3月,美国联邦债务将再次达到债务上限。债务上限是美国几乎所有存续期联邦债务的总上限,受限于债务上限的联邦债务包括由公众持有的各种短期国库券和中长期国债,以及政府间持有的联邦债务。一旦联邦债务达到上限,而债务上限又没有被提升,美国国债就有可能发生违约。债务上限的立法需经参众两院同意,一旦两院达不成一致意见,联邦债务又达到上限,非常规措施又耗尽,债务上限危机就会爆发。而在每次债务上限危机期间,美国金融市场都会经历较大波动。例如,在2011年债务上限危机期间,标普500下降了约17%,并且到2012年才恢复至2011年上半年的水平。同时,在此期间衡量波动率的VIX指数也出现了跳涨,几乎翻倍,并且持续数月。可以预见的是,随着美国债务上限的不断临近,预计两党围绕财政问题的博弈也将加剧,美股也可能再次经历较大波动。

配置港股

信达证券高级策略分析师谷永涛认为,2018年港股市场的调整,主要受到投资者对中国经济基本面的预期,以及美元指数上涨导致的资金回流美国的影响。展望2019年,投资者对于我国经济的预期较为充分,随着各项政策措施的落地,市场预期有望逐渐回暖。且港股的估值同样处理相对低位,对投资者的吸引力较大。此外,2019年美元加息力度或低于预期,美元指数持续上涨动力减弱,会提升全球资金对新兴市场以及估值洼地的配置,A股和港股都有望受益于资金的流入。

增持黄金资产

2018年,黄金资产价格总体表现较为稳定,伦敦金现货价格全年下跌1.57%,COMEX黄金期货主力合约全年下跌1.88%,上海黄金期货主力合约全年上涨3.58%。相对于其他很多大类资产的不景气,黄金资产体现出较强的避险特征。

对于黄金2019年的可能的走势,美元加息力度减弱,有利于以美元定价的黄金。再加上黄金供需失衡情况可能加剧,黄金价格将受支撑。

据世界黄金协会(WGC)估计,目前全球已开采17万吨黄金,仅有5.1万吨黄金尚未开采。这一因素也成为了看涨黄金的最重要依据之一。

展望2019年,由于美元指数可能会因美国经济和美联储紧缩步伐放缓而走弱,支持黄金价格走强。

如何配置?中长线投资者可以配置加工费用特别低的投资性金条,也可以配置黄金ETF;对于喜欢追求短线刺激的短线投着,可以选择交易黄金品种。

本文标题:布局2019年投资市场:增持A股蓝筹、港股、黄金,减持美股,收录于资讯网:市场观点栏目,由作者注册账号自主在后台发布,本站仅作为展示平台。文章包含的任何信息都与本站无关,请读者理性甄别信息是否有效,若内容中存在任何侵权、不实和违规信息,可通过邮箱与我们取得联系及时清理!

所属国家:美国

经营模式:MM做市商

所属国家:塞浦路斯

经营模式:ECN

所属国家:英国

经营模式:NDD模式

所属国家:塞浦路斯

经营模式:STP+ECN

所属国家:英国

经营模式:STP+ECN