汇众资讯(FXword)获悉,近日中金公司发文称,在全球资金轮动背景下,近期海外资金重新流入海外中资股。2019年MSCI/FTSE可能加快纳入A股步伐,海外资金可能随之继续加大在A股的配置。综合以上因素,考虑到中国股市估值已经大幅调整,海外投资者对中国股市的关注度可能明显升温。中国股市估值相对其他主要市场的溢价率处在历史较低水平,分行业来看,中国股市在消费、医药、部分科技和老经济领域估值吸引力较强。

以下为该报告全部内容:

全球视角下的中国股市估值

在全球资金轮动背景下,近期海外资金重新流入海外中资股。2019年MSCI/FTSE可能加快纳入A股步伐,海外资金可能随之继续加大在A股的配置。综合以上因素,考虑到中国股市估值已经大幅调整,海外投资者对中国股市的关注度可能明显升温。本文从国际比较的角度分析当前中国股市的吸引力,并从中筛选出可能受益的板块。

整体而言,中国股市估值相对其他主要市场明显更为便宜

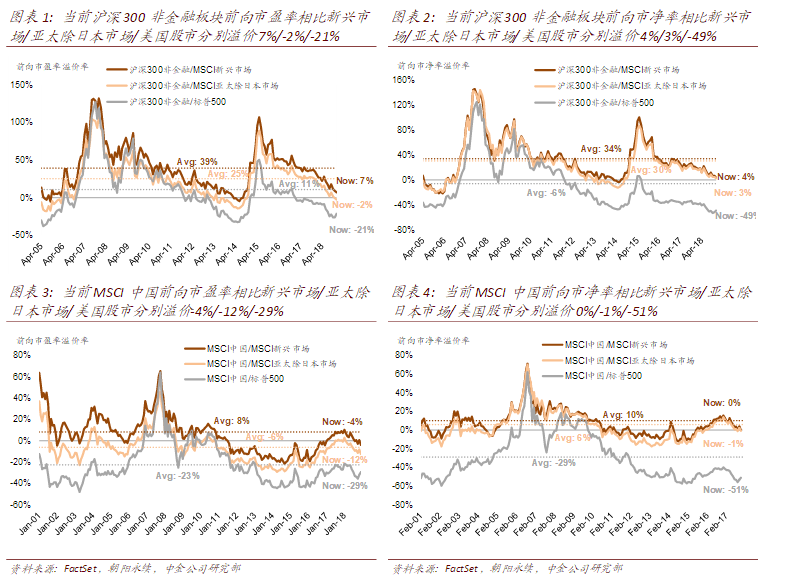

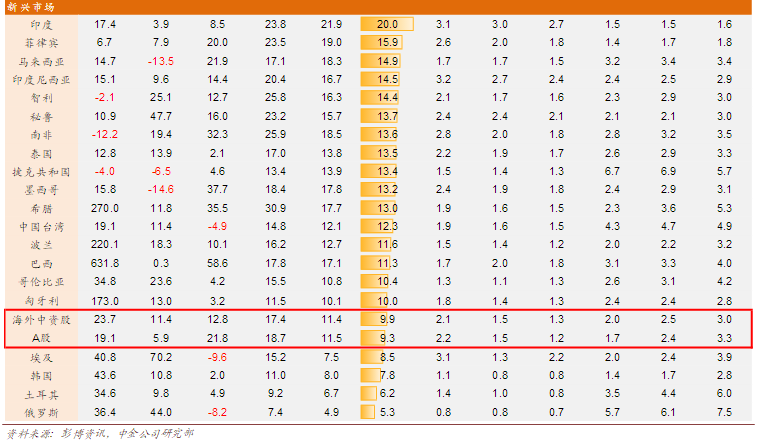

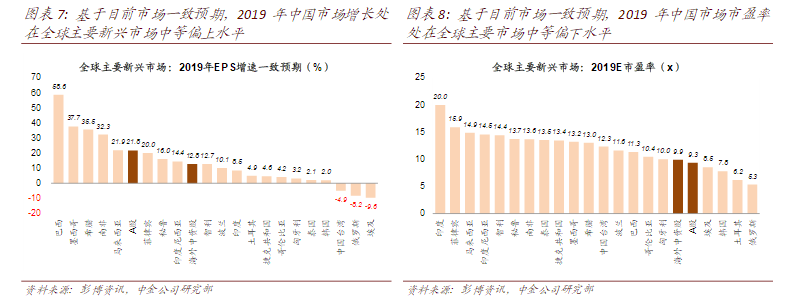

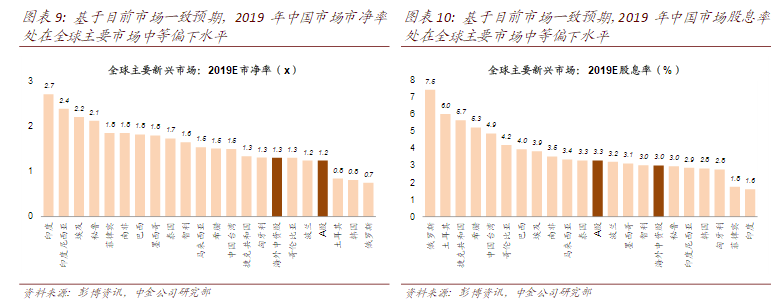

中国股市估值相对其他主要市场的溢价率处在历史较低水平。当前沪深300非金融板块前向市盈率11.4x,相比MSCI新兴市场/MSCI亚太除日本市场/美国市场分别溢价7%/-2%/-21%,溢价率接近历史15分位。当前MSCI中国前向市盈率10.2x,相比MSCI新兴市场/MSCI亚太除日本市场/美国市场分别溢价-4%/-12%/-29%,溢价率接近历史30分位。(图表1-4)

分行业来看,中国股市在消费、医药、部分科技和老经济领域估值吸引力较强

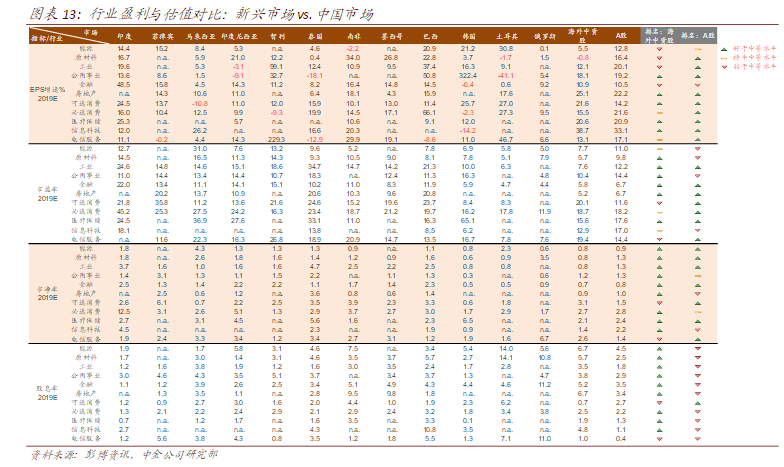

海外中资股方面,必选消费/医疗保健/金融/地产/工业/原材料前向市盈率分别为18.4/15.3/5.9/5.2/7.7/6.3x,经盈利增速调整后均低于对应行业新兴市场整体水平。A股方面,必选消费/医疗保健/电信服务/金融/地产/工业/材料/能源前向市盈率分别为21.1/20.5/32.6/7.4/8.3/14.9/11.0/12.4x,经盈利增速调整后均低于对应行业新兴市场整体水平。此外,海外中资股在汽车、软件、技术硬件,A股在耐用消费品与服装、消费者服务、软件等二级行业盈利与估值的匹配度相比对应行业新兴市场整体水平更好。(图表5)

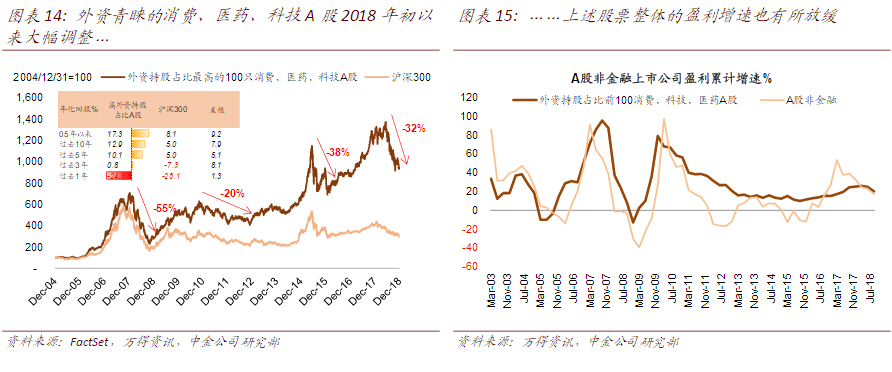

外资持股比例最高的100只消费、科技、医药A股的估值相比2018年初高点已经大幅回落

当前上述股票整体前向市盈率14.2x,前向市净率2.9x,自2018年中高点回落超30%,目前已经显著低于2009年以来均值:16.9x/3.4x,接近均值以下一倍标准差水平。1~3Q18上述股票整体盈利增速仍在20%以上。(图表14-17)

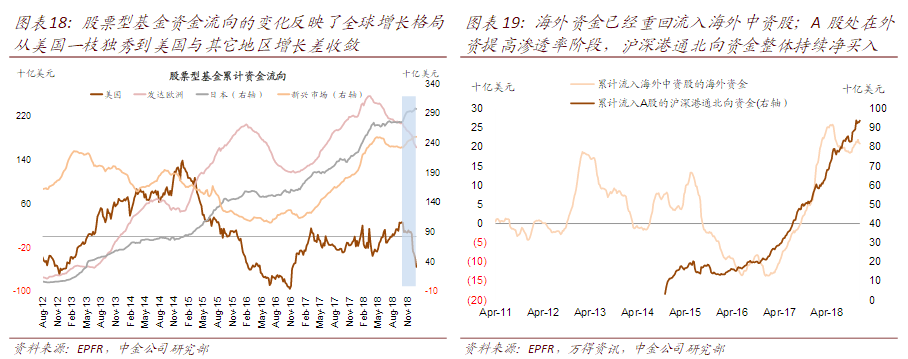

海外资金回流海外中资股及A股

2018年四季度,美国增长动能放缓,全球股票型基金资金开始流出美国,流入新兴市场。海外中资股方面,在经历了2018年6月-10月持续流出后,海外资金尽管仍会间歇性流出但整体已转为流入,流入外资主要是被动型基金。A股处在外资提高渗透率阶段,沪深港通北向资金整体持续净买入。(图表18-19)

国际指数公司抢滩A股的时间表

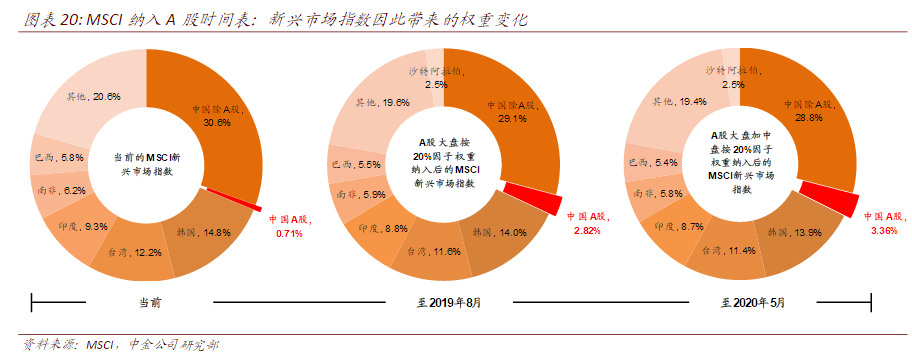

MSCI可能于2月底公布关于提高A股纳入比例的咨询结果。咨询内容包括:

1)将A股大盘股纳入比例从5%提升至20%,于2019年5月和8月分两步执行;

2)将纳入范围扩展至创业板股票;

3)2020年5月以20%的比例纳入A股中盘股。

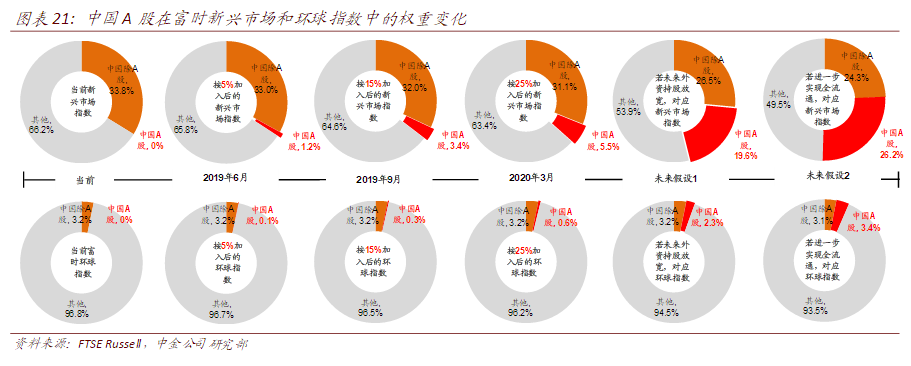

我们预计:2019年8月,若A股大盘股纳入比例提升至20%,增量资金约660亿美元。2020年5月,若以20%的比例纳入A股中盘股,累计增量资金约820亿美元。2019年起,FTSE将于2019年6月/2019年9月/2020年3月分三步纳入A股,累计纳入比例分别为5%/15%/25%。我们预计三步加总带来的增量资金规模约100亿美元。(图表20-21)

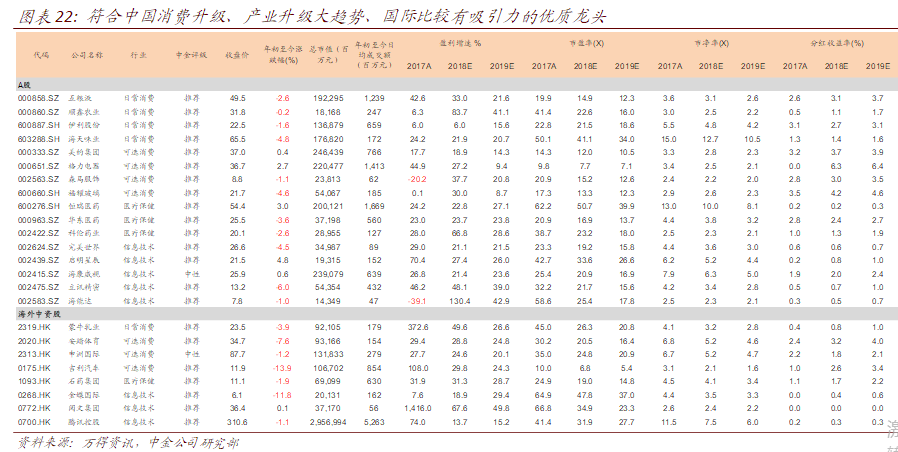

我们在图表22中筛选了符合中国消费升级、产业升级大趋势、国际比较有吸引力的优质龙头(A股及海外中资股),在图表23-25中将中国股市行业龙头与国际可比公司进行了盈利与估值的比较,供投资者参考。

本文标题:中金报告:海外投资者对中国股市的关注度可能明显升温,收录于资讯网:市场观点栏目,由作者注册账号自主在后台发布,本站仅作为展示平台。文章包含的任何信息都与本站无关,请读者理性甄别信息是否有效,若内容中存在任何侵权、不实和违规信息,可通过邮箱与我们取得联系及时清理!

所属国家:美国

经营模式:MM做市商

所属国家:塞浦路斯

经营模式:ECN

所属国家:英国

经营模式:NDD模式

所属国家:塞浦路斯

经营模式:STP+ECN

所属国家:英国

经营模式:STP+ECN