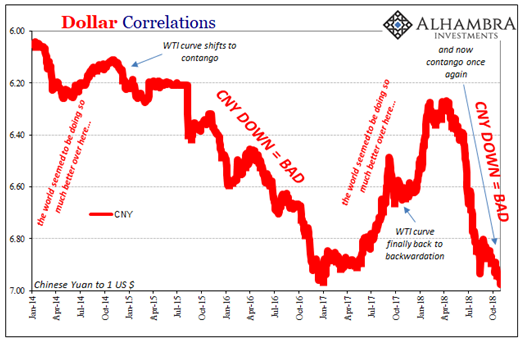

在中美贸易战的背景下,人民币逼近7.0关口,金融市场开始将目光转向中国央行,看看中国央行会如何应对又一次的人民币贬值趋势。

Alhambra Investments的全球研究主管Jeffrey P. Snider最近在刊文称,中国又在重复2015年的做法,开始动用外储。

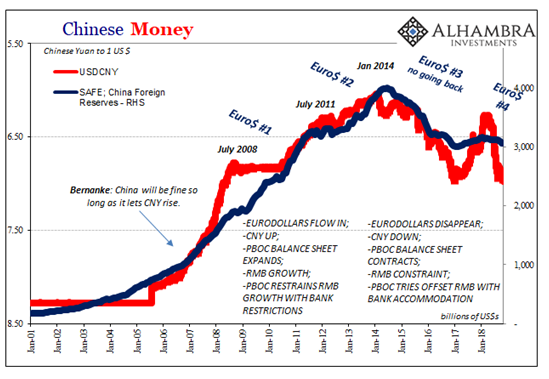

三年前(2015年),为了遏制人民币强烈的贬值态势,中国各政府部门动用了1万亿美元去干预汇率,然而并没有起到什么效果,动用外储干预对遏制人民币贬值无济于事。到2018年时,中国外储数据比较稳定,这表明中国官员们并没有重复犯同样的错误。

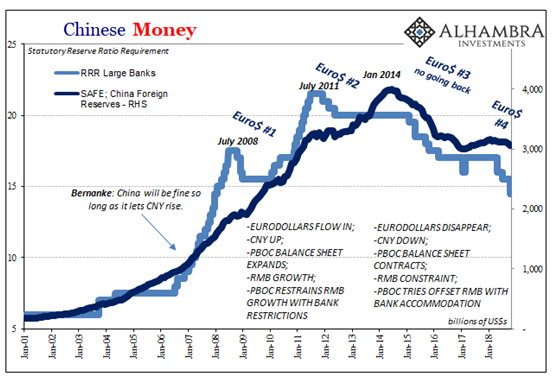

西方经济学家可能仍会将外储视为是用来保卫本币汇率的重要工具,但是下面的图表(欧洲美元流动性稀缺)最终证明了这一结论是非常无知的。

没有人能用1万亿美元的外储来稳定本币的汇率,把这个惊人数字的外储抛出去,最终什么也得不到。因而,在2018年,中国央行不愿意采取同样的行动(动用外储)是可以理解的。

现在,中国央行让在岸人民币(CNY)很大程度上自由浮动,这也是为什么在2018年CNY的下跌非常急剧,而此前2015年时CNY是“阶梯式下跌”。

然而,中国的货币政策官员现在意识到另一个问题:如果不动用外储干预可能会让事情变得更糟糕。

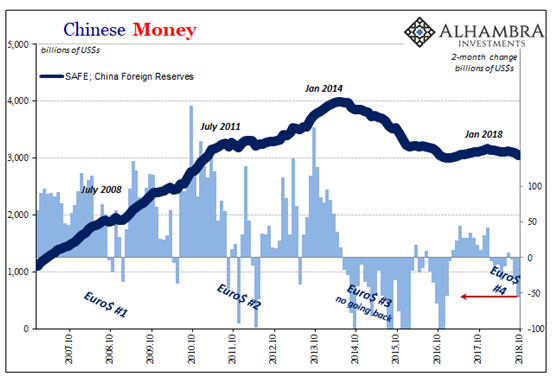

中国央行现在不知道该怎么办。我们可以看到,事情又变了——中国的外储又开始流失了。

中国国家外管局(SAFE)的最新外储数据显示,中国10月末外储为30531亿美元,外储余额已经降至2017年4月来新低;外储连续三个月下滑,8月、9月、10月分别减少82.3亿美元、227亿美元和339亿美元。

中国外储三年降的同时,人民币离7.0只有一步之遥。中国的情况正在变得愈发严重。

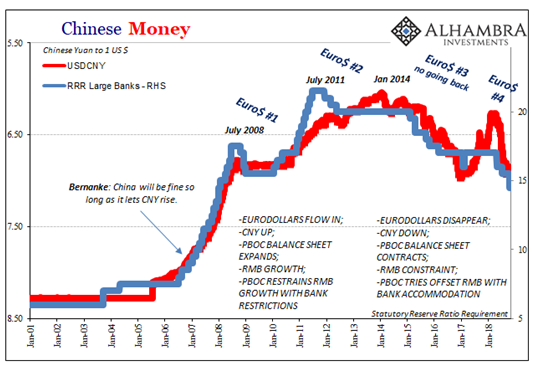

这是一个非常危险的信号,因为一切事情都是都有关联性的,欧洲美元(eurodollars)、中国央行外储、中国人民币三者之间有紧密的联系,它们都受外部因素的影响,会产生连锁效应。欧元美元体系的运作和流动,直接会反映中国市场上(中国人民币、中国央行政策和外储)。

如下图:当欧洲美元(eurodollars)流入中国时,在岸人民币对美元升值(USD/CNY),中国央行资产负债表扩张,国内人民币流动性扩张,中国央行会通过收紧银根(上调大型银行的存款准备金率RRR)来收缩人民币流动性;当欧洲美元流出中国时,CNY贬值,中国央行资产负债表收缩,人民币流动性收缩,中国央行会放松银根(下调RRR)来增加人民币流动性。

现在的中国正在面临2015年时同样的情形:欧洲美元流失(短缺)。详细阅读:《揭秘:中国持续三年的资本外流是如何发生的?》

在欧洲美元短缺的情况下,CNY贬值,同时也使得中国国内人民币流动性收缩,中国正在竭力抵消流动性收缩的负面影响,中国已经多次进行了降准。

从中国,我们可以看到一个映射的欧洲美元运作体系。

现在,欧洲美元短缺的破坏性正在越来越大,我们可以预见,这最终将致使全球陷入混乱。最近,中国外储的三连降,欧洲经济陷入困境,这都和欧洲美元有关。同样地,石油市场也有着巨大的警告,期货曲线趋于溢价,这和中国再次重演2015年有很大关系。

西方现在主流媒体也开始意识到全球的危险范围正在扩大,已经很难让人忽视。

彭博上周报道称,世界主要经济体在2018年是同步增长,而进入2019年,会面临同步衰退的风险。这一转变是由中国引发的,中国的经济已经放缓至2009年以来最差,除非中美能在贸易问题上达成和解,否则中国的经济状况会进一步恶化。另外,欧元区也失去了增长动力,意大利和德国已经陷入了停滞,欧元区三季度增长较上季度放缓了一半。

从2003年至2009年,全球经历了:全球协同增长、脱钩(不同经济体之间)、全球协同衰退三个阶段。从2010年到2012年,全球又经历了:全球协同增长、脱钩、全球协同衰退三个阶段。从2013年至2016年,又是以上同样的三个阶段。从2017年至2018年,全球又出现了协同增长、脱钩的迹象,那么接下来会发生什么呢?答案很明显了吧。

本文标题:揭秘:人民币与外储的秘密,收录于资讯网:市场观点栏目,由作者注册账号自主在后台发布,本站仅作为展示平台。文章包含的任何信息都与本站无关,请读者理性甄别信息是否有效,若内容中存在任何侵权、不实和违规信息,可通过邮箱与我们取得联系及时清理!

所属国家:美国

经营模式:MM做市商

所属国家:塞浦路斯

经营模式:ECN

所属国家:英国

经营模式:NDD模式

所属国家:塞浦路斯

经营模式:STP+ECN

所属国家:英国

经营模式:STP+ECN